כשלושה חודשים לאחר שחברת המימון החוץ-בנקאי "גיבוי איתן" (ובשמה הבורסאי גיבוי אחזקות ) השלימה את כניסתה לבורסה, כעת היא רושמת צעד נוסף בפעילותה תחת הפלטפורמה הציבורית החדשה, עם גיוס אג"ח של כ-50 מיליון שקל.

בימים האחרונים השלימה גיבוי איתן את השלב המוסדי של ההנפקה, בה הבטיחה סכום של כ-46 מיליון שקל, ובשלב הציבורי תגייס כמה מיליוני שקלים בודדים נוספים.

הריבית על האג"ח, בדירוג Baa2 באופק יציב ממידרוג, נקבעה על כ-5% במח"מ של 1.9 שנים. אמנם לאג"ח נרשמו ביקושי יתר, אולם בחברה, שקיבלה דירוג לגיוס של עד 70 מיליון שקל, החליטו לא לקחת את מלוא הסכום, ככל הנראה בשל הריביות שהוצעו. את ההנפקה הובילה חברת החיתום אינפין של יהונתן כהן.

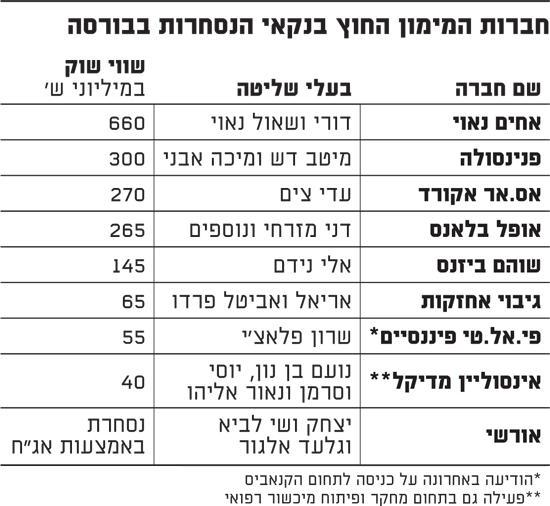

כניסתה של גיבוי איתן לבורסה ממשיכה את התרחבותו של סקטור חברות המימון החוץ בנקאי בשוק ההון המקומי, שכולל כיום כבר קרוב ל-10 חברות אשר הגיעו בעקבות החברה הגדולה בענף, אחים נאוי , שהייתה הראשונה להיכנס לבורסה בתחילת העשור.

"הבורסה - חתונה לטווח ארוך"

בראיון ראשון מאז הפכה גיבוי איתן לציבורית, אומר אריאל פרדו, בעל השליטה בחברה ומנהל העסקים הראשי שלה, כי "המטרה שלנו היא להפוך לאחד הגופים המובילים בשוק המימון החוץ בנקאי, ואחד מכרטיסי הכניסה להפוך לחברה מובילה בתחום הוא להפוך לציבורי ולדעת לגייס כספים משוק ההון. לכן, אנחנו מאמינים שהכניסה לבורסה היא חתונה לטווח ארוך. השלב הבא זה להפוך לגוף מימון חוץ בנקאי עם מגוון שירותים, שמתחילים בניכיון ממסרים דחויים (צ'קים), ובהמשך יכללו גם מתן מענה לפעילויות נוספות שהבנקים לא יכולים לספק, וכך בעצם נהפוך ל'סמי-בנק', שלא כפוף לרגולציה הבנקאית".

פרדו אומר כי "אכן נראה שהרבה חברות הגיעו לשוק, אבל הן צריכות לתת מענה לצורך שהולך וגדל משום שהבנקים מוותרים על נתחים מהאשראי שלהם בגלל הרגולציה החלה עליהם. תחום המימון החוץ בנקאי התחיל לפרוץ, ואנחנו מעריכים שבהמשך נראה מגמת קונסולידציה, והשחקנים הגדולים יבלעו את הקטנים, מה שירחיב את מגמת גיוסי החוב וההון של אותן חברות, אחרי שהאחים נאוי פרצו דרך בענף ואפשרו לשאר הגופים ללכת בעקבותיהם".

את מניות השליטה בגיבוי איתן מחזיק פרדו, באמצעות החברה האם גיבוי אחזקות (שהיא החברה הנסחרת בבורסה ומחזיקה בגיבוי איתן במלואה) יחד עם אחיו אביטל פרדו, ממייסדי פאגאיה - חברת פינטק העוסקת בניהול השקעות בתחום האשראי. אביטל מקדיש את מירב זמנו לפעילותה של פאגאיה, ובהתאם, לא נושא בתפקיד פעיל בגיבוי איתן.

חברות המימון החוץ בנקאיות הבולטות בבורסה

קפיצה של יותר מ-30% בהכנסות המימון

את מיזוגה של "גיבוי איתן" ביצעו האחים פרדו לשלד הבורסאי אולטרה אקוויטי, שבו החזיקו עד אז אנשי העסקים דן קרובינר ויהודה יולזרי, אשר שני בניהם, גל קרובינר ויהב יולזרי, הם שותפיו של אביטל פרדו לניהול פאגאיה, אותה ייסדו יחד ב-2016.

כאמור, גיבוי איתן עוסקת באשראי חוץ בנקאי, וממצגת שפרסמה החברה לקראת ההנפקה עולה כי תיק האשראי שלה מתקרב ל-120 מיליון שקל, במח"מ קצר, בטווח של 40-60 יום, עם פיזור רחב של למעלה מ-1,000 לווים.

עוד עולה מנתוני החברה כי סך מסגרות האשראי שלה מתקרב ל-130 מיליון שקל מארבעה בנקים ובסיכום פעילותה ב-2018 היא הציגה קפיצה של יותר מ-30% בהכנסות המימון שלה, לכ-13 מיליון שקל, לצד עלייה של כ-20% ברווח הנקי שלה שהתקרב ל-4 מיליון שקל.

שווי השוק של גיבוי איתן עומד היום על כ-65 מיליון שקל, אחרי שמנייתה, שיצאה מרשימת השימור של הבורסה בתחילת השנה בעקבות השלמת מיזוגה לשלד הבורסאי, נחלשה ממועד ההשלמה בכ-10%.

כמו מרבית המניות הקטנות בבורסה, גם זו של גיבוי איתן סובלת מסחירות נמוכה, ובמרבית ימי המסחר מאז החלה להיסחר ועד היום לא התקיים בה מסחר בכלל, וכשכן נעשות במניה עסקאות, הן מסתכמות בכמה אלפי שקלים בודדים ופחות מכך.

האב, הבן והמנכ"ל מבנק ירושלים

אמנם המשקיעים בבורסה נחשפים רק כעת לפעילותה של גיבוי איתן, אולם החברה החלה לפעול כבר ב-1982 על-ידי המייסד גבי פרדו, אביו של אריאל, המספר כי למרות גילו הצעיר (31) הוא כבר בעל ניסיון לא מבוטל בתחום: "גדלתי על הברכיים של מייסד החברה, וספגתי מזה הרבה. התחלתי להיות פעיל בחברה בשנת 2010, וקיבלתי את המושכות לידיי ב-2012, בעקבות פטירתו של אבי. אז התחלתי להבין את הפוטנציאל שיש בשוק וכיוונתי את החברה למהלך שהגיע לשיאו בתחילת השנה עם הכניסה לבורסה וכעת עם גיוס האג"ח".

לצד הבעלים הצעיר, מי שמביא להנהלת גיבוי איתן ניסיון ומוניטין הוא המנכ"ל אבי בזורה, שמונה לעמוד בראשה לפני כשנה, אחרי שצבר יותר מ-20 שנות ניסיון במערכת הבנקאית בישראל, כשבתפקידו האחרון כיהן כמנכ"ל בנק ירושלים וטרם לכך מילא שורה של תפקידים בבנק הפועלים.

על ההחלטה להצטרף לחברה הקטנה יחסית אחרי קריירה בגופים פיננסים גדולים הרבה יותר, מספר בזורה, כי "הבנתי שלתחום האשראי החוץ בנקאי יש פוטנציאל עצום בגלל שיש פה זירת פעילות ראשונית וצורך שהמערכת הבנקאית לא יודעת או לא רוצה לתת לו מענה".

לדברי בזורה, "בשנים האחרונות התרחשו שני אירועים משמעותיים בשוק המימון החוץ בנקאי - האחד הוא פעילותה של האחים נאוי, פורצי דרך בשוק ההון, והשני הוא הכרה רגולטורית שעשתה הסדרה בתחום הזה. לכן נראה שהתפתחות השוק הזה תגבר, ובמערכת הבנקאית רואים לטובה את ההתפתחות הזו, כי מבינים שם שיש מקום לגופי אשראי חוץ בנקאיים לצידם. הבנקים מממנים אותנו, ושמחים לעשות זאת בתחומים שהם לא יודעים או לא מעוניינים לעסוק בהם".

לגבי גיוס החוב בזורה אומר כי "הסכום שלקחנו מתאים לצמיחה שאנחנו רוצים להגיע אליה עד סוף השנה, ומטרת הגיוס היא להגדיל את תיק הלקוחות. החוכמה היא לא לייצר תיק לקוחות גדול, אלא להמשיך ולגדול תוך כדי שמירה על רמת סיכון נאותה, וזה מה שאנחנו עושים". עוד מספר בזורה על עניין שעוררה החברה מצד גופים מוסדיים, ועל רוד שואו נרחב יחסית לקראת הגיוס, שנמשך במשך כשבועיים ובמסגרתו ביקרה הנהלת החברה אצל כ-40 גופים מוסדיים.

בזורה מספר כי "כחלק מהאסטרטגיה שלה, החברה החליטה להרחיב את הפעילות באמצעות הפיכתה לחברה ציבורית, כדי לא לייצר תלות בלעדית במקורות מימון בנקאיים. הפיכת החברה לציבורית אפשרה לנו להתחיל עם גיוס חוב, ובהמשך גם גיוס הון יהיה אפשרי, כך שלא נהיה תלויים במקורות מימון בנקאיים בלבד. אנחנו כמעט החברה היחידה בענף הממומנת על-ידי 4 בנקים שונים ועל הבסיס הזה הפכנו להיות חברה ציבורית שכעת מוכרת גם על-ידי הגופים המוסדיים, שלקחו חלק בהנפקה".

לגבי שווי החברה אומר בזורה כי הוא "לא מעניין, כי המניה לא סחירה, ורק בתחילת השנה התמזגנו לתוך הפלטפורמה הציבורית, כך שהוא לא משקף את הפעילות האמיתית שלנו".

המימון החוץ בנקאי התרחק מהתדמית של "שוק אפור"

כאמור, גיבוי איתן מצטרפת לסקטור שהולך וגדל בבורסה, ואשר כולל היום כבר קרוב ל-10 חברות העוסקות בתחום המימון החוץ בנקאי, כשמרכז פעילותן היא ניכיון צ'קים (ממסרים דחויים) - עסקת המרה שבה מקבלים לקוחות החברה את ערכם הכספי של הצ'קים הדחויים שבידם, ואלה מוסבים לחברה בתמורה לעמלה הנקבעת באחוזים.

רובן הגדול של החברות הגיעו לבורסה "בדלת האחורית", באמצעות מיזוגים לשלדים בורסאיים, ומבחינת שווי שוק והיקפי פעילות, החברה המובילה בפער ניכר לעומת המתחרות היא האחים נאוי של דורי ושאול נאוי, שהגיעה לבורסה גם היא באמצעות מיזוג לשלד בורסאי ב-2011.

כמה שנים אחרי שהחלה להיסחר, אחים נאוי גם הייתה הראשונה לגייס אג"ח בבורסה, וזאת אחרי מאבק לא פשוט שניהלה בנושא מול בנק ישראל, שתחילה התנגד ואף עיכב את ההנפקה, בטענה כי הגיוס נעשה בניגוד לחוק הבנקאות. הצטרפותה של נאוי למסחר, והבאות שהגיעו בעקבותיה, סייעו לשיפור תדמית הענף, שנתפס תחילה כ"'שוק אפור", וכיום כבר מושקעים בו כמה גופים מוסדיים גדולים.

הבולט בהם הוא בית ההשקעות אלטשולר שחם, שהשקיע במהלך השנים כמה עשרות מיליוני שקלים במניות נאוי, רשם לאורך הזמן רווחים ממימוש נתח מהחזקותיו, והיום מחזיק ביותר מ-20% מהונה. בשבועות האחרונים הפך אלטשולר שחם גם לבעל עניין בחברה המתחרה אופל בלאנס בהשקעה של קרוב ל-30 מיליון שקל.

הגם שריבוי החברות יכול לתת תחושה של פריחה וצמיחת הענף, פעילות שוק המימון החוץ בנקאית עדיין שולית מסך פעילות שוק האשראי בארץ, ולפי נתוני גיבוי איתן המערכת הבנקאית עדיין מחזיקה בכ-98% מהשוק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.