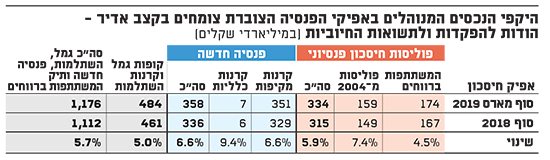

בסוף הרבעון הראשון ב-2019 נוהלו בשלושת אפיקי החיסכון לטווח ארוך הפנסיוניים, שבאמצעותם מנוהלים אפיקי הפנסיה הצוברת של הציבור בישראל, נכסים בהיקף כולל של כ-1.18 טריליון שקל. מדובר בסכום עתק שצמח בתוך שלושה חודשים בלבד בכ-5.7% ביחס לסך מצרפי של כ-1.11 טריליון שקל בסוף 2018. הצמיחה האדירה הזו בכספי פוליסות החיסכון בביטוחי החיים של חברות הביטוח, שמוכרות כ"ביטוחי המנהלים", בקרנות הפנסיה החדשות ובקופות הגמל וקרנות ההשתלמות, קרתה בעיקר הודות לתשואות חזקות שנרשמו בכל אפיקי החיסכון לטווח ארוך ברבעון הראשון.

עד כמה התשואות החיוביות הגדילו את הצבירה הכוללת של ציבור החוסכים באפיקי הפנסיה הצוברת? על פי נתוני רשות שוק ההון סך הנכסים המנוהלים באפיקים אלה גדל בשלושת החודשים הראשונים של 2019 בכ-64 מיליארד שקל. מסכום זה ניתן לנכות סך של כ-17.7 מיליארד שקל שזרם לניהול הגופים הללו: צבירה נטו בהיקף של כ-11.7 מיליארד שקל בקרנות הפנסיה החדשות ובקופות הגמל וקרנות ההשתלמות, וקצב פרמיות רבעוני של כ-6 מיליארד שקל לרכיב החיסכון בפוליסות ביטוחי החיים (על סמך נתוני 2018).

כך, בנטרול הסכום האמור, ניתן לשער כי התשואות בשוקי ההון לבדן הגדילו את היקף הנכסים המנוהל באפיקי החיסכון לטווח ארוך כאמור בכ-46 מיליארד שקל. אגב, מדובר בסכום שעל פניו משקף תשואה נטו בסדר גודל של כ-4.15% על סך הנכסים שנוהלו בסוף 2018.

בכל אופן, בעוד שקופות הגמל לתגמולים רשמו ברבעון הראשון השנה תשואה נומינלית ברוטו של 4.45% בממוצע וקרנות ההשתלמות טיפסו בכ-4.7% בתקופה האמורה, הרי שפוליסות ביטוחי המנהלים של חברות הביטוח רשמו ברבעון הראשון תשואות ממוצעות של כ-4.8% בפוליסות המשתתפות ברווחים, שנמכרו ללקוחות חדשים עד 2004, ותשואות ממוצעות של כ-4.5% בפוליסות מסלולי ההשקעות שנמכרו החל מ-2004 ואילך. גם קרנות הפנסיה החדשות רשמו ברבעון הראשון השנה תשואה חזקה, שעמדה על 4.3% בממוצע. אגב, קרנות הפנסיה החדשות זכאיות ברובן המכריע לאג"ח מיועדות - רכיב סופר סולידי שמשמש ככרית הגנה בימי ירידות בשווקים, ולעתים משמש כמשקולת בימי גאות בשווקים.

התשואות החיוביות הללו, לצד ההפקדות והפרמיות, מובילות לצמיחה ניכרת בשוקי הפנסיה החדשה וביטוחי המנהלים. נכון לסוף הרבעון הראשון השנה נוהלו בקרנות הפנסיה החדשות נכסים בהיקף של כ-358 מיליארד שקל, שהיוו צמיחה של כ-6.6% ביחס לסך הנכסים שנוהל באמצעותן רק בסוף 2018. גם פוליסות החיסכון הפנסיוני של חברות הביטוח שמנוהלות בשוקי ההון (ולא כנגד אג"ח מיועדות) צמחו ברבעון הראשון השנה. נכון לסוף מארס השנה נוהלו באמצעותן נכסים בהיקף של כ-334 מיליארד שקל, שהיוו גידול של כ-5.9% ביחס לסוף 2018. אגב, בזמן הזה נכסי קופות הגמל וקרנות ההשתלמות צמחו בכ-5% ל-484 מיליארד שקל בסך הכל.

היקפי הנכסים המנוהלים באפיקי פנסיה הצוברת צומחים בקצב אדיר

הרבעון הניב את רוב התשואה השנתית בפנסיה

הרבעון הראשון ב-2019 הניב לקרנות הפנסיה המקיפות החדשות תשואות בשיעור ממוצע של כ-4.3%. בעיקר הודות לתשואות הללו, שפיצו על התשואות החלשות שנרשמו ברבעון הרביעי אשתקד, התשואה הממוצעת של קרנות הפנסיה המקיפות ל-12 החודשים האחרונים הסתכמה בכ-5%. עם זאת, 12 החודשים האחרונים עדיין מציגים תשואה נמוכה מהתשואה השנתית הממוצעת של קרנות הפנסיה המקיפות ב-3 השנים האחרונות, שעמדה על 6.2%.

כאמור, קרנות הפנסיה המקיפות מנהלות תיק השקעות קצת שונה מאלה שמנוהלים ביתר אפיקי החיסכון הפנסיוני, אפילו שמדובר באותם מערכי השקעות שמנהלים גם את אפיקי ההשקעה האחרים - הן בבתי ההשקעות שמנהלים גם גמל והשתלמות, והן בקבוצות הביטוח שמנהלות גם גמל והשתלמות וגם ביטוחי מנהלים. זאת משום שתיקי הפנסיה המקיפה כוללים גם רכיב של אג"ח מיועדות לא סחירות שהמדינה מנפיקה להן, ושמניבות תשואה ריאלית מובטחת של 4.86% לשנה. מדובר ברכיב סופר סולידי עם תשואה נאה לאפיק זה, ושבעבר ניתן בשיעור של 30% מסך הנכסים של סך החוסכים בקרנות הללו, אך שכיום ניתן בשיעורים משתנים בהתאם לגיל. על פניו נראה כי ברבעון הראשון האג"ח המיועדות לאו דווקא סייעו, כשקרנות הפנסיה המקיפות הניבו תשואות ממוצעות לענף שנמוכות מאלה שהציגו קרנות ההשתלמות (4.7%), קופות הגמל (4.5%) וביטוחי המנהלים (4.8% בפוליסות המשתתפות ברווחים ו-4.5% בפוליסות משנת 2004).

בכל אופן, יש ארבעה גופים מנהלים שבולטים בדירוגי התשואות ב-12 החודשים שהסתיימו במארס 2019: כלל ביטוח, שמובילה את דירוג הקרנות הכלליות הגדולות, אלטשולר שחם, הלמן אלדובי וגם קבוצת מגדל.

ומה קורה עם התשואות בקרנות הפנסיה הנבחרות כברירת מחדל? לפני ימים מעטים נכנס לתוקפו הצעד האחרון ב"רפורמת הפנסיה ברירת מחדל", שיצאה לדרך עוד ב-2016. בתחילת החודש הוחלה על המעסיקים החובה לערוך מכרזים בתנאים מוגדרים לצורך בחירת היצרן הפנסיוני לעובדיהם, או שעליהם לספק לעובדים את קרנות הפנסיה הנבחרות כברירת המחדל. קרנות אלה הן קרנות שנבחרו על ידי האוצר ורשות שוק ההון על סמך הצעת מחיר זולה.

מאחר והליך הבחירה של הרשות ושל האוצר העדיף במוצהר ובכוונת מכוון את בתי ההשקעות על פני קבוצות הביטוח, יצא שבסופו של יום נבחרו כל ארבע קרנות הפנסיה החדשות המקיפות של בתי ההשקעות. כך, כיום (ולמעשה משלהי 2018) יש ארבע קרנות נבחרות ברירת מחדל: אלטשולר שחם, פסגות, מיטב דש והלמן אלדובי. שתי האחרונות זכו כבר בפעם הראשונה שהיה מכרז שכזה, עוד בשלהי 2016.

רבעון חיובי בפנסיה המקיפה החדשה - לרשימה המלאה לחץ כאן

בכל אופן, שניים מהגופים הבולטים בתשואות בשוק הפנסיה החדשה ב-12 החודשים האחרונים הם גופים שמנהלים פנסיה נבחרת ברירת מחדל: אלטשולר שחם, שאת פעילות הפנסיה והגמל שלה מנהל יאיר לוינשטיין ושאת השקעותיה מובילים גילעד אלטשולר ודני ירדני, והלמן אלדובי, שאת פעילות הגמל וההשתלמות שלה מנהל איתי ברדה ושאת השקעותיה מנהלים אמיר גיל וליאור יוחפז. אגב זאת, אלטשולר שחם בולט לחיוב בצמרת הדירוג לקבוצת הגיל הגדולה ביותר בפנסיה (בוודאי עבור מצטרפים חדשים לעולם החיסכון הפנסיוני) - קטגוריית גיל עד 50. כך, מסלול עד 50 של אלטשולר שחם, מציג בקטגוריית גיל זו הובלה ניכרת, עם תשואה רבעונית של 6.5% שהביאה אותו להובלה גם בדירוג ל-12 החודשים האחרונים, כשבית ההשקעות גם מציג הובלה ניכרת בתשואה השנתית הממוצעת ל-3 השנים האחרונות, עם תשואה של 8.5% לשנה.

הכשרה, כלל ומגדל בולטות בביטוח

התשואות הטובות מאפיינות גם את שוק פוליסות ביטוחי המנהלים שנמכרות רק על ידי חברות הביטוח ועל ידי סוכני הביטוח, ושהן פוליסות ביטוחי חיים עם רכיב חיסכון פנסיוני. בשוק זה יש שלושה סוגי פוליסות: התיק הוותיק שמניב לחוסכים באמצעותו תשואה מובטחת, ושמגובה באג"ח מיועדות; תיק הפוליסות המשתתפות ברווחים, ותיק פוליסות מסלולי ההשקעה שנמכרות מאז 2004 ואילך. באופן טבעי שני הסוגים האחרונים הם אלה שנבחנים בדירוגי התשואות, מאחר והם התיקים שמנוהלים בשוקי ההון.

התיק המרכזי, שנחשב כמסלול הדגל של חברות הביטוח - ושבו הן משקיעות את עיקר המשקל השיווקי - הוא מסלול הפוליסות המשתתפות ברווחים. מדובר בפוליסות שנמכרו בין 1992 ל-2003, ושבהן מנוהלים נכסים בשווי כולל של כ-165.5 מיליארד שקל. תיק זה, שמוכר גם כקרן י', אינו פתוח למצטרפים חדשים מאז 2004 והוא כולל רק את כספי החוסכים שרכשו את הפוליסות הללו עד 2004 (ושממשיכים להפקיד מאז). למעשה, לכל חברת ביטוח תיק רחב היקף של קרן י', שבו מנוהלים יחדיו הנכסים הפנסיוניים של כל הלקוחות - צעירים ומבוגרים כאחד.

מאז 2004 נמכרות על ידי חברות הביטוח פוליסות מסלולי השקעה, שבדומה לפוליסות המשתתפות ברווחים הן מניבות לחוסכים את התשואה שמושגת בשוקי ההון, ללא כל הבטחה. ההבדל בין הפוליסות הללו לפוליסות המשתתפות ברווחים נגזר ממבנה דמי הניהול שלהן. בפוליסות המשתתפות ברווחים יש דמי ניהול קבועים ולצדם דמי הניהול המשתנים שנגזרים מהרווחים שמושגים עבור הלקוחות (ומכאן נגזר שמן: השתתפות חברות הביטוח ברווחים שהן משיגות עבור החוסכים). בפוליסות משנת 2004 אין את רכיב דמי הניהול המשתנים.

לרשימת תשואות פוליסות החיסכון הפנסיוניות בביטוחי חיים שבניהול חברות הביטוח - לחץ כאן

בכל אופן, תיק הפוליסות המשתתפות ברווחים רשם ברבעון הראשון של 2019 תשואה נומינלית ברוטו ממוצעת של 4.8%, כשכל 7 החברות הפעילות בשוק זה רשמו תשואות נאות שנעו בין 4.5% ל-5.2%. בראש דירוג התשואות לרבעון הראשון השנה ניצבת החברה הקטנה הכשרה ביטוח, שעל השקעותיה אחראים יאיר קפלן ורועי קדוש, כשאחריה ניצבת כלל ביטוח, שאת השקעותיה מנהל יוסי דורי, ושנהנתה במיוחד מהרכישה הענקית של מלאנוקס, שהיא השקיעה בה במשקל יתר בתיקי העמיתים.

כלל ביטוח, הכשרה ביטוח ומגדל (שאת השקעותיה מנהל אסף שהם) גם מציגות תשואות של 5% ומעלה ואוחזות במקומות הגבוהים בדירוג התשואות לרבעון הראשון במסלולים הכלליים שבפוליסות מ-2004.

בהסתכלות על 12 החודשים האחרונים עולה כי ההובלה בתשואות בפוליסות ביטוחי המנהלים שייכת נכון לסוף הרבעון הראשון השנה לשתי הגדולות בשוק זה: כלל ביטוח ומגדל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.