בשבוע שעבר קיבל שוק האג"ח המקומי מתנת חג לא מתוכננת - חברת המדדים הבינלאומית FTSE פרסמה סקירה מקדימה לקראת העדכון השנתי במתודולוגיית מדדי האג"ח העולמיים שלה. בתוך הר המילים של ההודעה, בולטת מבחינתנו פסקה קצרה, שעל פיה ישראל עומדת בתנאי הסף של מדד הדגל שלה בתחום האג"ח: WGBI (ראשי תיבות של World Government Bond Index).

חשוב להדגיש כי עדיין לא מדובר בסוף פסוק, אולם בעוד מספר חודשים תפורסם ההחלטה הסופית של FTSE, ואם אז עד המצב לא ישתנה, צפויות איגרות החוב של ממשלת ישראל להתווסף לאחד המדדים החשובים בעולם.

WGBI - נעים להכיר

באופן טבעי, הזרקור המיידי של השקעה במוצרים על מדדים גלובליים מופנה למדדי מניות מובילים בעולם כדוגמת MSCI World, MSCI Emerging Markets ומדדים ראשיים של מדינות מרכזיות כמו ארה"ב, גרמניה, יפן ואחרות. תחום האג"ח העולמי מסוקר הרבה פחות וגם מי שמשקיע במוצרי מדד על אג"ח, מכיר בעיקר מדדים כמו iBoxx ומדדים מסוימים של Bloomberg Barclays.

בתחום החוב הממשלתי הגלובלי, יש שני מדדים שמרכזים תשומת-לב רבה בקרב המשקיעים המוסדיים הגדולים בעולם: האחד, J.P. Morgan Government Bond - Emerging Markets Global Core (או בקיצור EMBI) והשני הוא אותו FTSE World Government Bond Index (WGBI).

שניהם מתרכזים באג"ח נקוב מטבע מקומי, אולם קיים ביניהם הבדל משמעותי. בעוד המדד של ג'יי.פי מורגן מתמחה באיגרות חוב ממשלתיות של שווקים מתעוררים, המדד של FTSE הוא מדד שווי שוק רחב שמתפרס על כל האג"ח הממשלתיות - בלי הבחנה של שווקים מפותחים או מתעוררים - אשר עומדות בתנאיו המחמירים.

נכון להיום, מדד זה מכיל 1,033 סדרות אג"ח שהונפקו על ידי 23 מדינות שונות ברחבי העולם, כאשר שווי האג"ח המהוות את נכס הבסיס של המדד הינו למעלה מ-20 טריליון דולר!

38% ממנו מורכב מאג"ח של ממשלת ארה"ב ועוד 19% של ממשלת יפן. כשליש ממשקל המדד מבוסס על איגרות חוב של מדינות בגוש האירו והיתר ממדינות אחרות ברחבי העולם, בראשן בריטניה עם 5% מהמדד.

דרך אגב, כהשקעה בפני עצמה, מדד זה אינו מציע כיום הצעה אטרקטיבית למדי - התשואה הפנימית שלו היא 1.3% בלבד במח"מ ארוך של יותר מ-8 שנים. דירוג האשראי הבינלאומי שלו עומד כיום על AA.

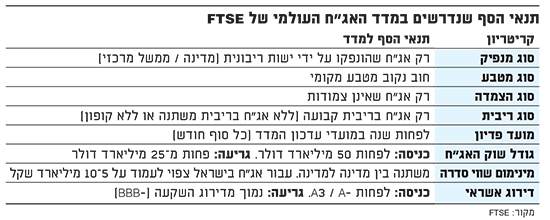

מהם תנאי הכניסה למדד האג"ח העולמי?

אז מה נשתנה והפך את ישראל למועמדת להצטרף למדד היוקרתי? בקצרה, התשובה טמונה בגידול שווי החוב של שוק האג"ח המקומי. אחת הדרישות המרכזיות לכניסה למדד של FTSE היא שסך שווי איגרות החוב העומדות בתנאי המדד יהיה לכל הפחות 50 מיליארד דולר אמריקאי או לחילופין 40 מיליארד אירו.

מהם תנאי הסף שנדרשים במדד האגח העולמי של FTSE

נכון להיום, הסדרות המקומיות שמקיימות דרישה זו נסחרות בשווי של מספר מיליארדי דולרים מעל המינימום, כך שלא סביר שעד ספטמבר נתון זה ישתנה לרעה וימנע את כניסתה של ישראל למדד.

דרישה נוספת שאג"ח ממשלת ישראל מקיימות היא דירוג בינלאומי מינימלי של A מינוס (או A3 של Moody’s), כאשר גריעת מדינה מהמדד מתבצעת בעת ירידה מתחת לדירוג השקעה בינלאומי (נמוך מ-BBB מינוס). ישראל מדורגת כיום AA מינוס על ידי סוכנות הדירוג Standard and Poor’s ובדירוג של A1 על ידי Moody’s, כך שגם בהקשר זה מצבנו מצוין.

לבסוף, רק איגרות חוב לא צמודות בריבית קבועה בעלות פדיון של שנה ומעלה במועד הקובע לעדכון המדד, אשר מתבצע מדי חודש בסופו, עשויות להיכלל במדד. בהתאם לכך, סדרות קצרות יותר, סדרות אג"ח בריבית משתנה או סדרות צמודות לא נכללות במדד וגם לא נלקחות בחשבון בעת בחינת עורך המדד לגבי המדינות שיכולות להיכלל בו.

אילו ישראליות יתווספו למדדי FTSE?

אחרי שסקרנו את תנאי הסף, הגיע העת לתת מענה לשאלה אילו סדרות ממשלתיות ייכנסו למדד האג"ח העולמי ולא פחות חשוב, מה המשקל המצרפי שישראל צפויה לקבל במדד.

כידוע, שוק האג"ח הממשלתיות בישראל מבוסס על ארבעה סוגי איגרות חוב:

מק"מ - מלווה קצר מועד - מונפק בידי בנק ישראל.

ממש"ק - אג"ח ממשלתית שקלית בריבית קבועה (סדרות המכונות "שחר").

ממש"מ - אג"ח ממשלתית שקלית בריבית משתנה (סדרות המכונות "גילון").

ממצ"מ - אג"ח ממשלתית צמודה בריבית קבועה (סדרות המכונות "גליל").

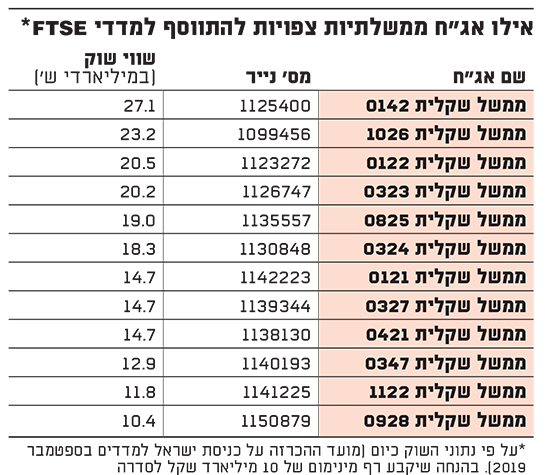

אילו אגח ממשלתיות צפויות להיווסף למדדי FTSE

על פי תנאי הסף שפורטו קודם, רק אג"ח מהקבוצה השנייה (שקליות בריבית קבועה) צפויות להיווסף למדדי FTSE, וכאמור, רק אלו שמועד הפדיון הינו שנה ומעלה. בנוסף, אמור להיקבע רף מינימום לגודל סדרת אג"ח, כך שייתכן שסדרות בשווי נמוך מ-10 מיליארד שקל לא ייכנסו למדד.

בהתאם לכך, הרצנו סימולציה לסדרות הממשלתיות הרלוונטיות בשוק שלנו והתוצאות מוצגות בטבלה המצורפת. בנוסף, ניתן להעריך גם את המשקל המצרפי שסדרות האג"ח של ממשלת ישראל צפויות לקבל במדד - קצת יותר מרבע אחוז. מדובר במשקל דומה לזה של מדינות כמו נורבגיה, שוודיה וסינגפור.

ומה לגבי כל יתר הסדרות הממשלתיות הנסחרות בשוק ההון בישראל? הן אמנם ייוותרו מחוץ למדד העולמי, אולם הביקושים הצפויים לאיגרות החוב השקליות בריבית קבועה במסגרת הכניסה למדדי FTSE, אמורים לגרום לירידת תשואות גם בשאר הסדרות הממשלתיות בשוק. אחרת ייווצר פער תשואות בין הרכיב השקלי לבין הרכיב הצמוד, וגם עיוות בעקום התשואות השקלי עצמו, בין הסדרות שיכללו במדדים לבין אלו שיישארו בחוץ.

בשורה התחתונה, שוק ההון בישראל קיבל ערב חג הפסח בשורה מפתיעה ומשמחת מאוד, אשר צפויה בקרוב להכניס אותנו לארץ המובטחת - מדד האג"ח העולמי החשוב ביותר.

הכותב הוא מייסד ומנכ"ל אינדקס מחקר ופיתוח מדדים בע"מ, המתמחה במחקר ופיתוח, חישוב ועריכת מדדי ניירות ערך למגוון צרכי השקעה. לכותב יש אינטרס אישי באמור לעיל וכן, יובהר כי חלק מהמדדים המצוינים לעיל מוצעים כמוצר השקעה על ידי לקוחות החברה. אין באמור ייעוץ/שיווק השקעות ו/או ייעוץ מס המתחשב בנתונים ובצרכים האישיים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואין באמור משום עצה ו/או המלצה לרכישה או למכירת ני"ע או מוצר פיננסי כלשהו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.