העלייה המחודשת של הדולר האמריקאי מבשרת טובות בפוטנציה לקבוצת מניות אחת שהתקשתה לחזור לטריטוריה של השיאים אחרי המפולת בשוק בשנה שעברה: מניות שווי השוק הקטן, סמול-קאפ.

מדד ראסל 2000 של מניות סמול קאפ נשאר ב-8.2% מתחת לשיא שלו מאוגוסט 2018, כאשר מדדי המניות הגדולות יותר שברו לאחרונה את השיאים שלהם, אחרי המימושים הכואבים של הרבעון הרביעי בשנה שעברה. מדדי 500 S&P ונאסד"ק עלו שניהם לשיאים חדשים שלשום (ב'), ומדד דאו ג'ונס של מניות התעשייה רחוק רק ב-1% מהשיא שלו מאוקטובר 2018.

אבל הקפיצה האחרונה בערכו של הדולר והאינפלציה המתונה יכולות לעזור להרים את מניות הסמול קאפ, שקשורות יותר לכלכלה האמריקאית ביחס למניות הלארג' קאפ. במקביל, ראשי הפדרל ריזרב צפויים להשאיר את הריביות ללא שינוי בישיבתם השבוע, כלומר לא לייקר את מחיר הכסף לחברות מכל הסוגים, אך בייחוד לחברות הסמול-קאפ שלקחו הלוואות.

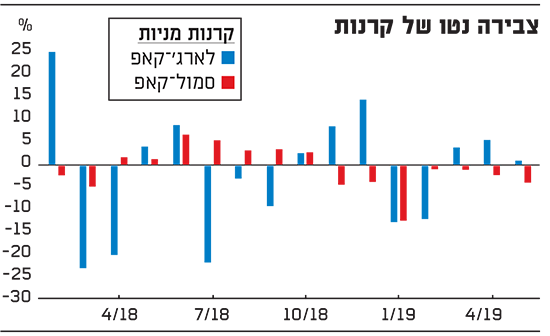

צבירה נטו של קרנות

הסימן לכיוון כלל השוק השנה

המניות הקטנות, שיש להן בדרך-כלל שווי שוק של כ-2 מיליארד דולר או פחות (ומכאן שהן קטנות רק באופן יחסי), מצויות בצומת חשוב. מדד ראסל 2000, שעלה מתחילת השנה ב-19%, אמנם שינה מגמה מתחילת השנה, אבל עדיין מתקשה להישאר מעל 1,600 נקודות, רמת ההתנגדות העיקרית שלו. להערכת כמה אנליסטים, תפקוד מניות הסמול קאפ בטווח הקרוב יבשר את מגמת כל שוק המניות הרחב השנה.

"דולר חזק יותר ופדרל ריזרב שיושב בשקט צריכים להצביע על עלייה במדד ראסל 2000, אבל אנחנו עדיין לא רואים את זה", אמר קרלוס דומינגס, נשיא ומנהל השקעות ראשי בחברת אלמנט פוינט ממיאמי. הוא הוסיף שהחברה שלו תוסיף חשיפה למניות סמול-קאפ אם הן יתגברו על רמת ההתנגדות הנוכחית שלהן. "צריך לעקוב אחרי ראסל 2000 כדי לקבוע לאן שוק המניות הרחב ילך מכאן. אם מניות הסמול קאפ יכולות לפרוץ מהרמה הנוכחית, אני אהיה משקיע שורי".

אריק מרשל, מנהל תיקים ב-Hodges Fund שמחזיקה מניות גדולות וקטנות, אמר שחברתו קנתה באפריל מניות סמול-קאפ במגוון רחב של מגזרים, כולל מניות פיננסיות, מוצרי צריכה לא חיוניים, טכנולוגיה ובריאות. הוא מנהל גם את התיקים של קרן Hodges Small Cap.

"אנחנו חושבים שיש הזדמנויות בסמול-קאפס, בייחוד בכמה מהמניות הפיננסיות שהוכו בעבר, במניות טכנולוגיה של תוכנה וחצאי-מוליכים, וגם בתחומים המחזוריים יותר כמו בניה למגורים", אמר מרשל.

הסמול-קאפ עדיין יקרות מדי?

החששות מהאטה בצמיחה הכלכלית וגם מריביות גבוהות יותר פגעו בכוח המשיכה של מניות הסמול-קאפ בסוף השנה שעברה. חברות קטנות נוטות להתקשות לתפקד בסוף מחזורי התרחבות כלכלית, בין היתר בגלל העליות בשכר העובדים ובעלויות הכסף.

בניגוד לכך, החברות הללו מבודדות יותר מהשלכות התחזקות הדולר, מפני שהכנסותיהן מגיעות בדרך-כלל מהשוק האמריקאי, בעוד שלחברות רב-לאומיות יש חשיפה לחו"ל, והכנסותיהן במטבעות אחרים יורדות כשממירים אותן לדולרים.

הדולר עלה בשבוע שעבר לרמתו הגבוהה ביותר השנה, בזכות נתונים כלכליים טובים מהצפוי. מדד הדולר של הוול סטריט ג'ורנל, שהוא סל של 16 מטבעות אחרים, עלה לרמת שיא שנתית. שלשום נסחר מדד הדולר בירידה קלה ל-90.81 נקודות. מ-23 באפריל, היום בו הדולר רשם שיא חדש, מדד ראסל 2000 עלה ב-2.5%.

מצד שני, מניות הסמול-קאפ נראות עדיין יקרות מדי לכמה משקיעים. מדד ראסל 2000 נסחר במכפיל של 35.6 לרווחים החזויים ב-12 החודשים הבאים, מעל למכפיל ממוצע של 29.7 בעשר השנים האחרונות, לפי חברת נתוני השוק FactSet. מדד 500 S&P נסחר במכפיל רווח עתידי של 19.2 מול מכפיל ממוצע של 17.6 בעשר שנים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.