בחודשים האחרונים אנו עדים לטלטלה במרווחי הסיכון הממוצעים של איגרות חוב. עלייה חריגה בחברות המדורגות "ilA פלוס" ומטה בסוף המחצית השנייה של 2018, ירידה מתונה החל מינואר 2019 ואז, במרץ 2019 - ירידה חדה, שהייתה בולטת במיוחד בקבוצת הדירוג "ilA מינוס". האמנם מדובר בתנודות שוק, או האם ישנו גורם מעניין אחר? ספוילר, יש.

הכל התחיל מעלייה במרווחים במהלך 2018, שבחלקה נבעה מאירועים הקשורים ישירות בשוק ההון ואיגרות החוב הנסחרות בו (כגון העלאת ריבית בנק ישראל או שינויים לרעה בחברות מסוימות), וחלקה מהתפתחויות מאקרו כלכליות עולמיות (כגון סימני האטה בקצב הצמיחה העולמי ב-2018 ואף צפי להמשך מגמה זו ב-2019). הסימנים הראשונים של הסערה המתקרבת, שהורגשו כבר במחצית הראשונה של 2018, התחזקו בהדרגה במחצית השנייה ואז, בדצמבר 2018, חווה שוק האג"ח המקומי ירידות שערים חדות. המדדים ירדו, התשואות ומרווחי הסיכון עלו.

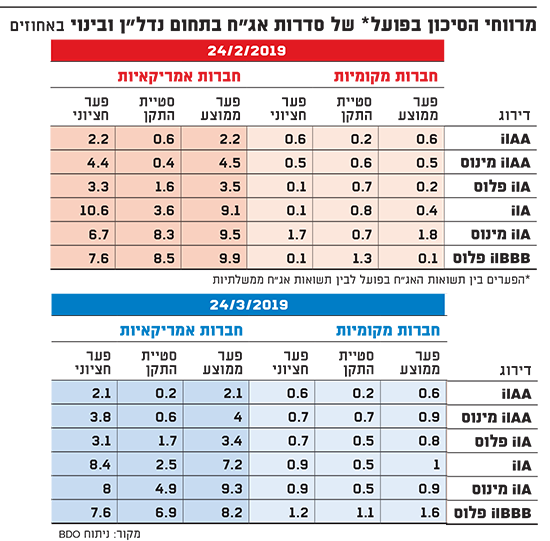

מרווחי הסיכון בפועל של סדרות אגח בתחום נדל"ן ובינוי / נתונים: ניתוח BDO

באופן בולט, העלייה במרווחים לא הייתה גורפת. הפגיעה לא הגיעה לחברות בדירוגים גבוהים. איגרות חוב של חברות המדורגות בדירוגי "ilAA מינוס" ומעלה המשיכו להיות בשטח מוגן של מרווחי סיכון נמוכים, אליהם שוק ההון הישראלי הספיק להתרגל בשנים האחרונות.

לעומת זאת, חברות שמדורגות "ilA פלוס" ומטה חוו עליה חדה בתשואות ב-2018 לרבות כאלו בדירוגי "ilA" ו"ilA פלוס" שתשואתן עלתה בשיעור של כ- 60%. עלייה חדה הרבה יותר הייתה בדירוגי "ilBBB פלוס". עבור איגרות חוב ציבוריות צמודות מדד בעלות מח"מ 5 המדורגות "ilBBB פלוס" מרווח הסיכון עלה ב-2018 בכ-110%, מ-2.9% ל-6.1%. עם זאת, כבר היינו במרווחים דומים, ואף גבוהים מזה, בסוף 2014 תחילת 2015. קטגוריית ilBBB נמצאת ברמת פגיעות גבוהה יחסית כאשר יש חוסר יציבות כלשהו בשוק ההון, כך שזה כשלעצמו לא הדליק נורה אדומה במיוחד.

אבל ההפתעה האמיתית הייתה בקבוצת "ilA מינוס". במשך שנים היא הייתה חסינה יחסית לרעשים בסביבה העסקית, אך לא הפעם. לפי עקומות חברת "מרווח הוגן" (המורשית על ידי משרד האוצר להעניק שירותי ציטוט לנכסי החוב הבלתי סחירים בהם מחזיקים הגופים המוסדיים), מרווח הסיכון עבור איגרות חוב ציבוריות צמודות מדד בדירוג זה, עלה ב-2018, מ-2.1% ל-5.6%, כלומר בכ-170%.

בחמש-שש השנים האחרונות לא היו מרווחים כה גבוהים עבור "ilA מינוס". גם בתקופות שמרווחי "ilBBB פלוס" המריאו, מרווחי "ilA מינוס" היו קרובים למרווחי ilA, ואילו הפעם "התנתקו" לחלוטין מקטגוריית הדירוג המקורית ונצמדו לקטגוריית ilBBB. תופעה זו כבר חייבה בדיקה מעמיקה יותר של ההתרחשויות והנתונים. עוד נחזור לסוגיה זו, אך בינתיים נמשיך בהתפתחות הכרונולוגית.

בדיקה לעומק של ההתנהגות החריגה

בתחילת 2019 השוק התחיל להראות סימני רגיעה, במיוחד בחברות ובענפים עם חשיפה מועטה לשווקי חו"ל. כאשר השוק התחיל להירגע, גם מרווחי הסיכון התחילו לרדת, אם כי באיטיות ולא בכל ענפי הפעילות.

ואז, החל מ-14/03/19, עקומות התשואות הממוצעות המפורסמות על ידי מרווח הוגן משקפות תמונה יוצאת דופן של ירידה חדה ופתאומית במרווחים. בתמונת ראי, הירידה הבולטת ביותר הייתה במרווחי הסיכון עבור איגרות החוב המדורגות "ilA מינוס".

יחידת מימון פרויקטים, אשראי וחוב תאגידי של BDO בדקה את התפתחות מרווחי הסיכון הממוצעים לעומק, תוך התמקדות בבחינת סדרות אג"ח ציבוריות מתחום נדל"ן ובינוי, המהוות חלק ניכר מהסדרות המדורגות בטווח הדירוגים הרלוונטי ברמות דירוג שונות. בין היתר, נמצא כי דווקא קבוצת החברות שמדורגות "ilA מינוס" כוללת ריכוז גבוה של חברות הנדל"ן הזרות הפועלות בארה"ב (חברות נדל"ן אמריקאיות), אשר הנפיקו בת"א בשנים האחרונות. בתחילה היה מדובר בטפטוף, שהמשיך בצמיחה מואצת החל מ-2015, כאשר כמות החברות האמריקאיות המנפיקות בת"א גדלה תוך שנה משבע ל-15 והמשיכה לגדול. נכון לסוף 2018, בבורסה לניירות ערך בת"א נסחרו כבר 52 סדרות אג"ח של 28 חברות אמריקאיות.

בחינת הדירוגים של אג"ח חברות אלו מעלה כי כ-42% מתוך הסדרות מדורגות "ilA מינוס", כאשר סדרות אלה מהוות כשליש מסך הסדרות הנסחרות בקטגורית דירוג זו ו-50% מסך הסדרות של החברות בתחום נדל"ן ובינוי המדורגות "ilA מינוס".

כיצד קשורות חברות הנדל"ן האמריקאיות לתנודות החדות במרווחים מהניתוח דלעיל? ובכן, עוד מתחילת גל ההנפקות של חברות הנדל"ן הזרות, הן התאפיינו ביחס חשדני של שוק ההון הישראלי. שוק ההון מעולם לא התייחס לדירוגים שנתנו חברות הדירוג למנפיקים אלה כמובנים מאליהם. ברוב המקרים הריביות שהן קיבלו בהנפקות החדשות ואף בהרחבות של הסדרות הקיימות שיקפו דירוגים נמוכים בשתיים-שלוש דרגות לפחות.

כאמור, היו אירועים מסוימים (חלקם קשורים ישירות לשוק ההון המקומי וחלקם כלל עולמיים) אשר הובילו להיחלשות כללית בשוק האג"ח הקונצרניות ב-2018. אך הפעם, נלוותה אליהם פגיעה ספציפית בחברות נדל"ן אמריקאיות שרובן הגיעו בסוף 2018 לתשואות דו ספרתיות. העלייה התחילה מסדרת אירועים שהתפרסמו לגבי חברות מסוימות ממגזר זה (שניתוחם אינו חלק מכתבה זו), אך מה שמעניין הוא האפקט העוצמתי והמטעה שהדבר יצר לגבי מרווחי התשואות במיוחד בקבוצת הדירוג "ilA מינוס", שבהן כאמור ריכוז גבוה של חברות אלו.

פערים עצומים בתוך אותה קבוצת דירוג

בהשוואה שביצענו בסוף פברואר 2019 (טרום הירידה החדה במיוחד ב 14/3/19 שתוארה לעיל) נבדקו מרווחי הסיכון בפועל (הפערים בין תשואות האג"ח בפועל לבין תשואות אג"ח ממשלתיות) של סדרות אג"ח בתחום נדל"ן ובינוי, תוך חלוקה לחברות נדל"ן מקומיות ולחברות נדל"ן "אמריקאיות", לבין המרווחים על פי נתוני מרווח הוגן. עבור כל סדרת אג"ח חושב הפער בין מרווח הסיכון בפועל לבין מרווח הסיכון הנגזר מעקומות הריבית לפי מח"מ ודירוג; עבור כל קטגוריית דירוג חושב פער ממוצע. ככל שקטגורית הדירוג הייתה יותר חלשה, גדלה השונות בין הסדרות של החברות השונות באותה קטגוריית דירוג. לפיכך, עבור כל קטגוריית דירוג חושבו סטיית התקן (Standard Deviation) והפער החציוני (Median).

מסקנת המחקר הייתה חד משמעית: בקבוצת דירוג "ilA מינוס" לא ניתן היה לקחת אוטומטית את התשואות ומרווחי סיכון מתוך עקומות מרווח הוגן וליישם אותם לחברות מקומיות (בכלל המשק). הפערים בתוך אותה קבוצת דירוג היו עצומים. כך למשל, חברות נדל"ן מניב מקומיות נסחרו בפועל בממוצע בתשואה נמוכה ב-1.8% מעקומות מרווח הוגן ואילו חברות הנדל"ן האמריקאיות נסחרו בממוצע בתשואה הגבוהה ב-9.5% מהתשואה ה"הוגנת".

בחינת הפערים בין מרווחי הסיכון בפועל לבין מרווחי הסיכון הממוצעים לפי עקומות הסיכון של מרווח הוגן בקבוצת דירוג "ilA מינוס" במהלך השנה האחרונה הצביעה על תופעה דומה. בשיא המשבר, בדצמבר 2018, נסחרו חברות נדל"ן מקומיות במרווח סיכון שהיה נמוך בכ-2% מהמרווח "ההוגן", אך מנגד זינקו מרווחי הסיכון של חברות אמריקאיות, מתוספת מרווח סיכון של 2.5% בתחילת 2018 לכ-9% בסוף השנה.

חברת מרווח הוגן, שאינה אחראית כמובן לתופעה אלא משקפת מצב נתון, לא נשארה אדישה לתופעה ומצאה פתרון מתודולוגי לעיוות על ידי נטרול ממצאים חריגים מתוך דגימות המסחר. עקומות המרווחים הממוצעים החדשים יצאו לשוק ב- 14/03/19 והתאמה זו היא שיצרה את הירידה החדה בתשואות בקבוצות הדירוג שהוזכרו לעיל (כאמור, עבור "ilA מינוס" במיוחד).

בשורה התחתונה, הגורם המרכזי לתנודות החדות מאוד במרווחים בתקופה שבין דצמבר 2018 עד מרץ 2019 בקבוצות דירוג מסוימות לא שיקף תמונה נכונה של שוק האג"ח הישראלי ונבע הן מתנודה חריגה בקבוצת חברות ספציפית (נדל"ן אמריקאיות) והן מניטרולה לבסוף של קבוצה זו בנתונים שפורסמו החל מ-14/3/19.

כך, חודש בלבד אחרי מועד המדידה הקודמת, ואחרי השינוי המתודולוגי בחישוב עקומות תשואות אג"ח (שחל, כאמור, ב-14/03/19), תשואות איגרות החוב של חברות נדל"ן מקומיות "החליפו צד" והן נמצאות מעל העקומות של התשואות הממוצעות לכלל החברות. בולט ביותר "המהפך" בקבוצת דירוג "ilA מינוס": לפני שינוי השיטה נסחרו חברות הנדל"ן המקומיות בתשואות מתחת לעקום הממוצע ב- 1.8%, וכיום, בעקבות השינוי, התשואות שלהן מעל העקום, בכ-0.9%.

ומה עם חברות הנדל"ן האמריקאיות? רק כעת ניתן לומר לגביהן שיש סימנים ראשוניים של רגיעה, אם כי בקבוצות דירוג ilA ומטה הפערים בין התשואות בפועל לבין התשואות הממוצעות עדיין גבוהים מאוד ועומדים על 7%-9%.

כל מי שעוסק בשגרה בהנפקות חוב בשוק ההון היה מודע לתופעה עוד לפני השינוי בעקומות התשואות הממוצעות ונטרל את "האפקט האמריקאי", במידה זו או אחרת. אך יש לזכור שעקומות ריבית משמשות גם מעריכי שווי, דירקטוריונים ורואי חשבון לצרכים חשבונאיים ומימוניים שונים. זו דרך נוחה, מקובלת ומאושרת רגולטורית, וכעת מסתבר שהיא מחייבת זהירות ובחינת צורך בביצוע התאמות.

לכן המלצתנו היא להיעזר, בנוסף לעקומות תשואות ממוצעות, בדגימת תשואות בפועל בשוק ההון, של קבוצת החברות הרלוונטיות להשוואה לחברה הנבדקת. בעזרת ממצאים מהשטח ניתן "להתאים" את התשואות הממוצעות לתשואות שיהיו באמת הוגנות כלפי החברות המקומיות.

הכותבים הם שותף וראש יחידת מימון פרויקטים וחוב תאגידי ב-BDO Consulting ומנהלת בחברה. האמור בכתבה זו אינו מהווה תחליף לייעוץ השקעות המתחשב בנתונים ובצרכים האישיים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.