קבוצת דלק, הנמצאת בשליטת יצחק תשובה, רוכשת באמצעות החברה הבת איתקה את חברת התפעול של ענקית האנרגיה שברון בים הצפוני (Chevron North Sea Limited), שבבעלותה עשרה נכסי גז ונפט מפיקים.

התמורה שנקבעה בעסקה עומדת על כ-2 מיליארד דולר, כאשר בניכוי התזרים המצטבר מתחילת 2019 ועד למועד הסגירה הצפוי בחודש ספטמבר השנה, סכום הרכישה צפוי להתעדכן ולרדת לכ-1.65 מיליארד דולר. לאחר השלמת העסקה עם שברון, בכוונת קבוצת דלק לקדם הנפקה של איתקה בבורסה הראשית של לונדון.

בדלק מציינים כי לבארות הנרכשות כושר הפקה יומי של יותר מ-60 אלף חביות נפט ליום (שווה ערך), ורזרבות מוכחות להפקה (P2) של 131 מיליון חביות. בנוסף, ברשיונות קיים פוטנציאל רזרבות נוסף (2C) של 45 מיליון חביות.

לאחר השלמת העסקה, תגדל יכולת ההפקה היומית הנוכחית של איתקה בים הצפוני בכ-300%, מהיקף של כ-20 אלף חביות נפט ליום, להיקף הפקה של כ-80 אלף חביות. עלות ההפקה הממוצעת של איתקה צפויה לעמוד על כ-18 דולר לחבית. במקביל, יגדלו הרזרבות המוכחות של החברה לכ-225 מיליון חביות שווה ערך נפט. איתקה צפויה לשמש כמפעיל (Operator) בארבעה נכסים מתוך עשרת הנכסים הנרכשים.

המימון: בנקים, הלוואת גישור והון עצמי

מבנה המימון הצפוי של איתקה לעסקה יורכב בעיקרו ממסגרות אשראי מבוססות עתודות (RBL) מקונסורציום של בנקים בינלאומיים בתנאי נון ריקורס לאיתקה ולחברה, הלוואת גישור בנקאית והון עצמי (לרבות הלוואות נחותות שיועמדו בידי החברה).

איתקה התחילה לבצע עסקאות גידור למחיר הנפט לפי מחיר של 65 דולר לחבית נפט, וזאת כדי להבטיח את ההכנסות הצפויות מהמאגרים, בהתאם למחירי הנפט נכון למועד ביצוע העסקה.

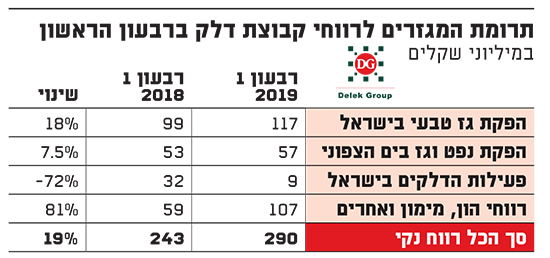

תרומת המגזרים לרווחי קבוצת דלק ברבעון הראשון

עוד מציינים בדלק כי המאגרים הנרכשים במסגרת העסקה צפויים לייצר לאיתקה תזרים תפעולי נקי EBIDTA מוערך של כ-3 מיליארד דולר בשלוש השנים הקרובות (על בסיס הנתונים התפעוליים הקיימים נכון להיום). לאיתקה הפסדים צבורים לצורכי מס בהיקף של כ-2.2 מיליארד דולר, כך שהחברה מתכננת להשתמש בהפסדים הצבורים על מנת להגדיל את רווחיה מההכנסות והרווחים הצפויות מהמאגרים החדשים.

תחליף לעסקה שבוטלה?

נזכיר כי מוקדם יותר החודש הודיעה דלק כי עסקת הענק לרכישת 22.5% מהזכויות בשדה סיזר טונגה במפרץ מקסיקו בכ-965 מיליון דולר מבוטלת. זאת, לאחר שאחת השותפות בשדה הפעילה זכות סירוב והודיעה כי בכוונתה לרכוש את הזכויות.

מנכ"ל קבוצת דלק, אסי ברטפלד, ציין היום כי "קבוצת דלק צפויה להפוך מחברת אנרגיה מקומית, לחברה אנרגיה בינלאומית עם היקף פעילות משמעותי בשווקים הבינלאומיים. הבחירה של שברון באיתקה ובקבוצת דלק, על פני מתמודדות בינלאומיות אחרות, מהווה הבעת אמון של השוק הבינלאומי ביכולות הביצועיות והפיננסיות של החברות. העסקה תגדיל משמעותית את כושר הייצור וההפקה של הקבוצה, תייצר לאיתקה תזרים משמעותי בהיקף של מאות מיליוני דולרים בשנה, ותעמיד את קבוצת דלק בשורה אחת עם השחקנים המובילים בשוק האנרגיה הבינלאומי עם כושר הפקה כולל, ברמת קבוצת דלק, של מעל ל-160 אלף חביות ביום בים הצפוני ובים התיכון".

קבוצת דלק רכשה באוקטובר 2015 כ-20% ממניות איתקה, שמניותיה נסחרו אז בקנדה ובאנגליה, וב-2017 השלימה השתלטות מלאה על החברה ומחקה את מניותיה מהמסחר. בסך הכל השקיעה דלק במהלך כ-590 מיליון דולר. איתקה היא מתפעלת ומפיקה (Operator), כלומר קבלנית קידוחים בפועל, המבצעת ומפתחת את העבודות באזור פעולתה בים הצפוני.

הרווח גדל ב-19%

בתוך כך פרסמה היום דלק את דוחותיה לרבעון הראשון של השנה, מהם עולה כי הרווח הנקי שלה הסתכם בכ-290 מיליון שקל, שיפור של 19% לעומת הרווח ברבעון המקביל אשתקד.

פעילות הפקת הגז בארץ (באמצעות מאגר תמר) תרמה לדלק 117 מיליון שקל לרווח, עלייה של 18% לעומת הרבעון המקביל; הרווח הנקי מפעילות איתקה בים הצפוני גדל ב-7.5% לרמה של 57 מיליון שקל; ואילו הרווח מפעילות הדלקים בישראל (באמצעות רשת תחנות הדלק וחנויות הנוחות של החברה) הצטמק ב-72% ועמד על כ-9 מיליון שקל בלבד.

בנוסף, דלק רשמה ברבעון זה רווח הון של כ-125 מיליון שקל ממכירת 30% ממניות חברת ההתפלה IDE לשותפות אלפא מים ב-530 מיליון שקל ומנגד רשמה הפסד של 134 מיליון שקל משערוך שלילי של שווי ההשקעה בתמר פטרוליום (מחזיקה כ-22% מהחברה באמצעות דלק קידוחים) לשווי של כ-80 מיליון שקל. החברה הודיעה כי תחלק דיבידנד בהיקף של 120 מיליון שקל במהלך חודש יוני.

מניית קבוצת דלק הגיבה להודעה ולדוחות בעלייה של 3.4% והשלימה עלייה של 26% בשנה האחרונה. שוויה של הקבוצה בבורסה הגיע לכ-7.8 מיליארד שקל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.