כאשר דוביד שוויצר המנוח, מגדולי מאמני הכדורגל בישראל, נדרש לחוות את דעתו על התנהלות הענף המקומי הוא טבע את אמרת השפר: "כולם עובדים על כולם". נזכרתי במשפט האלמותי הזה, ולא בפעם הראשונה, עת חברת נייס פרסמה את דוחותיה הכספיים לרבעון הראשון של השנה.\

■ העמדת פנים המונית: נייס אינה החברה היחידה שהדוח הכספי שלה מציג שתי תוצאות שונות לאותה שורה תחתונה - כשהסטייה ביניהן היא אדירה. אני מכוון כמובן לרווח הנקי החשבונאי (GAAP - Generally Accepted Accounting Principles) אל מול הרווח הנקי Non GAAP - שהוא, למעשה, הערכת החברה עצמה לרווחיותה "הנכונה". מה שמעניין בתופעה האמורה, היא העובדה שכולם מודעים לבעייתיות ולהטיה, אבל בה בעת שמחים לשתף עמה פעולה. אלו לא רק החברות, אלא גם המשקיעים ששמחים לעצום עין ולעגל פינות, כל עוד זה מסייע למחירי המניות. כך נוצרה לה מעין פסקת התגברות לחשבונאות "המציקה", תוך כדי פתיחת הדלת לעקיפת המגבלות שהיא מציבה. ברור שהחשבונאות אינה מושלמת, היא שמרנית ולא אחת מפגרת אחרי הכלכלה, אבל יש לה יתרון אחד מכריע - היא אובייקטיבית ואחידה.

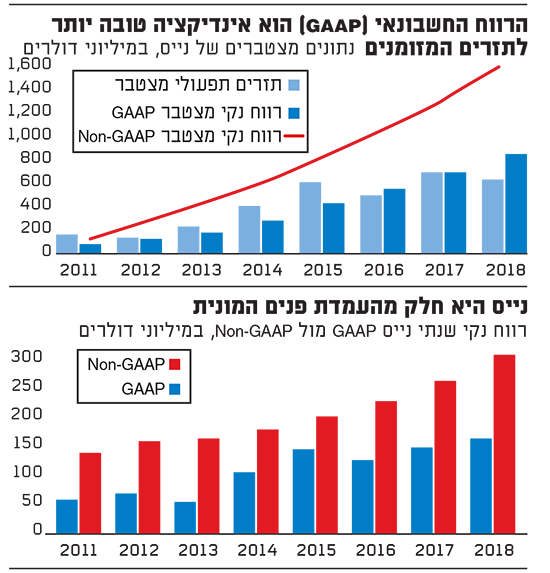

הרווח החשבונאי הוא אינדיקציה טובה יותר לתזרים המזומנים

■ התוצאות של נייס, לדוגמה: הדיוט שיביט בדוחותיה האחרונים של נייס, לרבעון הראשון של השנה, יתקשה לגבש מסקנה - שכן מצד אחד הוא יראה רווח חשבונאי של 58 סנט למניה, אך ממש בצמוד אליו, מוצגת בפניו רווחיות כפולה - של 1.18 דולר למניה. מי מהשתיים נכונה? אז זו בדיוק הנקודה, שהמשקיעים כבר מזמן בחרו ברווחיות המתוקנת, Non GAAP, כזו המשקפת את מצב העסקים נכוחה. קשה לא להרים על כך גבה, שכן גם משקיע מתחיל אמור להבין שיש כאן בעיה. בכדי להיות יותר קונקרטי, אגע בשני עיוותים מרכזיים בדוחות שנייס פרסמה.

■ הפחתת נכסים לא מוחשיים שנרכשו: מאחר שנייס צומחת באמצעות רכישת חברות, אזי מטבע הדברים, עלות הרכישה מיוחסת בחלקה לנכסים לא מוחשיים - כאשר זו מופחתת בהדרגה על פני השנים. עכשיו, באה החברה ורומזת, בדרך עקיפה, שהרווחיות החשבונאית חוטאת לכלכלה. הטענה היא, שההפחתה האמורה אינה אמיתית - שכן שום מזומן לא יצא בגינה. סליחה?! כיצד בדיוק בוצעה הרכישה, האם לא באמצעות מזומנים שנגרעו ממאזן החברה? יש משהו אבסורדי, או יותר נכון מקומם, בניסיון לאחוז את המקל בשני קצותיו; כשזה נח, מצייתים לחשבונאות ולא רושמים את הרכישה כהוצאה, אבל בשנים לאחר מכן, מנטרלים את ההפחתה החשבונאית מהסיבה שהיא לא תזרימית. איך לומר, זו דרך "מעניינת" להעלים את עלות הרכישה. העיוות הזה כל כך בוטה, שאני משוכנע שאחרון המשקיעים מודע להטיה, ועדיין, באופן תמוה, כולם ממשיכים לדבר באותה שפה. לא אתחמק מהשאלה התיאורטית הבאה; ומה אם מעתה והלאה, החברה תחדל לחלוטין מלרכוש חברות? במקרה היפותטי שכזה, הייתי מוכן לקבל את נטרול ההפחתה, אבל רק בתנאי אחד - שבמקביל תבוצע גם הקטנה משמעותית של קצב הצמיחה.

■ אופציות לעובדים: הפרמטר המרכזי השני בדוחות, שמגשר על הפער בין הרווח החשבונאי לרווח המתוקן, נוגע לעלות האופציות לעובדים. המשמעות הכלכלית של הענקת אופציות ברורה; בעלי המניות הקיימים מדוללים, כך שהפגיעה בשווי החזקתם שקולה מבחינתם להוצאה. יתרה מכך, על רקע נסיקת מחיר המניה של נייס בשנים האחרונות, הרבה מאד אופציות שהוענקו לעובדים הפכו כדאיות למימוש - במחיר הנמוך מהותית משווי השוק הנוכחי. את העלות הכלכלית הזו מנסה החשבונאות לאמוד, עבור בעלי המניות, כך שמה היא בדיוק הסיבה לביטולה? נכון, לא יצא מזומן מהחברה והערך הכולל שלה לא השתנה, אבל כל בעל מניות מחזיק עכשיו בפרוסה יותר קטנה.

■ הרווחיות במונחי תזרים מזומנים: השימוש הגורף בתוצאות מדווחות Non GAAP, נובע מהרצון להציג את הביצועים העסקיים במונחי תזרים מזומנים. תשאלו, בצדק, מדוע לא להשתמש בדוח התזרים שקיים בדוחות המקובלים? התשובה השכיחה, נשענת על העובדה שהוא עלול לעוות את התמונה בשנה נתונה - אם, למשל, בוצעה בה רכישה גדולה. זה בהחלט נכון, אבל אם בוחנים את הנתונים המצטברים על פני תקופה ארוכה, ניתן לקבל הערכה מהימנה ליכולת יצור המזומנים של החברה. כשעושים זאת, מגלים שתזרים המזומנים המצטבר של נייס, בנטרול דיבידנד שחולק ורכישה עצמית של מניות, היה נמוך לא רק מהרווח במונחי Non GAAP - הוא היה נמוך גם מהרווח החשבונאי. במילים אחרות, אם המטרה בדיווח Non GAAP היא לתרגם את הביצועים למונחי תזרים מזומנים, אזי הרווח החשבונאי נותן לאורך זמן אינדיקציה מדויקת יותר.

■ שורה תחתונה: נייס היא חברה נהדרת, שביצעה בשנים האחרונות קפיצת מדרגה אדירה, אבל היא גם דוגמה לתופעה פיננסית רחבה ומתמיהה - המשקיעים גוזרים את שווי המניה, במודע, מהרווחיות הלא נכונה. מה שעוד מצער, היא הידיעה הברורה שמה שיהיה הוא מה שהיה, שהרי כל המשתתפים נהנים מהמסיבה.

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.