כשהייתי שואל את שאול נאוי, יושב-ראש חברת האשראי החוץ-בנקאי אחים נאוי , איך יכול להיות שתיק האשראי של החברה צומח בצורה כל-כך חדה, אבל שום דבר מזה לא מחלחל לשורה התחתונה, הוא היה חוזר שוב ושוב על אותה תשובה: "אני אף פעם לא מוכן לוותר על איכות, אז אני הרבה פעמים מתפשר במחיר". במילים אחרות, החברה מוכנה לוותר לחלוטין על צמיחת הרווח הנקי, רק כדי להפחית את הסיכון העסקי.

אני חייב להודות שההסבר הזה עורר בי תחושה רפלקסיבית לא נוחה, שהרי אם זו אכן התמונה, אזי המשמעות הפיננסית ברורה; החברה מודה שסיכון האשראי בנקודת המוצא היה גבוה ביחס לתמורה שהיא קיבלה. אחרת, מדוע שהיא תקריב את צמיחת האשראי כולה, רק כדי להישאר באותה נקודה?

תמחור המניה - שמרני וקיצוני

אז זהו, שאם עוקבים אחר אמירותיהם של בעלי השליטה, מתברר שהם טוענים זאת לאורך זמן ובצורה גלויה - לא רק לגבי עצמם, אלא ביחס לכלל התעשייה; לדידם, הענף כולו צריך להפחית את סיכון האשראי, גם על חשבון הצמיחה.

האמת היא שכאשר בוחנים את נתוניה הכספיים של החברה, מגלים שזה בדיוק מה שהיא עשתה. ניתן להתווכח אם זו החלטה עסקית נכונה, אבל אי-אפשר לקנוס פעמיים את המניה; מצד אחד לייחס משקל כבד להיעדר צמיחה, אבל בה-בעת להתעלם לחלוטין מירידת הסיכון בחברה.

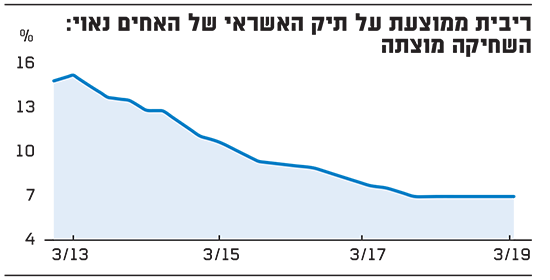

ריבית ממוצעת על תיק האשראי

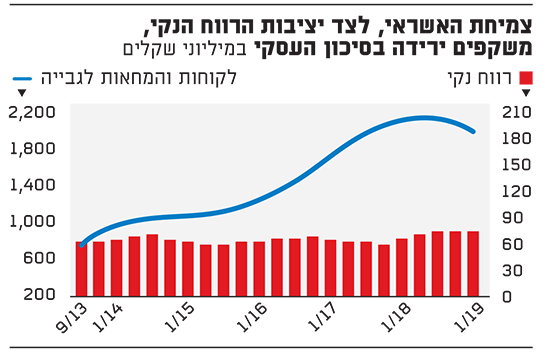

■ צמיחה חדה של תיק האשראי: היקף האשראי שאחים נאוי מעניקה, כפי שבא לידי ביטוי ביתרת הלקוחות וההמחאות לגבייה, שילש את עצמו במהלך חמש השנים האחרונות - מסך של 700 מיליון שקל, לכדי 2.2 מיליארד שקל. מדובר בקצב גידול שנתי של 23% לשנה, וזו צמיחה אדירה.

■ ירידת הריבית מוצתה: כשמביטים על הריבית הממוצעת בתיק הלקוחות, לאורך השנים האחרונות, רואים שהיא ירדה הרבה מאוד מדרגות. מובן שהירידה כשלעצמה אינה בבחינת בשורה, אבל היא חלק בלתי נפרד מהאסטרטגיה העסקית - הרחבה ושינוי בסיס הלקוחות, כדי להפחית את סיכון האשראי משמעותית.

לצורך המחשת הדברים במספרים, אציין שהריבית הממוצעת בתיק הלקוחות של נאוי עומדת כיום על 7%, בעוד שאצל המתחרות הקטנות - אס.אר אקורד, אופל בלאנס ושוהם ביזנס - היא גבוהה מ-20%. אין צורך בהסברים מפותלים כדי להבין מי חשופה יותר לשחיקת מחירים, שהרי את התהליך הבלתי נמנע שצפוי לחברות הקטנות, בשנים הבאות, נאוי כבר חוותה.

■ יציבות בשורת הרווח הנקי: באופן מפתיע, או שלא, שחיקת הרווחיות קיזזה את צמיחת האשראי באופן מדויק ומלא. כתוצאה מכך, הרווח הנקי שמר לאורך רבעונים ארוכים על יציבות חריגה - סדר גודל 65 מיליון שקל לשנה. חשוב לומר כבר עתה, כי לצד ההערכה ליציבות ולסיכון שירד מדרגה, הגיעה העת שנאוי תתרגם חלק מצמיחת האשראי גם לשורה התחתונה. אז זו בדיוק הנקודה, שאם לשפוט על פי תוצאות הרבעון הראשון של השנה, הרווח הנקי נושק לקצב שנתי של 80 מיליון שקל. אין חולק - ההפרשות להפסדי אשראי היו בהחלט נמוכות, אבל גם אם אניח רמה כפולה, הרווח הנקי המשתמע עדיין ישקף צמיחה.

■ רמת תמחור שמרנית - גם אבסולוטית וגם יחסית: מכפיל הרווח הנקי של נאוי עומד על ערך מכווץ של 9, כך שגם תחת הנחה של צמיחה אפסית נצחית, שיעור ההיוון הנגזר מתכנס לרמה דו-ספרתית. זה לא שיעור נורמלי לחברה כמו נאוי, שהרי לא ניתן להתכחש לעובדה הבאה; חישוב מחיר ההון על פי הנוסחה הישירה מביא לתוצאה הרבה יותר נמוכה. מה המסקנה אם בוחנים את הדברים על דרך ההשוואה? היא לא משתנה, מכפיל הרווח של נאוי נמוך בצורה מוגזמת ובלתי סבירה. הביטו על הפערים האדירים בטבלה.

צמיחת האשראי

■ סיכון ההשקעה מוגבל, גם בתרחיש קיצוני: ההון העצמי של אחים נאוי הוא הכי מוחשי, שהרי הוא אינו מורכב מנכסים ערטילאיים, אלא מהמחאות ומזומנים. לפיכך, גם אם בעלי השליטה יחליטו מחר בבוקר לפרק את החברה, המשקיעים יקבלו את ההון העצמי בחזרה - כלומר, יאבדו לכל היותר 25% משווי המניה. זו רשת ביטחון מאוד משמעותית מבחינת כדאיות ההשקעה, שכן כשתוחלת הרווח מתפלגת באופן שאינו סימטרי - הצפת הערך הפוטנציאלית הרבה יותר גבוהה.

■ התקשורת מול המשקיעים צריכה לעבור מקצה שיפורים: התמחור המכווץ של מניית אחים נאוי אינו עניין של העת האחרונה, והוא לא נובע רק מצמיחה נמוכה, הוא גם תוצאה של תקשורת לקויה. בעלי השליטה ביצעו בשנים האחרונות מספר מהלכים, שלטעמי אינם חריגים, אבל הצירוף שלהם ביחד יצר תחושה שהם פחות קשובים למשקיעים. למה הכוונה? לעצירת הדיבידנד לחלוקה, הפצת מניות ושחרור ערבויות אישיות. אני חושב שהתגובה של שוק ההון הייתה נמהרת ושגויה, או לכל הפחות מחמירה, כך שאני משוכנע שעם תקשורת נכונה הפגיעה במניה הייתה הרבה יותר מתונה.

■ שורה תחתונה: בשונה מיתר המתחרות בתעשייה, התמחור של אחים נאוי לא נגזר מהיותה חברת צמיחה, אבל כמניית ערך יציבה היא מציעה תשואה נהדרת על ההשקעה.

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים המפורסמים לכלל המשקיעים, ועליהם בלבד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.