חברת הנפט הלאומית של סין CNOOC Ltd) China National Offshore Oil) היא השחקנית הדומיננטית בשוק קידוחי הנפט בסין, ואחת מקבוצות האנרגיה העצמאיות הגדולות בעולם. החברה, שהוקמה בשנת 1982 על-ידי ממשלת סין (הממשלה הסינית מחזיקה כיום בכ-65% מהבעלות עליה), מתמחה באיתור ובהפקה של נפט וגז טבעי. CNOOC נסחרת בבורסה של הונג קונג לפי שווי שוק של כ-77 מיליארד דולר (525 מיליארד דולר יואן סיני).

החברה מתאפיינת בפרופיל צמיחה מרשים, לצד רווחיות גבוהה, בזכות האסטרטגיה המתמקדת בגידול התפוקה, ועלויות הפקה נמוכות. החברה ידועה במינוף הרווחים שלה בצורה היעילה ביותר בקרב חברות מענף האנרגיה הסיני, ולאחרונה הודיעה על תוכנית אסטרטגיה חדשה לחזק עוד יותר את מעמדה מחוץ לגבולות סין.

CNOOC היא מפיקת הנפט השלישית בגודלה בסין, והיא מדורגת במקום ה-15 בעולם, עם יכולת הפקה יומית של 1.3 מיליון שווה ערך חבית נפט (BOE) ורזרבות מוכחות בהיקף של 3.9 מיליארד חביות נפט. מאגרי האנרגיה שברשות החברה מפוזרים בטריטוריה הימית של סין, בדגש על החלק הצפוני של הים המזרחי של המדינה - המאגר הגדול ביותר של החברה הוא מאגר Bohai, מאגר Offshore שממוקם בצפון מזרח סין ומפיק כ-460 אלף חביות ביום.

בשל היותה חברה ממשלתית, זוכה CNOOC לדירוג אשראי זהה לדירוג החוב של ממשלת סין ברמה A+ על-ידי S&P ו-A1 מצד מודי'ס. הדירוג הגבוה של החברה משקף את ההערכה כי החשיבות הגדולה של CNOOC מבחינת יצירת יתרות מט"ח עבור סין, וכן היותה חברת האנרגיה הגדולה במדינה, תביא קרוב לוודאי לתמיכה ממשלתית במקרה של בעיות נזילות.

למרות שהחברה נהנית מגיבוי ממשלתי עקיף, איגרות החוב של CNOOC נסחרות בחודשים האחרונים בתשואות גבוהות ביחס לחברות ממשלתיות סיניות איכותיות אחרות, כגון חברת הדלק והכימיקלים Sinopec. סדרת האג"ח הדולרית לעשר שנים של CNOOC נסחרת בתשואה שנתית לפדיון של כ-3.2%, מה שמגלם מרווח סיכון של 130 נ"ב מעל העקום הממשלתי של ארה"ב.

פועלת בסביבה רגולטורית תומכת

CNOOC פועלת בסין בסביבה רגולטורית תומכת המעניקה לדירקטוריון החברה גמישות בהתנהלות וביישום ממשל תאגידי מוגבל פחות. לחברה זכות בלעדית לייצר שיתופי פעולה עם חברות זרות בפרויקטים Offshore. במסגרת שיתופי פעולה שבגבולות סין, החברה לא תישא בעלויות החיפוש וההפקה, אך תשמור לעצמה את האופציה להשתתף, במקרה שיתגלה מאגר נפט, בכ-51% מהרווחים בפרויקט. שיתופי פעולה אלה מאפשרים לחברה יתרונות תפעוליים רבים ומסייעים להקטין את הסיכונים בהשקעה בפרויקטים.

מעמדה הדומיננטי של CNOOC בסין מאפשר לחברה ליהנות מעלויות הפקה מהנמוכות ביותר בענף האנרגיה הסיני, עם עלות כוללת של כ-30 דולר לחבית. כתוצאה מכך, החברה הציגה רווחיות ותזרים חיובי גם בתקופת השפל במחירי האנרגיה לפני כשלוש שנים, ונהנית ממנוף תפעולי חזק בסביבה הנוכחית של מחירי נפט גבוהים. בניגוד למרבית חברות האנרגיה באותה עת, חברת CNOOC ניצלה את המשבר בשוק האנרגיה לפיתוח עתודות נפט חדשות, ובכך שמרה על יציבות בהיקף ההפקה.

בשנת 2013 רכשה CNOOC את Nexen, חברת אנרגיה קנדית, במטרה להרחיב את פעילותה מחוץ לגבולות סין. רכישה זו הפכה את החברה ליצרנית אנרגיה עצמאית מהגדולות בעולם, והעניקה לה פיזור גיאוגרפי נרחב עם פורטפוליו נכסים מגוון. בשנת 2018 החזיקה CNOOC ברזרבות מוכחות בהיקף של כ-3.9 מיליארד שווה ערך חבית נפט, ושליש מהתפוקה שלה נבע מחוץ לסין, לרבות מאירופה, מאפריקה ומצפון אמריקה.

הודות לזינוק במחירי הנפט במהלך שנת 2018, צמחו הכנסות CNOOC ב-22% לכ-34 מיליארד דולר והרווח הנקי הסתכם ב-7.5 מיליארד דולר. בשנה כולה ייצרה החברה תזרים מזומנים חופשי שהסתכם ביותר מ-10 מיליארד דולר וסיימה את 2018 עם מזומנים נטו בהיקף של כ-2 מיליארד דולר ונכסים בהיקף של כ-100 מיליארד דולר.

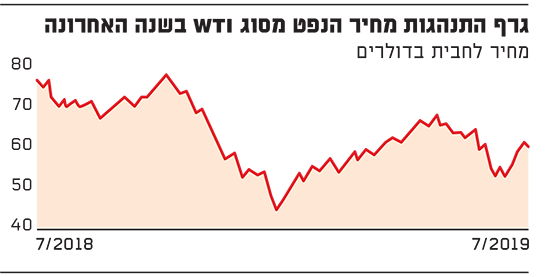

גרף התנהגות מחיר הנפט מסוג WTI בשנה האחרונה

במקביל לשיפור ברווח, מנהלת CNOOC מאזן שמרני עם יחסים פיננסיים שהכיוון שלהם בשנתיים האחרונות היה חיובי, למרות התנודתיות במחירי הנפט. למשל, יחס המינוף ירד מרמה של 2.3 בשנת 2016 ל-1.1, ויחס הכיסוי (EBITDA לתשלומי ריבית) עלה מרמה של 16% לכ-50%. כך שמרה CNOOC לאורך כל התקופה על מבנה הון יציב, מה שמשקף את היכולת והנכונות של החברה לשרת את תשלומי הריבית והקרן של החוב.

צפויה להגדיל את התפוקה בשנים הקרובות

CNOOC צפויה להגדיל את התפוקה שלה בשנים הקרובות בעקבות הנחיות הממשל הסיני לחיזוק תוכנית הביטחון הלאומי בענף האנרגיה בסין. הנחיות אלו מעודדות את החברה להגדיל את התפוקה שלה בהדרגה ל-540 מיליון חביות שוות נפט עד שנת 2021. כתוצאה גם ההשקעות ההוניות בחברה צפויות לעלות בהתאמה, כדי לתמוך בתוכנית, מצב שאמור להביא לשיפור משמעותי ברווחיות, וזאת למרות חוסר הוודאות והתנודתיות הגבוהה במחירי הנפט.

לאחר מצב של עודף היצע בשוק הנפט הגלובלי בשנת 2018, קיים צפי לאיזון במהלך 2019, וכתוצאה מכך לתמיכה בהמשך התאוששות הדרגתית במחירי הנפט. אנו באופנהיימר צופים גידול בביקוש לנפט בשנת 2019, כאשר הגידול הצפוי בהפקת הנפט בארה"ב אמור להתקזז כנגד הורדת היקפי הפקה במדינות אופ"ק, ובכך לתמוך במחירי הנפט.

ההתאוששות במחירי הנפט וחידוש שיחות הסחר בין ארה"ב לסין עשויים להפוך את מגמת החודשים האחרונים ולתמוך בענף האנרגיה בטווח הקצר. חברת CNOOC מציגה שילוב של דפנסיביות ודומיננטיות בשוק תנודתי, כפי שמשתקף בדירוג האשראי הגבוה שלה. להערכתנו, מצב זה הופך את אג"ח החברה להשקעה איכותית עם סיכון נמוך, במיוחד עבור משקיעים המחפשים אפיק השקעה בטוח בשוק תנודתי.

הכותבים הם המנכ"ל המשותף בבנק ההשקעות אופנהיימר ישראל ואנליסט החוב בבנק ההשקעות. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.