כמות הכסף שמושקע בקרנות תעודות סל של הכנסה קבועה (אג"ח) בארה"ב חצתה בחודש שעבר את רף טריליון דולר. העלייה הזו עיצבה מחדש את שוק האג"ח, שבו מדינות וחברות מגייסות כספים כדי לשלם את חשבונותיהן.

רק לפני 20 שנה לא היו קיימות תעודות סל (ETFs, קרנות סחירות בבורסות) של אג"ח. שוק האג"ח היה בעיקרו עולם רדום, שהתנגד זמן רב לחידושים הטכנולוגיים ששינו את הדרך שבה נסחרות המניות. גם היום עסקאות האג"ח הגדולות ביותר יכולות להימשך שעות או ימים, בשעה שמיליארדי דולר במניות מחליפים ידיים בכל שניה.

אבל מהעולם הרדום זה צצה הזדמנות.

חברות ענק להשקעות כמו בלקרוק, אינבסקו וסטייט סטריט השקיעו מיליונים בבניית סוג חדש של השקעה: תעודת הסל של אג"ח. הרעיון היה לכרוך יחדיו שני שווקים נפרדים על ידי חיבור אג"ח שנסחרות באיטיות לקרנות שנסחרות במהירות האור. כמו קרן נאמנות, תעודת סל כוללת מאות אג"ח תחת טיקר (סימול מסחר) יחיד. שלא כמו קרן נאמנות, תעודת סל נסחרת לאורך כל היום בבורסה, כמו מניות של אפל או בנק אוף אמריקה.

המוצר הזה הוא היום פופולרי מאי פעם. כל סוגי המשקיעים - מקרנות פנסיה עד חברות ביטוח וגמלאים - סוחרים בו בכל יום.

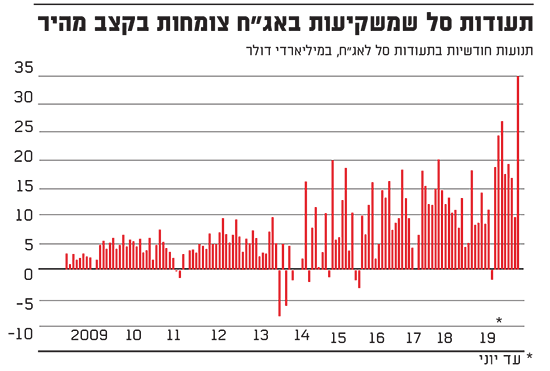

תעודות סל שמשקיעות באגח צומחות בקצב מהיר

מהירות נחוצה או שילוב מסוכן?

החסידים הגדולים ביותר של תעודות הסל האג"חיות אומרים שצמיחתן הוסיפה את המהירות הנחוצה מאוד לעסקים האיטיים של מסחר באג"ח. כך המשקיעים יכולים להעביר כספים במהירות כאשר הסנטימנט בשוק משתנה.

הספקנים אומרים שתעודות הסל של האג"ח יצרו שילוב מסוכן. התעודה יכולה להאיץ מימושים אם המשקיעים הבורחים מציפים את שוק החובות ביותר הוראות מכירה מכפי שהוא מסוגל לעכל.

כאשר הוויכוח הזה נמשך, תעודות הסל הללו רק גדלות וגדלות. אפילו הבנקים וקרנות הגידור שראו בהן בעבר מתחרות, הם היום לקוחות גדולים.

"לפני שנתיים-שלוש, בנק לא היה מקבל את ההצעה שלנו לתעודות סל של אג"ח", אומר ביל אחמוטי, מנהל דסק ההכנסה הקבועה בחברת תעודות הסל SPDR של סטייט סטריט. "היום, הם אלו שמטלפנים אלינו".

אחד המכשולים הגדולים ליצירת תעודת סל של אג"ח היה המורכבות של השוק הזה. לחברה יחידה יכולים להיות עשרות ואפילו מאות של שטרי חוב לפדיון, כל אחד בריבית אחרת, תאריכי פדיון אחרים ותנאים שונים. עסקאות רבות מבוצעות עדיין בטלפון ובמסרונים, וכמה אג"ח לא נסחרות במשך ימים ואפילו חודשים.

מסחר דליל בכמה אג"ח כאלה מקשה במיוחד על החישוב כמה שווה החוב בזמן אמת, אבל תעודות הסל חייבות להציג את שווי התיק שלהן בכל 15 שניות.

כדי לאפשר זאת, יוצרי תעודות הסל האג"חיות הראשונות העריכו את השווי בהתבסס על מידע אחר, כמו מחירי נגזרים, ריביות או עסקאות באג"ח דומות.

מאז שבלקרוק קנתה את חטיבת תעודות iShares מברקליס ב-2009, החברה הזו מקדישה עוד יותר משאבים לפיתוח שוק תעודות הסל של האג"ח ולמסחר בהן. החברה הזו מנהלת היום כ-6.5 טריליון דולר בסך נכסים, לעומת 1.3 טריליון דולר לפני עשר שנים.

בחודש שעבר ראיין הוול סטריט ג'ורנל את אחד התומכים הגדולים בפריחת שוק תעודות האג"ח - רוב קפיטו, נשיא בלקרוק. בתגובה לביקורת הנפוצה על מחנק הנזילות בתעודות סל כאלה, הוא הגיב בגלגול עיניים. קפיטו התקשה להסתיר את הבוז שלו לנביאי יום הדין הללו.

"הרבה מהקולגות שלך מנסים למצוא פגמים בדבר הזה", אמר קפיטו לכתב העיתון. "זו תשוקה כבושה שלא התממשה, מפני שהמוצר הזה באמת עובד".

חטיבת תעודות iShares של בלקרוק היתה הראשונה שהשיקה תעודות סל באג"ח ב-2002. היום החטיבה הזו מרכזת כמחצית מסך הנכסים בתעודות סל של אג"ח בארה"ב. הלקוחות שמשקיעים בתעודות של בלקרוק משלמים לה יותר מ-600 מיליון דולר בשנה בעמלות, כמעט 20% מהשווי של iShares, להערכת חברת מורנינגסטאר.

ואלו הם דמי כיס בהשוואה לפוטנציאל שבלקרוק בונה עליו. קפיטו מציין שתעודות הסל מחזיקות פחות מ-1% מהחוב העולמי, כלומר שבפוטנציה יש עוד 100 טריליון דולר שאפשר לארוז בתעודות סל.

נדרשו כמעט 17 שנים להשגת הטריליון הראשון, אבל בלקרוק צופה ששוק תעודות האג"ח יכפיל את עצמו בעוד חמש שנים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.