1. זה היה בסוף יוני, שנת 2013 - לפני יותר מ-6 שנים. כתבתי אז טור שכותרתו הייתה "האם טבע תשרת את חובותיה". התסריט שבו טבע לא תוכל לעשות זאת נראה אז לרבים דמיוני לחלוטין. בחברה עצמה ניסו להפריך אותו, וגם לא מעט אנשים משוק ההון ששוחחו איתי עליו אמרו לי, "השתגעת, זו בדיחה. טבע לא תפשוט את הרגל לעולם".

כתבתי ש"ההיסטוריה הכלכלית לימדה אותנו שלעתים הדברים אינם בדיוק כפי שהם נראים, וגם סיפורים על חברות ענק עם מותג חזק ורקורד עשייה מוצלח מקבלים תפנית מפתיעה ומהירה בעלילה". ניתחתי את המאזנים של טבע, חברה שהחוב שלה עמד אז על 17.5 מיליארד דולר "בלבד", עוד לפני עסקת הענק לרכישת אקטביס, שמינפה את החברה עוד יותר. השורה התחתונה הייתה: "חוב גדול, קופת מזומנים מצומקת, תזרים מזומנים מפעילות שוטפת חזק מאוד, תלות מוגזמת בתרופה אחת, לחצים תחרותיים בשוק הגנרי ומאמץ ניהולי להתייעל, להתייעל ולהתייעל כדי להגדיל את התזרים. ועם כל זה צריך לשרת חובות בהיקף של 17.5 מיליארד דולר... מה קורה כשהתחזיות קצת משתבשות, מה קורה כשתזרימי המזומנים קצת דועכים, מה קורה כשהשוק הופך לתחרותי יותר ויותר. מה קורה? נוצרת בעיה: או שתזרימי המזומנים שמייצרת החברה משרתים בעיקר את החזר החובות ופעילויות נוספות, הכרחיות, של החברה או שהתזרימים הללו מתקשים לשרת את החובות והחברה נזקקת להתייעלות חריפה כדי לייצר תזרימים חזקים".

טבע נאלצה אז לשלם פיצוי ענק של 1.6 מיליארד דולר לפייזר עקב הפרת פטנט. כתבתי שההסדר הזה, או ה"תקלה" הזאת והסכומים שטבע תיאלץ להוציא מקופתה רק ממחישים את הסיכונים המשפטיים שטבע מקבלת על עצמה.

כל הפתיח הזה לא נועד כדי לטפוח לעצמי על השכם ולומר "אמרתי לכם", אלא כדי להמחיש עד כמה קטלני מנגנון ההשמדה העצמית בחברות. עד כמה האמונה העיוורת מנהלים-קוסמים היא אחיזת עיניים, עד כמה האמונה שיש חברות גדולות מכדי ליפול היא מנותקת מהמציאות ועד כמה תוכניות "אסטרטגיות" עם מצגות מרהיבות הן עטיפה נוצצת הרבה יותר מהמוצר.

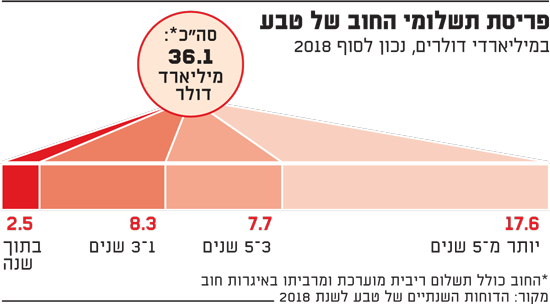

פריסת תשלומי החוב של טבע

2. טבע פרסמה אתמול את הדוחות הכספיים שלה לרבעון השני ולמחצית הראשונה של 2019. איש לא ציפה לנצורות וגדולות, טבע נמצאת בתהליך עקבי של נסיגה - ובכל זאת היו עוד בשורות שליליות: למשל, סמנכ"ל הכספים עזב מ"סיבות אישיות". ביטוי שגורם תמיד להרמת גבה. ייתכן שבמקרה הזה מדובר בהסבר אמיתי. במקרים רבים אחרים מדובר בנימוק של בכירים שקופצים מהספינה לפני שהיא שוקעת או לפני שדוחפים אותם ממנה. כך או כך, כשהחברה מציגה תזרים שלילי מפעילות שוטפת, כשהתזרים הכולל שלה ממש מצומק, כשערימת החובות מאיימת על יציבותה, אי-אפשר לשרת חובות עצומים כל-כך, וחייבים לעשות הסדרי חוב.

מי צריך את כאב הראש הזה? קאר שולץ, מנכ"ל טבע, אמר שהוא אוהב אתגרים ולכן נשאר. שולץ יכול להרשות לעצמו לומר זאת - הוא קיבל כבר עשרות מיליוני דולרים בשביל האתגר הזה.

3. אני לא מקבל את הטענה שטבע החלה לדעוך מרגע שנחתמה העסקה הממונפת שלה ב-40 מיליארד דולר לרכישת אקטביס. ארז ויגודמן הרוויח ביושר את הביקורת על העסקה שרקם, על הביטחון העצמי המופרז שלו ועל הגיבוי האוטומטי מהדירקטוריון. אבל הוא קיבל חברה בדעיכה. זרעי הפורענות החלו הרבה לפני כן. הם נזרעו אפילו עוד בתקופותו של אלי הורביץ המנוח, המנכ"ל המיתולוגי של טבע. החברה הפכה למכונה משומנת לכאורה של רכישות, ובמקביל למכונה משומנת של יחסי ציבור. התפתחה אמונה שטבע, המייצגת את "מניית העם", יכולה לבלוע עוד ועוד חברות כדי לרצות את ציפיות הצמיחה של השווקים. לפי התדמית שנוצרה לה, לא רק שהייתה לה היכולת לעשות זאת, היה לה גם הכישרון לעכל כל רכישה באופן חלק, בצורה "סינרגטית" שחוסכת עלויות ומחזירה את ההשקעה בזמן קצר.

הסיפור הזה היה טוב מכדי להיות אמיתי. חלק מהרכישות אמנם הצליחו, אבל היו כאלה שגרמו נזק של ממש. על הכול חיפתה קופקסון, תרופת הדגל האתית של החברה, שייצרה שיעורי רווח פנומנליים, תזרים חזק מאוד, שאיפשר לטבע להמשיך למכור את הסיפור החלומי שלה. לזכותה של טבע ייאמר שהיא סחטה את לימון הקופקסון עד תומו, לא רק ברווחיות אדירה אלא גם בניצול תנאי המס (אפס אחוז מס!). אלא שלכל חגיגה יש סוף, ובמקרה הזה היא נגמרה עם פקיעת הפטנט של הקופקסון.

בשיאה, התרופה מכרה ביותר מ-4 מיליארד דולר בשנה והרווחיות התפעולית שלה הגיעה ליותר מ-3 מיליארד דולר. כאמור, בלי שקל אחד למס, הכול לקופה. אם תרצו, תסתכלו על זה כך: הקופקסון ייצרה לטבע במשך עשור רווחיות תפעולית (רווח בניכוי עלות מכר, הוצאות שיווק ומכירה והוצאות מו"פ, אך לא בניכוי הוצאות הנהלה וכלליות, פחת והפחתות חד-פעמיות) של עד כ-30 מיליארד דולר. לאן נעלם כל הכסף הזה, על מה הוא בוזבז? בין היתר, על רכישות כושלות.

רווחיות כזאת אופיינית מאוד לתרופות מקור בתקופה שבה הן עדיין נהנות מהגנת הפטנט. כשההגנה פוקעת ונכנסות לתמונה תרופות גנריות, שיעורי הרווחיות יורדים באופן דרמטי. טבע, שלא יהיו אי-הבנות, עשתה עבודה מצוינת בהעברת חולים למינון אחר של התרופה, אף היא מוגנת בפטנט, אבל החברות המתחרות לא ישבו בחיבוק ידיים. מרגע שהן הצליחו, ההכנסות והרווחיות של הקופקסון צנחו דרמטית וטבע גילתה שהיא פיתחה תלות מסוכנת בתרופה שהייתה המוצר הרווחי ביותר בישראל. עכשיו ההתמכרות הזאת חוזרת אליה כבומברנג.

4. הדבר המייאש במיוחד במצבה של טבע הוא שאין אפילו קרן של אור בקצה המנהרה. המניה כורה בור אחרי בור וקובעת עוד שפל. גם במחיר של 7 מיליארד דולר, מחיר של חברה קטנה במונחים אמריקאיים, אין לה בינתיים ביקוש. יש אימרה בשוק ההון שאם ג'וק אחד יוצא, הג'וקים הבאים יגיעו. הג'וקים לא מפסיקים לצאת מטבע, הצרות לא מפסיקות להיערם - תביעות משפטיות, צרות בעסקים הגנריים, תרופות אתיות חדשות שלא מתרוממות. כשהצרות באות, הן באות בצרורות.

צריך לומר בריש גלי: המצב התזרימי הקשה של טבע יהיה עוד יותר קשה בשנים הבאות, כשהחזר החובות יהיה הרבה יותר משמעותי. השווקים - לא רק שוקי המניות, אלא גם שוקי האג"ח (רוב החוב של טבע באג"ח) - לא ממש מאמינים שהיא תצלח את המשבר הזה בלי הסדרי חוב, כלומר, בלי תספורות או לפחות גלגול חובות.

5. במבט לאחור, לא רק הציבור התאהב בסיפור המושלם לכאורה של טבע, אלא גם המדינה. לא זו בלבד שהקופקסון הייתה אחראית לנתח משמעותי מרווחי טבע; לא זו בלבד שהיא ייצרה שיעורי רווח מהסרטים - הרווח הזה נהנה מפטור חריג של 0% מס במשך עשור, באדיבות מדינת ישראל, בין היתר בלחצה של טבע (ברור שזה היה אינטרס שלה). הטבות המס הענקיות, שנחשפו כאן לאחר מאבק משפטי במשרד האוצר וברשות המסים, הגיעו לכ-20 מיליארד שקל בעשור.

הטבת מס, חייבים להדגיש, אינה צ'ק שהמדינה מוסרת לחברה מסוימת מקופת המדינה. היא ההפרש בין תשלום מס מלא לתשלום מס בפועל. בהנחה שטבע הייתה צריכה לשלם תשלום מס כלשהו, גם מופחת (חד ספרתי), המדינה הייתה נהנית מעודף של כמה מיליארדי שקלים בהכנסות ממסים. זה עבד כך: הפטור החריג סייע לטבע להוסיף לרווחיות שלה כמה מאות מיליוני דולרים בשנה, והמדינה הפסידה הכנסות מס לאורך שנות הפטור בכמה מיליארדי שקלים. האם המדינה הרוויחה בצורה עקיפה מתוספת התעסוקה בעקבות הפטור? לא ממש. גם אם היה יתרון, הוא היה זמני, לאור הפיטורים הנרחבים של טבע בישראל בעקבות המשבר. כלומר, ה"דיל" של הטבות מס חריגות (שלא יהיה ספק, צריך הטבות מס כדי למשוך השקעות, אלה כללי המשחק, אבל לא הטבות של אפס מס) השתלם אך ורק לצד אחד.

6. טבע נמצאת כבר תקופה ארוכה במצב שבו היא אינה אדון לגורלה. היא יכולה להמשיך להתייעל, לפטר עוד עובדים ולקצץ עוד בהוצאות, אבל כל זה לא יפצה על אובדן גדול כל-כך בהכנסות ועל בעיות משפטיות ועסקיות שאינן תלויות בה, אלא בעורכי דין, בהסכמים על פיצויים ובהחזרים מחברות הביטוח. טבע נמצאת לא רק בסכנה עסקית, אלא גם בסיכון משפטי לאור התביעות המונחות לפתחה. החשיפה המשפטית שלה היא ענקית. אני לא בטוח שיש מישהו בטבע שמסוגל לאמוד את עומקה. זו כנראה גם הסיבה שיש מחסור בקונים לטבע, גם במחיר השוק המצומק שלה. קונה פוטנציאלי יצטרך לסרוק אותה לאורך ולרוחב כדי לראות אם הוא לא קונה חתול בשק.

שילוב של מחיר נמוך ותספורת לא קטנה במיוחד לחוב עשוי לקרוץ למחפשי הזדמנויות. בסופו של דבר, המפתח של טבע הוא בחוב. כל עוד לא תהיה רגיעה ולא יהיה הסדר כלשהו במבנה המאזני של החברה, ענני האי-ודאות ימשיכו לרחף ולאיים על יכולת ההישרדות שלה, יהיו תנודות המניה אשר יהיו בטווח הקצר.

7. אובדן העשתונות של טבע אחרי תקופת ויגודמן היה המשך לאובדן ערכים. טבע, ששיוועה למנכ"ל חדש לאחר שמניותיה הידרדרו במהירות, לצד הידרדרות בביצועים הכספיים, הייתה מוכנה לחרוג מרף השכר העליון המקובל בה. שולץ מינף את המצוקה של החברה עד תום והשיג מהחברה חוזה חלומי לחמש שנים, המשלב מענקים במזומן, מענקים במניות וכמובן שכר שוטף ובונוסים נדיבים. שולם לו מענק חתימה במזומן של 20 מיליון דולר, מענק שלא שולם מעולם למנכ"ל בטבע, ודאי לא בחברה ישראלית אחרת. בהתחלה זה נראה נפלא: המניה קפצה, השוק הרי אוהב מנכ"לים אגרסיבייים ש"חותכים" עלויות במהירות, אבל מהר מאוד השווקים והמשקיעים הבינו שזה לא מספיק. בנובמבר השנה יחלפו שנתיים מאז נכנס שולץ לתפקידו, שנתיים שבהם הבינו כולם שמשיח לא בא לחברה, ובכלל, אין משיחים בניהול. אכן, יש מנהלים יותר טובים ויש מנהלים שמייצרים ערך, אבל אף אחד מהם הוא לא קוסם.

8. טבע נאבקת כעת בשלוש חזיתות עיקריות: הכנסות, הוצאות וחוב. בהכנסות, יכולת הטיפול שלה מוגבלות: הירידה בהכנסות וברווחיות הייתה מהירה וצפויה, בלי כל פיצוי הולם מהתרופות החדשות; בהוצאות, שולץ טיפל: הוא פיטר, סגר פעילויות, התייעל. אפשר תמיד להתייעל עוד, אבל מרחב התמרון לאור תוכנית ההתייעלות הקודמת הולך ומצטמצם. ההוצאות המשפטיות העתידיות - זה סעיף שאיננו תלוי בניהול, אלא בעיקר בעורכי הדין. נשארנו עם החוב: הכתובת על הקיר, ואני לא ממש מבין מדוע טבע לא ממהרת לפעול בנושא, הרי שוקי האג"ח מאותתים לה שהיא צריכה לעשות זאת.

קצב החזר החובות של טבע יואץ מהשנה הבאה, 2020. במצוקה התזרימית שהיא שרויה בה, זה הנושא שצריך להיות בקדמת סדר היום של טבע. זו המטרה הראשונה שסמנכ"ל הכספים החדש צריך לקבוע לעצמו: לנהל מו"מ עם בעלי האג"ח (רובם ככולם זרים) על תספורת או על הסדר חוב כלשהו. טבע חייבת להרגיע את הזירה הזאת, שיושבת כאבן ריחיים על צווארה, אם היא רוצה להתגלגל איכשהו הלאה. בשאר הזירות - שוק הגנריקה העולמי ושוק התביעות המשפטיות - היא יכולה לקוות לטוב או לאלת המזל או לקונה שירכוש את חבילת הצרות הזאת ויעשה סוף לסיפור של טבע כחברה עצמאית עם זיהוי ישראלי.

הסיפור הישראלי של טבע כבר נגמר למעשה. אף שהמטה שלה עדיין יושב בארץ, בעלי המניות ברובם זרים זה מכבר. הסיפור העצמאי של החברה עשוי להיגמר בעתיד - זה עדיף לחברה ולבעלי מניותיה. צריך להפנים זאת: ענקית הגנריקה טבע, כפי שכונתה בעבר, היא חברה פצפונת במונחי שווי שוק, חברה במאבק הישרדות. גם אם טבע תשרוד, תהילת העבר לא תחזור.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.