כשהריבית בעולם משנה כיוון, ורוב הבנקים המרכזיים כבר נערכים לשימוש בכלים מונטריים מרחיבים, תוהים משקיעים רבים עד כמה אגרסיבי יידרש להיות בנק ישראל, ועד כמה נרחבים הכלים שלו. בניגוד למדינות רבות, בישראל הריבית עדיין חיובית, אם כי נמוכה; אך בניגוד לעולם, בנק ישראל נדרש עד היום להשתמש בכלים פחות אגרסיביים מאלה שבהם נעזרו כמה מהבנקים המרכזיים הגדולים. לנוכח מלחמת המטבעות הגלובלית והתחזקות השקל, סימני האטה בכלכלה העולמית והמקומית וחזרת השימוש בהרחבות מונטריות - ייתכן שהבנק יידרש לבחון שימוש בכלים כאלה בקרוב.

בסוף השבוע החולף ירדו התשואות ל-10 שנים בארה"ב לשפל של 1.56%, ושוק האג"ח עבר לתמחר צפי לארבע הורדות ריבית בשנה הקרובה, ולשש הורדות ריבית עד סוף 2020 - תרחיש אגרסיבי במיוחד, שמשמעותו שהשווקים צופים מיתון עמוק. לפני סוף השבוע פורסם גם כי כלכלת גרמניה התכווצה ברבעון האחרון, והיא על סף מיתון, וכך גם כלכלת בריטניה. כלכלת איטליה לא צמחה ברבעון החולף, וכך גם לא מעט כלכלות נוספות בעולם. בסין נרשמה הצמיחה הנמוכה ביותר בעשורים האחרונים.

למה חוששים ממיתון בארה"ב?

הדיבורים על מיתון בארה"ב באים למרות נתוני מקרו סבירים - עלייה במכירות הקמעוניות ואפילו עלייה באינפלציה. הגורם המרכזי לחששות הגדולים קשור בעיקר במלחמת הסחר עם סין. מצד אחד ברור כי מאבק הסחר כבר מאיים לפגוע בצריכה הפרטית בארה"ב, וזו הסיבה שטראמפ דחה את המכסים האחרונים שתכנן להטיל לדצמבר, כדי לא לפגוע בצרכנים ולהביא להתייקרות מוצרי צריכה רבים רגע לפני עונת הקניות לחגים.

במקביל, החשש הגדול הוא מעצירה בהשקעות של חברות, לנוכח חוסר הוודאות, בלימה של העסקת עובדים נוספים ופגיעה בפעילות שלהן. זאת על רקע דיווחים של כמה חברות בימים האחרונים על ירידה חדה במכירות, בשל צניחה במספר התיירים הסינים בארה"ב. כך, למשל, דיווחה רשת התכשיטים טיפאני על צניחה דו-ספרתית בהיקף התיירים הסינים בחנויות, ורשת בתי הכלבו מייסיס דיווחה על ירידה של 9% במכירות לתיירים זרים ברבעון השני, רובם סינים. רשת הספרים והעיתונים הדסון, שמפעילה 1,000 סניפים, בעיקר בשדות תעופה, בתחנות רכבת ובבתי מלון, דיווחה כי הירידה בתיירות מסין הובילה לירידה של מעל 5% במכירות הדיוטי פרי ברבעון השני.

נוסף על מלחמת הסחר, נראה כי גם הבנק המרכזי האמריקאי נחרץ פחות מבעבר במסרים שהוא מעביר לשווקים, ונראה כי הוא מתקשה להתמודד גם עם הלחצים הפוליטיים. נשיא ארה"ב דונלד טראמפ נראה נחוש מאוד להוביל למספר רב של הורדות ריבית, והוא ממשיך להפעיל על הפד לחץ מתמשך באמצעות ציוצים בלתי פוסקים בטוויטר.

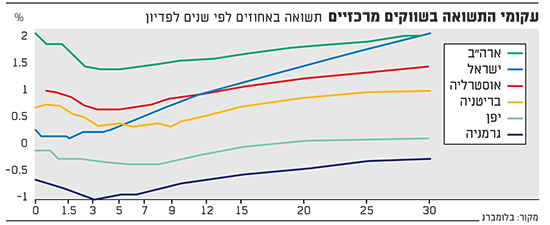

עקומי התשואה בשווקים מרכזיים

אז מה בכל זאת שונה בישראל?

בישראל, נתוני הצמיחה לרבעון השני אמנם היו נמוכים מאוד, והצביעו על עלייה של 1%, אך הנתון הזה משקר, כי הוא הושפע לשלילה מהיבוא החריג של רכבים ברבעון הראשון - כחלק מהניסיון של היבואנים להקדים תרופה לשינוי שיטת המיסוי על הרכב הירוק, כך שאם מנטרלים זאת, הרי שהנתון לא נמוך עד כדי כך. בסיכום המחצית הראשונה עומדת הצמיחה על 3.6% - קצב צמיחה נאה ומהמהירים בעולם המערבי.

מדד המחירים ליולי אמנם הפתיע וירד, אך המשמעות היא בעיקר שבנק ישראל לא יוכל להעלות את הריבית כפי שניסה לשדר לשווקים, למרות שלפי רוב הנתונים, ועל רקע השינוי באווירה העולמית עוד לפני הפרסום הזה, נראה היה שהבנק לא יוכל לממש את האיום ולהעלות את הריבית.

אחרי שארה"ב הורידה ריבית בחודש שעבר, לראשונה זה 11 שנים, הורידו בנקים מרכזיים נוספים בעולם ריבית במספר רב של מדינות, כולל תאילנד, הודו וניו זילנד. הבא שצפוי להודיע על צעדים ברוח זו הוא הבנק המרכזי האירופי. לנוכח הריבית השלילית באירופה כבר כיום (ריבית הפיקדונות שם עומדת על מינוס 0.4%), עשוי הבנק לנקוט מדיניות אגרסיבית יותר של הרחבה כמותית. גם ביפן שוב מדברים על הרחבה כמותית, אף שגם שם הריבית כבר נמוכה מאפס.

על רקע מגמת ירידת הריבית בעולם, נסחרים כיום בעולם כבר מעל 16.5 טריליון דולר של אג"ח (ממשלתיות וקונצרניות) בתשואה שלילית, ובתקופה האחרונה המספר הזה עולה בקצב מהיר; לפני שבעה חודשים, באמצע ינואר, היה היקף האג"ח בתשואה שלילית בעולם כמחצית מכך, כ-8 טריליון דולר.

האם ריבית שלילית צפויה גם אצלנו?

בחלק מהשווקים בעולם, במיוחד במשקים שבהם הדמוגרפיה שלילית, תשואות האג"ח נמוכות מאפס לאורך טווחי פדיון ארוכים. כך, לדוגמה, בגרמניה כל עקום התשואות הממשלתי נמוך מאפס (ראו גרף) וביפן הוא שלילי עד לטווח פדיון של 15 שנה. מעניין לשים לב כי כל העקומים בשווקים המובילים בעולם הם הפוכים, לפחות בחלק הקצר-בינוני שלהם, מה שמשקף את הצפי להורדת ריבית.

יוצא דופן מבין המדינות המפותחות הוא העקום הישראלי, שבניגוד לעקומים האחרים נשאר תלול יחסית - מה שתומך בשמירה על מח"מ בינוני למשקיעים בשוק האג"ח המקומי, בניגוד לכדאיות קיצור המח"מ בחלק גדול מהשווקים האחרים בעולם. העובדה שעקום התשואות הישראלי תלול וגבוה משמעותית מאפס, מעידה כי המרחק של ישראל מהאפשרות של ריבית שלילית עדיין גדול לעומת שווקים אחרים, ונראה כי למשקיעים שווה לנצל זאת לפי שעה.

נתוני הכלכלה הישראלית בשלב זה לא מצדיקים ריבית שלילית, אך בעולם של התפתחויות מהירות שווה לחשוב האם זה תרחיש ריאלי. היתרונות של ריבית שלילית הן עידוד צריכה, מתן הלוואות והיחלשות המטבע המקומי, אבל החיסרון הגדול של המדיניות הזו היא ההשפעה על הבנקים.

הבנקים בישראל אינם ערוכים להתמודד עם ריבית שלילית, כפי שגילה גם בנק ישראל כשגישש בעבר בקרב הבנקים עצמם. באירופה, כשהריבית ירדה מתחת לאפס, נדרשו הבנקים להשקעות IT עצומות, ומבט מהיר על הדוחות שלהם כיום מלמד עד כמה הדבר פגע במערכת עצמה ובבנקים, שלא לדבר על מניותיהם הסובלות מביצועי חסר משמעותיים בהשוואה עולמית, וגם בהשוואה לסקטורים אחרים באירופה. לא נראה כי בנק ישראל, שבשנים האחרונות קידש מאוד את השמירה על יציבות הבנקים, יבצע בטווח הנראה לעין צעד קיצוני כזה, שמחירו עלול להיות כבד עבור הבנקים.

מה בכל זאת יכול בנק ישראל לעשות מעבר להורדת ריבית? על אחד הצעדים נרמז בשבוע שעבר, כשדווח בתקשורת כי הבנק בוחן אפשרות לחידוש רכישות המט"ח, ובניגוד לעבר הוא לא יפעל לעיקור הרכישות באמצעות הנפקת המק"מ, אלא אף יקטין את היקפי ההנפקות - מה שיביא לגידול בהיצע הכסף, להיחלשות השקל ולעלייה באינפלציה. הדיווחים האלה הובילו להיחלשות השקל ולירידה בתשואות המק"מ - בדומה לתוצאות שאמורה להניב הורדת ריבית.

לפי שעה, נראה כי בנק ישראל מעדיף לשמור על עמימות בכל הקשור בצעדים האפשריים שבכוונתו לנקוט. כמשק קטן, ברור כי ההשפעה של הבנק על השקל במסגרת מלחמת המטבעות העולמית היא מוגבלת. עולה כמובן גם השאלה האם לנוכח העובדה שיצוא השירותים עולה, ויצוא הסחורות יציב, יש בכלל צורך שבנק ישראל יתערב בשוק המט"ח.

מה יכול לעשות בינתיים המשקיע הישראלי? להרוויח מתשואות אג"ח חיוביות, מעקום תלול יחסית, שמאפשר חשיפה לאג"ח במח"מ בינוני-ארוך בתשואות נאות, ומשוק אטרקטיבי יותר מחלק גדול משוקי האג"ח בעולם. כל עוד השקל ממשיך להתחזק מול מטבעות אחרים, הרווח שלו גדל עוד יותר.

הכותב הוא סמנכ"ל פיתוח עסקי בהראל פיננסים מקבוצת הראל ביטוח ופיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסיים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.