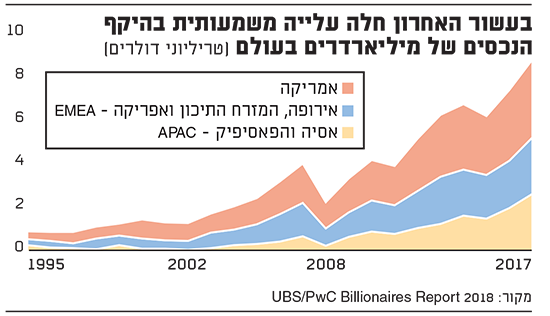

אחת התופעות הבולטות בעולם הפיננסים בעשור האחרון היא עלייה חדה בהיקף ההון הפרטי ובמספר העשירים ה"כבדים" בעולם. התפתחות זו הגדילה את הביקוש לשירותי ניהול עושר באמצעות משרדים משפחתיים, "פמילי אופיס" (FO), המספקים למשפחות עשירות שירותי ניהול נכסים ושימור הון.

רבים מה-FO מעניקים למשפחות במקביל מעטפת שירותים רחבה, הכוללת בין השאר ייעוץ מס ותכנון העברת עושר בין דורות. היקף הנכסים שמנהלים ה-FO בעולם כבר חצה את הרף של 6 טריליון דולר - סכום עצום, המצוי בצמיחה חדה ומתמשכת. לשם המחשה, הוא גדול מסך ההון שמנהלות כל קרנות הגידור בעולם, ומהווה כ-6% מערך המניות הנסחרות בעולם.

בשנתיים האחרונות זינק מספר ה-FO ברחבי העולם בכ-40% והגיע לכ-8,000, כאשר יותר משני שלישים מהם לא היו קיימים בתחילת המילניום.

ככלל, קיימים שני סוגי FO: חלק הארי הוא Single Family Offices, המשמשים חברות ייעוץ וניהול עושר למשפחה אחת ששווי נכסיה גבוה במיוחד, ועומד לרוב על 100-150 מיליון דולר לפחות. אלה מהווים כ-75% משוק ה-FO הגלובלי. שאר השוק שייך ל-Multi-Family Offices, המנהלים את הונן של כמה משפחות במקביל.

אף שתחום ה-FO אפוף חשאיות, בשני המאמרים הקרובים ננסה לשפוך אור על היתרונות והאתגרים בניהול השקעות באמצעותם. במאמר הנוכחי נציג את המגמות העיקריות בשוק ה-FO הגלובלי, בדגש על הרכב תיקי ההשקעות, אופן ביצוע ההשקעות והתשואות המושגות. במאמר ההמשך שיתפרסם ב"גלובס" נדון בשוק ה-FO המקומי.

באמצעות השוואה למאפיינים הגלובליים, ננתח פרמטרים שראוי לבחון, להערכתנו, לצורך מדידת איכות שירותי ניהול ההשקעות שאלה מספקים ללקוחותיהם בישראל.

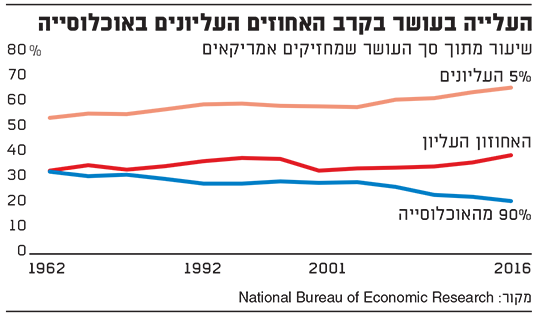

העלייה בעושר בקרב האחוזים העליונים באוכלוסיה

צמיחה אדירה בעשורים האחרונים

תחום ה-FO אינו תופעה חדשה. משפחתו של הבנקאי האמריקאי ג'יי פי מורגן הקימה כזה עוד ב-1838, וב-1882 הושק ה-FO של משפחת רוקפלר, שעודנו פעיל. ואולם, במשך כ-100 שנה המשרדים המשפחתיים היו ספורים, ורובם העניקו שירותים רק למשפחות האולטרה-עשירות.

ברם, משנות ה-80 ואילך, חלה צמיחה משמעותית במספר ה-FO. תחילה בארה"ב, ובהמשך במדינות נוספות בעולם, תוך שהשירותים הורחבו כך שסופקו גם למשפחות עשירות עם הון נמוך יותר. החל מסוף שנות ה-90 המגמה התפשטה גם לאמריקה הלטינית, לאסיה ולמזרח התיכון.

בעשור האחרון העצימו את הצורך בניהול השקעות על ידי FO כמה גורמים עיקריים: ראשית, הריבית האפסית, שהביאה לזינוק במחירי הנכסים שברשות בעלי ההון, ובהתאם לעלייה בהיקף ההון הזקוק לניהול השקעות. שנית, הקושי בהשגת תשואה ראויה בהשקעות סטנדרטיות בסביבת ריבית אפסית הביא לצורך בניהול מקצועי של ההשקעות, בתנאים מאתגרים במיוחד לעתים.

בעשור האחרון חלה עליה משמעותית בהיקף הנכסים של מיליארדרים בעולם

נוסף על כך, אל מול הצורך הגובר בפתרונות השקעה, בשנים האחרונות נפתחו בפני משקיעים פרטיים אפשרויות השקעה חדשות בקטגוריית הנכסים ה"אלטרנטיביים". בהשוואה לשווקים המסורתיים, אלה מאופיינים בכך שהנגישות אליהם נמוכה יותר, ושניהול ההשקעות בהם מצריך מומחיות ייחודית. משקיעים מצאו את אלה בקרב ה-FO המובילים.

כמו כן, בעוד בעבר משקיעים עשירים ניהלו את תיק ההשקעות שלהם בעיקר בבנקים, שינויים רגולטוריים בשני העשורים האחרונים, כמו מגבלות על עמלות בגין ייעוץ השקעות, וגם קנסות שהוטלו בגין סיוע לבעלי הון לחמוק ממס, הפחיתו את רווחיות הבנקאות הפרטית והביאו לצמצומים בה. במקביל, משקיעים פרטיים מתוחכמים התחילו להעדיף מנהלי השקעות שעובדים עבורם באופן הוליסטי, במקום בנקאים שלא אחת מתומרצים למכור להם מוצרים "של הבית", שאינם בהכרח אופטימליים מבחינת תשואה ודמי ניהול.

הקצאה משמעותית לנכסים אלטרנטיביים

העלייה בהיקף הנכסים שמנהלים ה-FO כיום, מעניקה לחלקם כוח השקעה משמעותי, המאפשר להם לבצע כיום עסקאות גדולות ומורכבות, שבעבר היו שמורות לגופים מוסדיים או לקרנות השקעה.

כתוצאה, תיקי ההשקעות של ה-FO המובילים בעולם הופכים מתקדמים מאלה של המשקיעים המוסדיים המובילים, לפחות בהיקף וסוג ההשקעות האלטרנטיביות בהם. אלה מבוצעות הן באמצעות מנהלי נכסים והן בהשקעות ישירות.

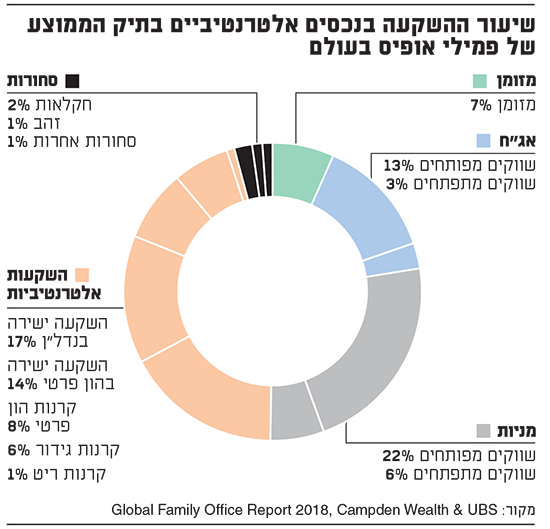

להמחשה, לפי מחקר של Campden Wealth בשיתוף UBS שפורסם ב-2018, שיעור ההשקעות האלטרנטיביות כחלק מתיקי הנכסים של ה-FO עומד בממוצע על 46%. שיעורים דומים הוצגו גם בסקר דומה ב-2019 מטעם Family Office Exchange, אם כי בהרכב תיק השקעות שונה במקצת. שיעור זה גבוה בהרבה מזה שמקצים להשקעות אלטרנטיביות מרבית המשקיעים המוסדיים הגדולים בעולם.

שיעור ההשקעה בנכסים אלטרנטיביים בתיק הממוצע של פמילי אופיס בעולם

להערכתנו, הדבר נובע מניסיון של מנהלי ה-FO לייצר תשואה עודפת ("אלפא") על זו שמייצרים השווקים הסחירים, להגדיל את פיזור תיקי ההשקעות, להתגונן מפני המחירים הגבוהים בשווקים הסחירים ולהקנות ללקוחותיהם ערך מוסף, שיצדיק את עלויות השירותים.

עוד מצביע הסקר של Campden Wealth על כך שמבין הנכסים האלטרנטיביים, ה-FO בעולם מקצים בממוצע לפרייבט אקוויטי כ-22% מתיקי ההשקעות, בעוד השקעות נדל"ן עומדות על כ-17%.

כמובן שהגידול בהקצאות להשקעות אלטרנטיביות כרוך בהפחתה מקבילה בהשקעה בנכסים סחירים סטנדרטיים. כך, בממוצע, FO מקצים רק כ-28% למניות ו-16% לאיגרות חוב. נוסף על כך, בדומה למגמה בשוק המוסדי הגלובלי, הביצועים החלשים יחסית של קרנות הגידור בעולם בשנים האחרונות הביאו גם את ה-FO לצמצם את ההקצאות אליהן - מ-12% בשנת 2014 לפחות מ-6% ב-2018.

שילוב הנתונים מלמד של-FO בעולם יש גישה רחבה להשקעות אלטרנטיביות, שאינן פתוחות בפני הציבור הרחב, המקנות למשקיעיהם תועלות רבות ומגוונות. זאת, בעוד הציבור נאלץ להשקיע במניות ואג"ח בשווקים הסחירים או בפתרונות אלטרנטיביים נחותים, המוצעים בדרך כלל על ידי מנהלים פחות איכותיים, שבהם עסקנו בהרחבה במאמרים קודמים. ניתן לראות בכך גורם נוסף להתרחבות פערי יכולות צבירת העושר בין העשירים לשאר האוכלוסייה.

דמיון גובר למוסדיים ודרישה להתמקצעות

בשנים האחרונות FO בעולם אינם מגבילים עצמם להשקעה רק בקרנות ובאמצעות מנהלי השקעות, אלא מבצעים יותר עסקאות ישירות, בדומה לגופים מוסדיים. ב-2018 עלה היקף ההשקעות הישירות של FO בהון פרטי ונדל"ן על היקף ההשקעה בתחומים אלה באמצעות קרנות, ועמד על כ-18% בממוצע מסך הנכסים.

להמחשה, הסקר של FOE מראה שבקרב ה-FO שנסקרו, 9% מהתיק הושקע בהשקעות פרייבט אקוויטי ישירות, בהשוואה ל-8% באמצעות קרנות. הפערים לטובת השקעות ישירות גדולים אף יותר בתחום הנדל"ן - 9% השקעות ישירות לעומת 5% השקעה בקרנות.

להמחשת יכולות ההשקעה הישירות וכוח הקנייה שברשות חלק מה-FO הגדולים, בסוף יולי דווח על עסקת נדל"ן חריגה באייווה: חברת הנדל"ן פגאסוס מכרה מרכז קניות בהיקף של 270 אלף מ"ר ל-FO בודד מקליפורניה. זהות הרוכש וסכום המכירה נשמרו בסוד, אבל פגאסוס הודיעה שמדובר בסכום המכירה השני בגובהו בשוק הנדל"ן של אייווה - ושכולו שולם במזומן.

להערכתנו, הדבר משקף את הצורך הגובר של ה-FO להתמקצע, כדי שיהיו מסוגלים לנהל השקעות באופן עצמאי ולחסוך בדמי ניהול בביצוע ההשקעות. זאת, לא רק כדי להשיא תשואות גבוהות יותר עבור לקוחותיהם, אלא גם כדי להצדיק את דמי הניהול שהם עצמם גובים, הנעים לרוב בין 1% ל-2% בשנה מהנכסים המנוהלים.

תמהיל תיק ה-FO וביצועיו

הסקר שביצע FOE מלמד ש-FO הניבו למשקיעיהם תשואות עודפות משמעותית ביחס לתיקים סטנדרטיים המשקיעים בשווקים סחירים. כך למשל, בחמש השנים האחרונות התשואה הממוצעת שהניב תיק השקעות של FO עמדה על 7.35% - הרבה מעבר ל-3.46% שהניב תיק גלובלי של 40% מניות ו-60% אג"ח.

ב-2018 הניב תיק ההשקעות הממוצע של FO תשואה אפסית בקירוב - לעומת תשואה שלילית של 5.7% בתיק מניות ואג"ח כאמור. זו עודנה תוצאה מרשימה, במיוחד בירידות החדות בדצמבר. ב-2017 התשואה הממוצעת הייתה גבוהה במיוחד, כ-15.5%, ו-ב-2016 היא עמדה על כ-7%.

שלא במפתיע, את התשואות הגבוהות, בפרט ביחס לשווקים הסחירים, ניתן להסביר בעיקר בהיקף החשיפה הגדול יחסית להשקעות האלטרנטיביות, בעיקר פרייבט אקוויטי. להמחשה, בניגוד לתשואות השליליות בשוקי המניות - השקעות בקרנות אלה השיאו ב-2018 תשואות דו-ספרתיות של כ-11.1%, ו-16.8% בהשקעות ישירות.

לסיכום, ניתוח מבנה תיקי ההשקעות של FO בחו"ל מלמד על תחכום ומקצועיות בקרב מנהלי ה-FO, שחלקם אף צועדים "לפני המחנה" של עולם ההשקעות. בפרט, ניכרת ההקצאה הגבוהה במיוחד להשקעות אלטרנטיביות ולהשקעות ישירות. לדעתנו, מבני תיקים אלה מקנים ללקוחות ה-FO המובילים ערך מוסף משמעותי בהיבטי נגישות להשקעות, הגדלת תשואות ופיזור סיכונים.

להערכתנו, הסטנדרטים האמורים ב-FO בעולם מתקדמים מאוד ביחס למרבית ה-FO המקומיים.

לסוגיה זו חשיבות לבעלי הון רבים בישראל, שבה מספר המיליונרים גדול יחסית לאוכלוסייה ומגיע, לפי הערכות, לכמה עשרות אלפים, לרבות אלפי "מיליונרים כבדים". במקביל, מספר ה-FO בישראל גבוה יחסית בהשוואה גלובלית ועומד על כ-100, המקיימים מנעד רחב בין FO גדולים המנהלים מיליארדי דולרים עבור מגוון לקוחות, לגופים זעירים, המכנים עצמם FO.

במאמר הבא נעסוק בגיבוש קריטריונים להערכת איכות ניהול ההשקעות ב-FO המקומיים בהשוואה לקריטריונים הגלובליים. זאת, בין השאר, לאור תמהיל התיקים, מידת החדשנות בהשקעות, מקצועיות ועצמאות בביצוע עסקאות, לרבות עסקאות ישירות, יכולת חבירה לגופים מוסדיים, אמצעים לפיזור סיכונים, תמחור נאות של עסקאות, פרקטיקות להפקת רווחים נוספים מעמלות מעבר לתשלום הישיר מהלקוח (שחלקן עלולות להצטייר כבעייתיות), וכמובן הסיכונים הגלומים באסטרטגיות שונות לניהול ההשקעות.

הכותבים הם רו"ח ועו"ד איתי רושקביץ ומור לוין, מייסד ושותף, בהתאמה, בחברת הייעוץ הפיננסי CoAF - Complex of Alternative Finance. הגורמים בכתבה עשויים להשקיע בניירות ערך או מכשירים, לרבות אלה שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם.