החודש יחגוג הסקטור ה"צעיר" ביותר בשוק המניות האמריקאי את יום הולדתו הראשון. בספטמבר 2019 הושלם אחד השינויים החשובים ביותר שבוצעו בעולם המדדים בשנים האחרונות. הסיווג הענפי של כמה מהמניות הגדולות והמוכרות ביותר בארה"ב, בראשן פייסבוק, אלפבית (חברת האם של גוגל), נטפליקס ודיסני, שונה מטכנולוגיה וצריכה מחזורית לסקטור החדש שנוצר - שירותי תקשורת (Communication Services).

התמורה שבוצעה בשנה שעברה במדד S&P 500 שינתה באופן משמעותי את הפילוח הסקטוריאלי של שוק המניות האמריקאי. עד לשינוי הסיווג הענפי, היווה סקטור התקשורת שיעור זניח של 2% בלבד ממדד המניות המרכזי של ארה"ב. לאחר יישום השינוי זינק משקלו של הסקטור באופן דרמטי לרמה של יותר מ-10% מהמדד.

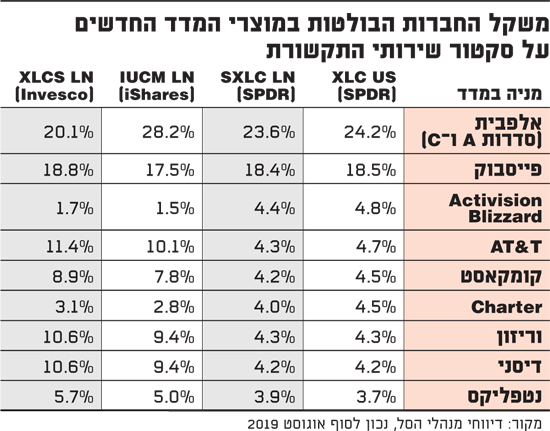

משקל החברות הבולטות במוצרי המדד החדשים על סקטור שירותי התקשורת

מדד שונה לכל קרן סל

יצירת הסקטור החדש הביאה להשקת 4 קרנות סל עוקבות על המדד על ידי מנהלי הסל הבולטים בעולם: בלאקרוק (בעלת מותג הקרנות iShares), סטייט סטריט (מוכרת בזכות מותג SPDR) ו-Invesco.

עד כאן הכל כשגרה. אולם הדבר המעניין ביותר בנוגע לקרנות הסל החדשות שנוצרו הוא שוני העקיבה ביניהן. כל קרן סל עוקבת אחרי מדד שונה. מדובר בתופעה חריגה בנוף מוצרי המדד, שכן הרוב המוחלט של קרנות הסל על מדד מסוים, נניח לדוגמה S&P 500 או נאסד"ק 100, עוקבות אחר אותו מדד בדיוק.

אז מדוע במקרה הזה נוצרו 4 מוצרי מדד שונים? הסיבה המרכזית היא הצורך של מנהלי המוצרים להתמודד עם סיטואציה של מיעוט המניות במדד במקביל למשקל גבוה מאוד לשתי מניות בלבד: פייסבוק ואלפבית (למעשה 3 מניות, כי לאלפבית יש מניה מסוג A ועוד אחת מסוג C).

המשקל המשותף במדד של ענקית המדיה החברתית יחד עם חברת הפרסום הגדולה בעולם הינו למעלה מ-40%. יתר 25 הנציגות במדד נאלצות להסתפק במה שנשאר.

ברוב מדדי המניות בעולם קיימת תקרת משקל אפקטיבית אשר "קוטמת" את המשקל ה"אמיתי" שלו זכאית אחת או יותר מהמניות בעלות שווי השוק הגבוה במדד. אולם במדדים הסקטוריאליים המרכזיים של S&P אין תקרות משקל.

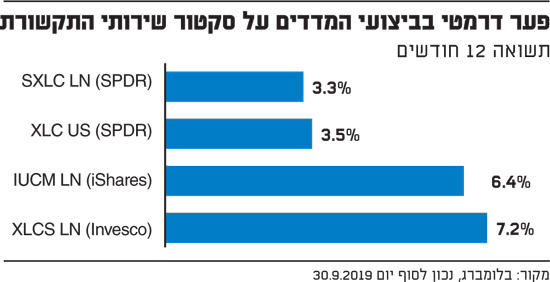

פער דרמטי בביצועי המדדים על סקטור שירותי התקשורת

קטמתם לבד?

בהתאם לכך, יש משמעות לרגולציה החלה על המכשיר בנוגע לסוג הקטימה שתבוצע במוצר המדד. כפי שניתן לראות בטבלה המצורפת, קיימים פערים הן במשקלות שניתנו לשתי הנציגות הבכירות (פייסבוק ואלפבית) בין קרנות הסל השונות והן במשקלות ליתר המניות.

כאן צריך להפריד בין הרגולציה שחלה בשוק בארה"ב, אשר רלוונטית לקרן הסל XLC, לבין הדירקטיבה האירופאית שמכתיבה את כללי ההשקעה בקרנות סל UCITS המוצעים בשווקים באירופה.

כך יוצא שהקרן האמריקאית של SPDR עוקבת אחר מדד Communication Services Select Sector בעוד הקרן האירופאית של אותו מנהל עוקבת אחר מדד דומה עם קיטום יומי של 25% ו-20% בהתאמה לשתי המניות הגדולות במדד.

לעומת זאת, הקרן של iShares עוקבת אחר מדד S&P 500 Capped 35/20 Communication Services, שגוזר תקרת משקל רבעונית של 35% ו-20% לשתי המניות הגדולות ומולה הקרן של Invesco שעוקבת אחרי מדד עם מגבלת משקל של 20% למניה בודדת במדד.

פער דרמטי בביצועים של אותו סקטור

כל עוד השוני הזה בין המדדים היה מוביל לתשואות דומות יחסית בין מכשירי ההשקעה השונים, כנראה שכל הסיפור הזה היה נחמד לידע כללי ותו לא. אולם קצת פחות משנה מאז יצירת סקטור שירותי התקשורת וכפועל יוצא של מוצרי המדד על הסקטור, ניתן להבחין בפערים דרמטיים בביצועי המדדים.

בעוד קרן הסל של Invesco הניבה מאז השקתה תשואה של 7.4%, קצת יותר מקרן הסל של iShares, בתקופה המקבילה, שני מוצרי המדד של SPDR הניבו תשואת חסר משמעותית - 5% פחות!

המספרים הללו ממחישים את אחת הבעיות הגדולות של ניהול השקעות באמצעות מדדים. לא מספיק לקבל החלטה להיחשף לשוק מניות או לסקטור זה או אחר. צריך להבין את הניואנסים הקטנים שיש בכל מדד ומדד שמייצרים את החשיפה לאפיק ההשקעה המבוקש.

אם לא נשכיל ליישם זאת, לעתים נגלה בדיעבד שמכשיר ההשקעה שבחרנו בו לא השיג את התוצאות הרצויות עבורנו.

הכותב הוא מייסד ומנכ"ל אינדקס מחקר ופיתוח מדדים בע"מ, המתמחה במחקר ופיתוח, חישוב ועריכת מדדי ניירות ערך למגוון צרכי השקעה. אין באמור ייעוץ/שיווק השקעות ו/או ייעוץ מס המתחשב בנתונים ובצרכים האישיים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואין באמור משום עצה ו/או המלצה לרכישה או למכירת ני"ע או מוצר פיננסי כלשהו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.