בשבוע האחרון מתקיים שיח ערני למדי בקרב הפעילים בשוק ההון באשר להחלטת הריבית האחרונה של הוועדה המוניטרית בבנק ישראל, להצהרות "הכוונת המדיניות" של הבנק, וכמובן על המשמעויות של החלטה זו ביחס לשוק ההון. בתמצית, בבנק ישראל מזהים שינויי מגמה בכלכלה העולמית - תפנית במדיניות המוניטרית של הבנקים המרכזיים העיקריים, מגמות האטה בפעילות הכלכלית בעולם ובנוסף, המשך ייסוף השקל אל מול סל המטבעות בכלל והדולר בפרט.

בהתאם לכך, עדכן בנק ישראל את המדיניות ובהחלטת הריבית של הוועדה המוניטרית של הבנק שניתנה בשבוע שעבר, אותת באופן ברור כי לא זו בלבד שאין בכוונתו להעלות ריבית, אלא להיפך - במידת הצורך ייעשה שימוש במדיניות מוניטרית מרחיבה, שמשמעותה הפחתת ריבית, וזאת "במטרה לתמוך בתהליך שבסופו תתייצב האינפלציה בסביבת מרכז תחום היעד". כאמור, מבחינת הבנק יש לשימוש בכלי הריבית מספר יעדים, שכולם, ללא יוצא מן הכלל נועדו לייצב את המשק ולהתאים את היצע הכסף ושער החליפין למצב הכלכלי הנוכחי וליעד האינפלציה הרצוי.

אלא שלמדיניות זו ישנה גם השפעה ניכרת על מצב החיסכון הפנסיוני, וליתר דיוק, על היכולת של עמיתי קרנות הפנסיה ליהנות, לאחר הפרישה לגמלאות, מגמלה שתאפשר רמת חיים סבירה.

כולם מודעים לעלייה בתוחלת החיים, שגורמת לגידול בהתחייבויות קרנות הפנסיה. ברור כי אם הגידול בהתחייבויות הקרנות לא יטופל, קרנות הפנסיה ייכנסו לגירעונות שאותם יידרשו לכסות העמיתים על ידי הפחתת הזכויות. אולם זו בעיה שפתרונה פשוט יחסית, גם אם לא נעים - העלאת גיל הפרישה. כך, העמית יעבוד יותר שנים ויפריש יותר לקרן הפנסיה, ומאידך, קרן הפנסיה לא תשלם באותן שנים פנסיה לעמית. כמובן שהפתרון הזה גם מתכתב עם ההיגיון. ככל שתוחלת החיים עולה, אין סיבה בעולם לפרוש לפנסיה בגיל מוקדם ולהטיל את עול מימון הפנסיות על הדור הצעיר יותר, מה שנקרא בשפה המקצועית "סבסוד בין-דורי".

אתגר נוסף, המקשה על קרנות הפנסיה להשיא תשואה ראויה לעמיתים הוא כמובן התופעה המתמשכת מזה כעשור, של ריבית נמוכה, הפוגעת בתשואות של איגרות החוב הממשלתיות והקונצרניות. בשל התשואה הנמוכה שניתן להשיג באפיקי האג"ח, וכמענה לכך, התפתח מאוד אפיק ההלוואות המותאמות שנותנות קרנות הפנסיה וחברות הביטוח לתאגידים ובאמצעות מכשיר זה ניתן לקבל תשואות גבוהות יותר.

אך אם חשבנו שבכך שפתרנו את בעיית הגידול בהתחייבויות של קרנות הפנסיה הנובעת מהעלייה בתוחלת החיים, על ידי העלאת גיל הפרישה, או שפתרנו את בעיית הריבית הנמוכה על ידי פיתוח אפיק ההלוואות המותאמות, ובכך הבטחנו גמלה ראויה לאחר היציאה לפנסיה, כדאי שנחשוב שוב.

הכירו את וקטור הריביות

לצורך החשיבה הזו כדאי שנכיר עוד מושג, שהשפעתו על הפנסיה של כולנו היא לא פחות מדרמטית. נעים להכיר - וקטור הריביות. מהו וקטור הריביות? מה משפיע עליו? וכיצד הוא משפיע על הפנסיות שלנו? אנסה לעשות את זה פשוט (וזה לא קל).

על מנת לחשב את שווי הנכסים הנכסים וההתחייבויות של קרן הפנסיה, משתמשים האקטוארים בסדרת הנחות הנקבעת על ידי הרגולטור - רשות שוק ההון. לצורך חישוב הערך הנוכחי של הנכסים וההתחייבויות ושל זרם התשלומים והתקבולים העתידי של קרן הפנסיה נעשה שימוש בתשואות של איגרות חוב חסרות סיכון - אג"ח ממשלת ישראל, ועקום התשואות נקרא "וקטור הריביות".

בשל נוסחת ההיוון ופערי המח"מ, וקטור הריביות משפיע באופן חזק יותר על ההתחייבויות מאשר על הנכסים. לכן, ככל שלאורך זמן וקטור הריביות יורד, שווי ההתחייבויות של קרנות הפנסיה עולה יותר מאשר שווי הנכסים וקרן הפנסיה נכנסת לגירעון. בהתאם להוראות הרגולטור, על קרנות הפנסיה לאזן את הגירעונות הללו, והמשמעות היא אחת: הפחתת זכויות לעמיתים.

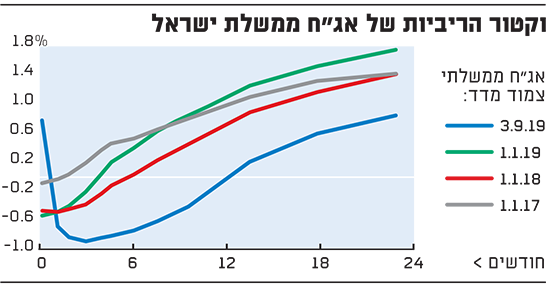

וקטור הריביות של אגח ממשלת ישראל

במהלך השנים האחרונות יורד וקטור הריביות (ראו תרשים). כך ניתן לראות כי הווקטור ירד משנת 2017 ל-2018, בתחילת 2019 הייתה עליה מסוימת, אבל מאז הווקטור בצניחה חופשית. התוצאה של ירידת וקטור הריביות משתקפת בדוחות השנתיים של קרנות הפנסיה כגידול בגרעון האקטוארי.

מה גורם לווקטור הריביות לרדת? היות ווקטור הריביות משקף את התשואות של איגרות החוב חסרות הסיכון, אחד מהגורמים המשפיעים על הווקטור הוא הריבית במשק. ריבית הבסיס במשק נקבעת על ידי בנק ישראל מתוך מגוון שיקולים שעיקרם יציבות מחירים, תעסוקה ועוד ועוד. היות והמשק בישראל הוא משק פתוח, החלטות הריבית של בנק ישראל מושפעות גם ממשטר הריבית בארה"ב (ריבית הפד) ובאירופה (ריבית הבנק האירופי המרכזי). הפחתת ריבית על ידי בנק ישראל, במישרין או באמצעות הרחבה כמותית, תשפיע, דרך מנגנוני השוק, על ירידת וקטור הריביות.

כפי שהסברנו קודם המשך הירידה של וקטור הריביות, תגדיל את הגירעונות האקטואריים של קרנות הפנסיה ותחייב את קרנות הפנסיה להפחית את זכויות עמיתי הקרנות לצורך איזון מחדש של הקרנות.

הכותב הוא מנכ"ל קרן הפנסיה גילעד. האמור לעיל אינו משקף בהכרח את עמדת ועדת ההשקעות של הקרן והוא על דעת הכותב בלבד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.