חודש אוגוסט נפתח בניגוד חד ליולי האופטימי, והמסר העיקרי ששודר באופן בולט מהשווקים הוא "מיתון". שוקי המניות נפלו בחדות, ומנגד, שוקי האג"ח עלו בחדות, בעיקר בטווחים הארוכים ובאג"ח שאינן צמודות למדד. ניתוחים רבים מסבירים מדוע השווקים הולכים למיתון, אף שהדבר אינו ודאי, הכרחי או בעל סימנים מוקדמים מובהקים.

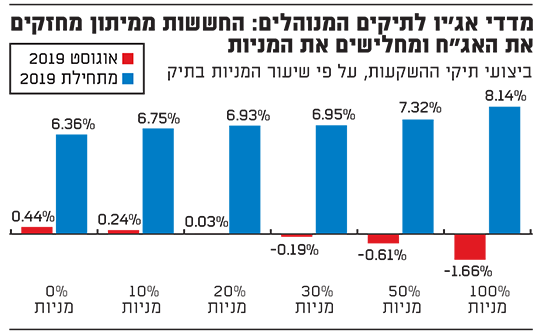

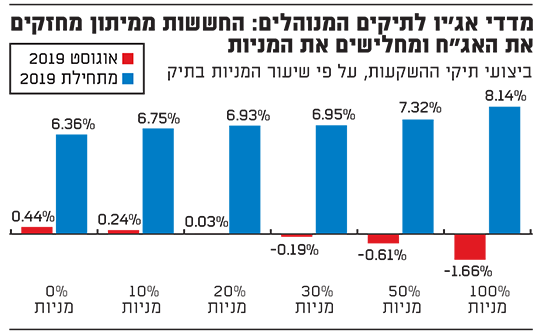

בהמשך החודש התמתנו הירידות בשוקי המניות, וכך גם העליות בשוקי האג"ח, אבל הכיוונים הכלליים נותרו בעינם. הדבר תורגם לעלייה חודשית משמעותית נוספת במדדי תיק האג"ח, ולירידה במדדי תיק המניות. מדד תיק האג"ח רשם באוגוסט עלייה בשיעור של 0.44%, שהצטברה לעלייה שנתית מרשימה מאוד בשיעור של 6.36% במדד תיק זה.

מאידך, מדד תיק המניות ירד באוגוסט בשיעור של 1.66%, וקיזז בכך את העלייה השנתית לרמה של 8.14%, הדומה לממוצע הרב-שנתי של שוקי המניות.

התיקים המעורבים הנפוצים בקרב המשקיעים בישראל - ראשית, זה המכיל 20% מניות - עלה בשיעור של 0.03%, אולם שכנו, אשר מכיל 30% מניות, כבר ירד החודש בשיעור של 0.19%. מתחילת השנה מציגים שני התיקים תשואה שנתית נאה מאוד, ודומה, בשיעורים של 6.93% ו-6.95%, בהתאמה.

מדדי אג'יו מבוססים על נתונים מבתי השקעות שונים, רבים ומגוונים, בהם פסגות, אלטשולר שחם, פעילים, מגדל שוקי הון, אקסלנס, איי.בי.איי, מיטב דש, הראל, תפנית דיסקונט, UNIQUE, הלמן אלדובי, אלומות ואנליסט. המדדים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור, פרטיים, קיבוצים, מוסדות וארגונים. המדדים הנבנים מנתונים אלו עוקבים אחר "תיק ההשקעות המצרפי" של הציבור, והתשואות המחושבות מהוות מדדי השוואה לביצועי תיקים בעלי פרופיל דומה.

מדדי אג'יו לתיקים המנוהלים

היד הנעלמה של המיתון

לא ניתן להתעלם לאחרונה מכמות הכתבות והשאלות הנוגעות למיתון בעיתונות העולמית ובכלל. החששות ממיתון הפכו לגורם העיקרי המוביל את השווקים, וכל נתון וכותרת גיאופוליטיים נקשרים מיד לעניין מיתון. לאחרונה נראה כי מתבססת ההנחה כי מיתון בוא יבוא. האומנם?

גרמניה על סף מיתון וזה לא חדש, והסיבה העיקרית לכך היא מלחמת הסחר, שפגעה קשות ביצוא שלה לכיוון סין, הנתונה בלחץ ונדרשת על-ידי ארה"ב להגדיל את רכש הגומלין ממנה. מחיר הנפט יציב, ואינו גבוה, כך שהוא אינו מייצר עושר בקרב המדינות המפיקות, אך יוצר רווחה והנחה בצד ההוצאות של מדינות וצרכנים בעולם המערבי.

התעצמותה הכלכלית של סין אינה ניתנת לעצירה, ואת זה העולם יודע, אך גם ארה"ב צומחת בשיעור יציב ולא נמוך, של כ-3% בכל שנה, וזאת תוך התבססות על פעילות צרכנית יציבה ועל שוק עבודה חזק. המערכות הפיננסיות שלה יציבות ושופעות נזילות, וגם שוקי ההון הסחירים מפגינים עוצמה לצד התנודתיות. קיימים כמובן גם עננים אפורים כהים, ובעיות כבדות הדורשות פתרון, אבל נכון תמיד. אם כך, מדוע לצפות למיתון?

מיתון יכול לבוא מעליות מחירי חומרי הגלם, אבל זה לא קיים. הוא יכול לבוא ממשבר פיננסי או ממשבר בשווקים הפיננסיים, וגם כאן המצב לא רע. הוא יכול לבוא מעליית ריבית מהירה, או מריסון תקציבי חד, וכאן המצב אף הפוך; בנקים מרכזיים נוטים להרחבה מוניטרית, והמסים, לפחות ברמת הפירמות, נמוכים מאי פעם. המיתון יכול לבוא מסופו של מחזור ומהאטה בצריכה, וכאן אולי צריך להתחיל לחשוש. הכלכלה העולמית מצויה בשיא מתמשך של מחזור חיובי, עתיר צריכה ותעסוקה, אין מחסור - אלא שפע במוצרים ובשירותים - וכל זה תוך יציבות מחירים.

הסיבה למיתון יכולה להיות פשוט כי חוששים ממנו, כי צרכנים או יצרנים מאמינים כי צריך או כדאי להאט את קצב פעילותם משום שהקצב יואט כך או אחרת, אז אולי כדאי להקדים באופן יזום. זהו קוד התנהגותי אשר ביכולתו להאט את הכלכלה ולעצור את המחזור החיובי.

וכן, מדובר במחזור חיובי הנמשך מעל עשר שנים. תחילתו הייתה יציאה ממשבר 2008 החמור, והמשכו, זה כשבע שנים, בתקופה חיובית כשלעצמה. כבר שלוש שנים מדברים על משבר, אך הוא לא מגיע, אלא להיפך, נראה כי הכלכלה העולמית חסינה יותר מפני מיתון. ואולם, עצם העיסוק החוזר בשאלת המיתון עלול להביא אותו, לא בהכרח עם סיבה אמיתית אלא רק כתגובה פסיכולוגית, משני צדי הביקוש וההיצע.

המאקרו-כלכלה "לא עובדת"?

אין ספק כי התקופה הנוכחית שונה במונחים של מאקרו-כלכלה, ואולי זו הסיבה להערכות למיתון ולריבוי סימני השאלה. התחום הראשון נוגע למשולש תעסוקה-צמיחה-אינפלציה. בעבר צמיחה ותעסוקה מוגברים היו מובילים לאינפלציה, אלא שבמרבית העולם האינפלציה אינה מרימה ראש. קיימות לכך סיבות, כמו ירידת מחירי הנפט ושאר חומרי הגלם כמו הסחר האינטרנטי. הסבר נוסף הוא רמת היצע גבוהה מאוד של מוצרים ושירותים, שנוצרה לאחר תקופה של ביקוש נרחב מצד הצרכנים והפירמות בעולם. במילים אחרות, אין מחסור אלא דווקא שפע של היצע, מה שמונע עליית מחירים, כמו גם לחצי שכר.

הביטוי לכך במדדי השוק הוא חולשה באפיקים צמודי המדד באוגוסט, בעקבות מדד יולי, שהיה שלילי בשיעור של 0.3%, לעומת צפי לכך שהוא ייוותר ללא שינוי. האינפלציה הנמוכה שוררת זה תקופה ארוכה, והיא מובילה לכך שמדיניות הריבית תוכל לשוב ולהיות מרחיבה גם השנה. הדבר הוביל לירידה חדה בתשואות הארוכות ביחס לקצרות, בכיוון של השתטחות ואף היפוך בשוקי האג"ח המובילים, וזה הוביל לרווחי הון משמעותיים בשוקי האג"ח.

מדד האג"ח השקליות לטווחים ארוכים עלה בשיעור של 3.26%, עלייה מרשימה נוספת, שתומכת יותר מכל ברווחיות תיקי האג"ח השנה. באג"ח הצמודות למדד לא נרשמה עלייה דומה, ומדד הצמודות שמעל לחמש שנים נותר ללא שינוי, בעוד שהטווחים הקצרים והבינוניים ירדו ב-0.41% וב-0.75% בהתאמה.

רווחי ההון אפשרו לאג"ח הקונצרניות להישאר ללא שינוי, והתגברו על החולשה שהוקרנה אליהם משוקי המניות. הקונצרניות הצמודות ירדו בשיעור של 0.28% בלבד, לעומת 0.75% בממשלתיות הצמודות למח"מ דומה, ואילו השקליות ירדו בשיעור זניח של 0.01%, ובכך מחקו לחלוטין את הקרנתה השלילית של הירידה בשוק המניות. בסיכומו של דבר, תיקי האג"ח נהנו מרווחי ההון החודש, ותרמו תרומה נאה לתשואה השנתית, ולהיותה של 2019 השנה הטובה ביותר במדדי תיק האג"ח בחמש השנים האחרונות.

שאלה נוספת הקשורה לקשר המשולש בין תעסוקה לצמיחה ולאינפלציה נוגעת לשוק העבודה: כיצד אין ירידה נוספת בשיעור האבטלה, והתפרצות ועליית שכר? אחת הסיבות לכך היא קיפאון הנובע מהיעדר עובדים. במצב זה, אין הצטרפות של עובדים חדשים, ולכן ממילא אין עליית שכר. המצב דומה לשוק דירות שבו אין עליית מחירים מאחר שאין עסקאות אלא קיפאון. כמו כן חסרים עובדים בענפים מסוימים, כגון תעשייה בישראל, נהגי תובלה בארה"ב או נותני שירותים באנגליה. במילים אחרות, אין מיתון, אלא פשוט בלם לצמיחה המהירה, עקב היעדר עובדים.

הסבר זה אינו מבטל את החשש מפני מיתון, אבל הוא יכול להסביר מדוע, למרות הצמיחה הלא-מהירה, רווחיות החברות אינה יורדת בשיעור ניכר, אשר באמת יכול ללמד על מיתון אמיתי או משמעותי. למעשה, המחסור בעובדים הופך להיות מגבלה אפקטיבית בענפים מסוימים בשווקים ובכלכלות במערב, והדבר יוצר קונפליקט בין נתוני הצמיחה ובין שאר הפעילות הכלכלית, לרבות תעסוקה, שכר וצריכה פרטית.

איומים פוליטיים על סביבה כלכלית חזקה

אז מצב הכלכלה לא כל כך רע במדינות ובמשקים רבים, אבל האווירה, או באופן ממוקד יותר העימותים הכלכליים הנוצרים בין מדינות וגושים, היא המעיקה על השווקים, יוצרת חששות וחוסר ודאות, ומעלה את התנודתיות בהתאם. רווחיות החברות כאמור אינה כה גרועה, הגם שהיא מתמתנת בתקופה האחרונה.

אחרי עשור של פעילות ערה, עידוד הכלכלה באמצעים מוניטריים ופיסקאליים והתפתחויות טכנולוגיות יוצאות דופן, אך טבעי שתהיה רוויה והתייצבות מסוימת בפעילות המיקרו-כלכלית. יש לזכור כי רמת הפעילות המאקרו-כלכלית, כגון תשתיות והתייעלות אנרגטית ותחבורה ברמה הגלובלית, מאפשרת לחברות לפעול ולצמוח, וכך גם למשקים ולמדינות שבהם הן פועלות.

מלחמת הסחר בפרט, והמלחמות הכלכליות בכלל, הן האיום האמיתי, וכאן יש סיבה לדאגה, לצד הידיעה כי לאף אחד לא באמת כדאי לשבור את הכלים, כפי שניתן לראות שוב ושוב בניסיונות של כל הצדדים להגיע להסכמות. הסיכון במצב הנוכחי הוא שדברים יכולים תמיד לצאת משליטה, ואין לדעת אם זה יקרה, איך זה יקרה וכמה חמור זה יהיה. מסיבה זו אנו רואים את העצבנות בשווקים, אשר מחד גיסא רואים וחוששים מהמצב הזה, אך מאידך גיסא הם רוכבים על מומנטום חיובי בכלכלה בארץ ובעולם.

גם אוגוסט התחיל כאמור בירידה חדה של השווקים, מה שנראה כמו תחילתו של מימוש רציני נוסף, אולם השווקים שבו ונרגעו, ואף עלו באמצע החודש, כאשר התחילו להישמע דברי ההרגעה של טראמפ האמריקאי ושל שי הסיני, תוך הישענות על ועידת ה-7G, שבה ניסו לשדר כי לצד הוויכוחים ישנה הבנה ורצון לשיתוף פעולה. בסיכום חודשי נרשמה ירידה בשיעור של כ-2.6% במרכיבי המניות בישראל על פי הרכבם במדדי אג'יו, וירידה מתונה יותר, בשיעור של 1.07%, במדדי חו"ל, על פי הרכבם ,במדדים וזאת בעקבות פיצוי של כ-1% שהתקבל בעיקר עקב עליית הדולר.

מדדי אג'יו לתיקים המנוהלים

ניתן להניח כי התנודתיות הזו תימשך עוד זמן, וכי נמשיך לראות קונפליקט בין תמונה כלכלית חיובית, או לפחות יציבה, לצד חששות כי החגיגה הכלכלית תסתיים ותתחלף במיתון.

או אז, המדיניות המוניטרית המרחיבה מאוד, אותו עידן של היעדר ריבית שעליו כתבנו במאמר זה ביולי, ימשיך לספק לשווקים רוח גבית ולאפשר להם ליהנות מהישגים משמעותיים שנוצרו בכלכלה העולמית, במדעים ובטכנולוגיה, בתשתיות ובאמצעי הייצור הנרחבים, שאינם דומים לשום עידן אחר בהיסטוריה.

כשאלה קיימים, הסיכון למיתון קיים, ויכול להאט את השווקים עקב התנהגות אנושית טבעית, אולם זו - טבעה להתחלף מעת לעת. לכן, למרות חוסר היכולת להסביר את הקשרים המאקרו-כלכליים בעידן הנוכחי, ולמרות סימני השאלה, אפשר לכל היותר להמר על מיתון או האטה שלא יפילו את השווקים בצורה חדה, אלא ייצרו דווקא הזדמנויות בשווקים.

הכותב הוא מנכ"ל אג'יו ניהול סיכונים והחלטות פיננסיות, המייעצת לחברות, מוסדות וקיבוצים בניהול השקעות ונכסים פיננסיים ומלווה משפחות ('פמילי אופיס'). אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק