המאבק בין חברת הנדל"ן י.ח. דמרי לחברת ההשקעות לפידות קפיטל על רכישת השליטה באפריקה ישראל נמשך ומעלה את שווי התמורות המוצעות למחזיקי איגרות החוב של החברה. הבוקר דיווחה לפידות קפיטל כי העלתה את הצעתה לרכישת אפריקה ישראל ב-86 מיליון שקל, וזו עומדת כעת על 1.33 מיליארד שקל.

את ההצעה הנוכחית, כמו גם את הצעותיה הקודמות, הגישה לפידות קפיטל במסגרת שותפות אסטרטגית עם אלטשולר שחם גמל ופנסיה . לפי מתווה החלוקה שבין שתי השותפות, תחזיק לפידות ב-80% ממניות אפריקה ישראל ואילו אלטשולר שחם גמל ופנסיה תחזיק ב-20% הנותרים.

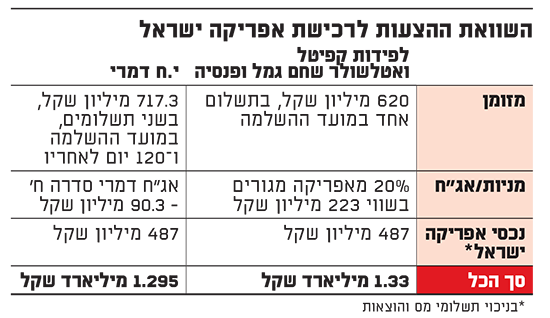

ההצעה המעודכנת של לפידות קפיטל ואלטשולר שחם גמל ופנסיה למחזיקי האג"ח של אפריקה ישראל כוללת תשלום מזומן של 620 מיליון שקל והעברת 20% ממניות החברה הנכדה אפריקה מגורים בשווי של 223 מיליון שקל. נוסף על כך, יקבלו מחזיקי האג"ח גם את נכסי המזומנים של אפריקה ישראל (בניכוי תשלומים למס הכנסה ולהוצאות הסדר) בהיקף של 487 מיליון שקל.

לדברי לפידות קפיטל ואלטשולר שחם גמל ופנסיה, הצעתן עדיפה על ההצעה המתחרה, מאחר שהיא כוללת תשלום מלא של התמורות המוצעות על-ידיהן (בסך של 843 מיליון שקל) מיד עם השלמת העסקה. כמו כן, כותבות השתיים, כי הן ערוכות להשלים את העסקה באופן מיידי וכי כבר השלימו את המשא ומתן והניסוחים להסדר מול נאמן האג"ח ונציגות המחזיקים, כך שניתן להגיש את מסמכי הסדר החוב לביהמ"ש באופן מיידי.

את תשלומי ההסדר מתכוונת לפידות קפיטל לממן באמצעות המזומן שבקופתה וקווי אשראי לא מנוצלים שברשותה. נוסף על כך, דיווחה החברה כי בכוונתה לצאת לגיוסי הון וחוב בהיקף כולל של 350-450 מיליון שקל. גיוסים אלו כוללים הנפקת זכויות לבעלי מניות קיימים (לצורך רכישת מניות נוספות) בהיקף של 50 מיליון שקל, הנפקת מניות לציבור בהיקף של 100-200 מיליון שקל, וכן הנפקת איגרות חוב חדשות מסדרה א' בהיקף של 100 מיליון שקל.

לפידות קפיטל, שבשליטת יעקב לוקסנבורג ("לוקסי"), מציינת כי היא אינה פעילה בתחום יזמות הנדל"ן והביצוע, ולכן אישור הממונה על התחרות להצעתה צפוי להתקבל במסלול הירוק במהירות. לשם השוואה, חברת י.ח. דמרי, שבשליטת יגאל דמרי, עוסקת גם היא בתחום יזמות הנדל"ן למגורים, ולכן תידרש להמציא לביהמ"ש אישור של הממונה על התחרות, שעשוי לדרוש בדיקה ממושכת.

השוואת ההצעות לרכישת אפריקה ישראל

האסיפה נדחתה מהיום ליום א'

בעקבות פרסום ההצעה המשופרת של לפידות, דחו נאמני שלוש סדרות האג"ח (כ"ו-כ"ח) של אפריקה ישראל את מועד אסיפות ההצבעה מהיום (ה') ליום א' הקרוב. באסיפה תועלה להצבעה הצעת החלטה לבחור באחת משתי ההצעות: בזו של לפידות קפיטל או בזו של י.ח. דמרי, כאשר לפי שעה הצעתה הנוכחית של י.ח.דמרי משקפת שווי תמורות נמוך יותר למחזיקי האג"ח, בהיקף של 1.294 מיליארד שקל.

באסיפת הצבעה שנערכה בשבוע שעבר החליטו מחזיקי האג"ח של אפריקה ישראל להורות לנאמני שלוש סדרות האג"ח (כ"ו-כ"ח), שלא להגיש לביהמ"ש בקשה לכינוס אסיפות לצורך אישור הצעתה של לפידות קפיטל, וזאת בעקבות הגשת הצעתה המשופרת של י.ח.דמרי.

אפריקה ישראל במתכונתה הנוכחית המצומצמת כוללת כיום שתי פעילויות מרכזיות. אפריקה ישראל מחזיקה ב-100% מחברת הקבלנות והתשתיות דניה סיבוס, שמחזיקה בעצמה ב-74% ממניות יזמית הבנייה למגורים, אפריקה מגורים, בשווי של כ-830 מיליון שקל. מלבד שני נכסים אלו, מחזיקה אפריקה ישראל בקופת מזומנים דשנה ובקרקעות בסביון.

לאפריקה ישראל חוב של כ-2.25 מיליארד שקל למחזיקי האג"ח שלה משלוש הסדרות (כ"ו-כ"ח). שווי נכסיה של אפריקה ישראל (על פי ההצעות לרכישתה) נמוך בכ-1 מיליארד שקל משווי התחייבויותיה, ולכן היא מוגדרת כחברה חדלת פירעון. מסיבה זו, במסגרת הסדר חוב יימחקו ויתבטלו כל מניותיה הקיימות של אפריקה ישראל, המוחזקות כיום בידי לב לבייב וציבור המשקיעים.

(עדכון): בעקבות הצעתן המעודכנת של לפידות קפיטל ואלטשולר שחם גמל ופנסיה, העלתה הערב חברת י.ח. דמרי את הצעתה לרכישת אפריקה ישראל ב-16 מיליון שקל לסכום כולל של כ-1.31 מיליארד שקל. עם זאת, מדובר עדיין על סכום נמוך יותר מזה שהציעו הבוקר לפידות קפיטל ואלטשולר שחם גמל ופנסיה, ושעומד על 1.33 מיליארד שקל. את התוספת לסך התמורה מציעה י.ח.דמרי באמצעות הנפקת אג " ח נוספות שלה מסדרה ח '.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.