במאמרנו הקודם הצגנו את מכשירי הקוקו בענף הביטוח, המוגדרים כהון רובד 1 נוסף (Restricted Tier 1 - RT1) תחת כללי סולבנסי II - רגולציית ההון של חברות הביטוח. הסברנו כיצד הם שונים ממכשירי הקוקו בבנקים, ודנו בסיכונים הטמונים בהם, בדגש על הפסד הקרן.

בהערכת הסיכון להפסד הקרן במכשירים הללו ראוי להבחין בין שתי סוגיות: הסיכוי להגעה לטריגר המרה או מחיקה; ובקרות אירוע כזה - שיעור ההפסד שיספגו המשקיעים.

להערכתנו, בשני היבטים אלה מכשירי הקוקו בביטוח שונים מהותית מהקוקו בבנקים.

בהיבט הסיכון להגעה לטריגר, בחברות הביטוח הסיכון גבוה בהרבה. זאת, מאחר שתחת סולבנסי II יחסי ההון שלהן תנודתיים בהרבה מאלה של הבנקים. הדבר נובע בעיקר מהחשיפה הגבוהה של חברות הביטוח לסיכון שוק, בין היתר לאור תיקי הנכסים העצומים שהן מנהלות והרגישות הגבוהה לריבית בגין התחייבויות ארוכות-טווח. בנוסף, יחסיהן נוטים לתנודתיות בשל שינויים רגולטוריים ואקטואריים.

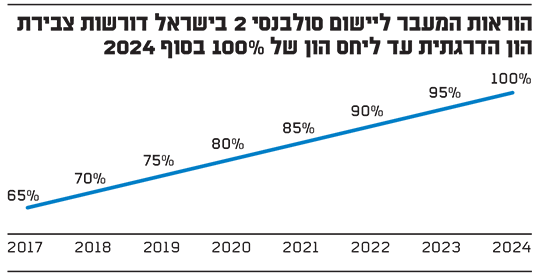

הוראות המעבר ליישום סולבנסי 2 בישראל / אינפוגרפיק

סיכון מופחת להפסדי קרן

בניגוד לסיכון הגבוה להגעה לטריגר בחברות ביטוח - בקרות אירוע, שיעור ההפסד שהקוקו שלהן יספגו עשוי להיות נמוך מבבנקים. זאת, כתלות במנגנון ספיגת ההפסדים שייקבע במכשיר.

בבנקים, קיים סיכון גבוה לכך שעם ההגעה לטריגר, מחזיקי קוקו המיר למניות יספגו הפסדי קרן משמעותיים, עד כדי מחיקה מלאה. הנימוק לכך הוא שבבנקים, ירידה בהון הרגולטורי משקפת לרוב סיכוני חדלות פירעון מיידיים - ובהתאם מביאה לרוב לקריסה במחיר המניה. כתוצאה, מנגנוני המרה למניות בבנקים כמעט שקולים למחיקת קרן.

כך למשל אירע במחיקת הקוקו שבוצעה בבנק פופולר הספרדי, שקרס ומוזג לתוך סנטנדר בשווי אפס. מה שהביא דה-פקטו למחיקת הקוקו ההמיר.

מנגד, בחברות ביטוח ירידה ברמות ההון ביחס לדרישות סולבנסי II לרוב אינה כרוכה בסיכוני חדלות פירעון בטווח הקצר. הדבר נכון במיוחד בחברות העוסקות בביטוח חיים, שהסיכונים במודל העסקי שלהן מוטים מאוד לטווח הארוך. בפרט, סיכוני נזילות - הגורם המרכזי לקריסות בנקים והגעתם לחדלות פירעון מהירה - זניחים בחברות ביטוח.

לפיכך, להערכתנו, בניגוד לבנקים - בחברות ביטוח ירידה ברמות ההון לא בהכרח תגרור ירידה חדה במחיר המניה. להמחשה, גם כאשר חברות הביטוח בישראל סבלו מחוסרים משמעותיים בהון ביחס לדרישות סולבנסי II, הדבר כמעט לא השפיע על מחירי מניותיהן ולא שיקף סיכון לחדלות פירעון. כך, בפעם הראשונה בה מגדל והפניקס פרסמו את יחסי הסולבנסי, טרם כניסת הרגולציה לתוקף, אלה עמדו על 66% ו-73% בלבד בהתאמה, אך ההשפעה על מחירי מניותיהן הייתה נמוכה.

אנו מסיקים מכך שבחברות ביטוח, הסיכון להפסדים כבדים בקוקו עם מנגנון המרה למניות הינו נמוך בהרבה מבבנקים.

מנגנוני המרה מפחיתי סיכון

המשמעות הפרקטית היא שניתן לתכנן את מכשירי ה-RT1 בביטוח באופן שמצמצם משמעותית את הסיכון להפסד קרן. למשל, אם יוטמעו מנגנוני המרה למניות בדיסקאונט עמוק על מחיר המניה בהנפקה - הדבר עשוי להביא לכך שבקרות אירוע המרה, המניות תתקבלנה מבלי שייגרם הפסד משמעותי למחזיקים.

לדוגמה, בהנפקות קוקו רובד 1 נוסף שביצעו ARS, Aegon ו-Direct Line, נעשה שימוש בשער המרה לפי דיסקאונט של 30% על מחיר המניה במועד ההנפקה.

מנגנון חלופי הוא מחיקת קרן זמנית. במסגרתם, לחברה יהא שיקול דעת להשיבה למשקיעים במקרה של התאוששות ביחסי ההון. על פניו, אין בכך חידוש - משום שמנגנוני מחיקת קרן זמנית קיימים גם במכשירי קוקו בנקאיים. ברם, אנו סבורים שמשום שיחסי ההון בביטוח תנודתיים יותר מבבנקים, אזי הסיכוי להחזר קרן מהיר בקרב חברות ביטוח גבוה בהרבה .

לאור האמור, שימוש במנגנון מחיקת קרן קבועה (כלומר שאינה זמנית) במכשירי קוקו בחברות ביטוח, בייחוד בחברות ביטוח חיים, עלול להיתפס כלא-הגון כלפי המשקיעים. זאת, מפני שהוא יביא לכך שיספגו הפסד כבד ופרמננטי, ללא סיכון אמיתי לחדלות פירעון - מה שיהווה חסם לביצוע הנפקות במרווחים סבירים.

תמריצים גוברים להנפקה

עד כה, לחברות הביטוח בעולם, ובעיקר באירופה, לא היה תמריץ משמעותי להנפיק מכשירי קוקו. הסיבה לכך היא שעם כניסת סולבנסי II לתוקף ב-2016 ניתנו הקלות שאפשרו להמשיך להכיר במכשירי ההון הרגולטורי ה"ישנים" באופן מלא כהון (Grandfathering) עד 2026. לכן, כל עוד מכשירי רובד 1 הישנים, שאינם כוללים מנגנון ספיגת הפסדים, מוכרים כהון - לחברות הביטוח זול יותר להחזיק בהם מאשר להנפיק קוקו.

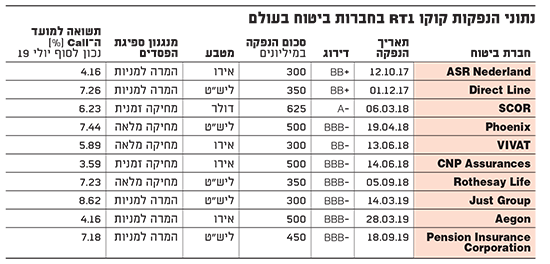

ואכן, עד היום ביצעו חברות ביטוח בעולם 11 הנפקות RT1 בלבד, בהיקף מצטבר מצומצם של כ-5 מיליארד דולר. בפרט, טרם ביצעה הנפקה כזו מי מענקיות הביטוח הגלובליות.

נתוני הנפקות קוקו RT1 בחברות ביטוח בעולם / אינפוגרפיק

ההנפקות הללו בוצעו בטווח תשואות רחב יחסית - הנעות בין 4% לחברות חזקות עם יחסי הון גבוהים יחסית ומבני הנפקה מפחיתי סיכונים כגון המרה למניות, לכ-8% במקרים אחרים. מבחינת מנגנוני ספיגת ההפסדים, ההנפקות מתחלקות כמעט בשווה בין מנגנוני מחיקת קרן להמרה למניות.

ככל שחולף הזמן, מגיעים מכשירי ההון הרגולטוריים הקיימים, כולל אלה שהונפקו תחת משטר ההון הישן, לנקודות פירעון או פדיון מוקדם (Call), בהן לחברת הביטוח משתלם לפרוע אותם ולהחליפם במכשירים שיעמדו בכללים החדשים.

כתוצאה, צפוי שבשנים הקרובות תבוצענה הנפקות קוקו RT1 בהיקפים משמעותיים. אם חברות הביטוח באירופה תנצלנה את מלוא מגבלת ה-RT1 מתוך הון רובד 1, השוק עשוי לצמוח ליותר מ-100 מיליארד אירו.

אתגרים בהנפקה בישראל

האתגר המרכזי של חברות ביטוח ישראליות בהנפקת קוקו נובע מכך שרמת ההון הממוצעת בארץ הינה 123%. על פניו, זו רמה נמוכה ביחס לממוצע האירופי, העומד כרגע על 197%.

ברם, יש להתחשב בכך שרמות ההון באירופה נסמכות על הוראות מעבר נדיבות ליישום מלא של הרגולציה, המאפשרות לחברות להציג יחסי הון משופרים ביחס למצבן ה"אמיתי". הוראות מעבר אלה אינן אפקטיביות בישראל, כך שרמות ההון הנוכחיות כאן משקפות מצב "יציב" יותר לטווח הארוך.

יחס ההון הגבוה ביותר בישראל מתקיים בביטוח ישיר - 161%. מבין החברות הגדולות, המובילה היא הפניקס, שלאחר צבירת הון מרשימה בשנים האחרונות מחזיקה יחס הון של 134%. אחריה, מנורה עם יחס הון של 120% והראל עם 119%.

להערכתנו, חברות אלה מחזיקות עודפי הון משמעותיים יחסית מעבר לדרישות הסף הרגולטוריות, שעשויים להתאים להנפקת קוקו. בפרט, משום שהוראות המעבר בארץ מציבות את הטריגר להמרה כיום על 70% בלבד. הדבר אף עשוי לסייע בחלוקת דיבידנדים, תוך שימוש בקוקו כתחליף לדרישות הון הליבה שיחולק לבעלי המניות.

אחריהן, מצויות מגדל, שהציגה יחס הון של 107% (שירד לאחר חלוקת דיבידנד), וכלל עם 101%. לפי דיווחים, עדכון לוחות התמותה וירידת הריבית חסרת הסיכון לאחרונה, הביאו לכך ששתי החברות ירדו מתחת ל-100% (האירועים הורידו את רמות ההון גם ביתר החברות). להערכתנו, רמות ההון במגדל וכלל עלולות להיות מאתגרות במיוחד לצורך הנפקת קוקו.

הזדמנויות בעיצוב המכשירים

אם בהנפקות קוקו בישראל ייעשה שימוש במנגנון ספיגת הפסדים מסוג המרת מניות בדיסקאונט - אנו מעריכים שהמרווחים שיידרשו מחברות הביטוח המחזיקות עודפי הון גבוהים יחסית, יהיו נמוכים. זאת, משום שבקרות אירוע המרה, שיעור ההפסד למשקיעים צפוי להיות נמוך, אם בכלל.

בתכנון מנגנון המרה כאמור, חברות הביטוח תידרשנה להתמודד עם אתגר משפטי - החברה הנסחרת הינה חברת ההחזקות, בעוד ההון מהמרת הקוקו יידרש בחברת הביטוח שהיא מחזיקה. פתרון אפשרי - מורכב ליישום אך קיים בעולם במצבים דומים - הינו המרה למניות חברת ההחזקות ו"הורדת" תמורת ההנפקה לחברות הביטוח כנגד הנפקה תוך-קבוצתית.

אמצעי מפחית סיכון נוסף למשקיעים, עליו תוכלנה חברות הביטוח להצהיר ככלי למניעת התקרבות לרמות הון שמצריכות המרה למניות, הינו "הנפקת זכויות" לבעלי המניות הקיימים בירידה לרמת הון מסוימת. זו תאפשר להעלות את יחס ההון הרחק מהטריגר, ולמנוע המרה של הקוקו. הדבר יוכל להקנות לבעלי השליטה בחברות הביטוח הגנה מפני דילול, ויוכל להוות מנגנון שיתמוך בנכונותם לקדם הנפקות קוקו המירות.

מנגנון פוטנציאלי נוסף הינו שימוש במחיקת קרן זמנית, הניתנת להשבה בשיקול דעת החברה ואישור הרגולטור לאחר עלייה ברמות ההון. אף שכאמור אנו סבורים שהסיכוי להשבת קרן מהירה גבוה דרמטית מבבנקים - להערכתנו מנגנון זה צפוי לדרוש מרווחים גבוהים יותר ביחס לקוקו המיר.

לעניין סיכון הקופונים, הרגולציה מגדירה כי בסמכות הרגולטור לאפשר תשלום קופונים, גם בהתקיים טריגר לאי תשלום, אם התשלום לא צפוי לאיים על כושר הפירעון של החברה. לדעתנו, משום שהסיכון שירידה בהון תביא חברות ביטוח לחדלות פירעון בטווח המיידי נמוך - ייתכן שהדבר אכן יתרחש. זאת, במיוחד בשוק הישראלי הרגיש לאי-ביצוע תשלומים במועד. לפיכך, ראוי לראות בכך גורם מפחית סיכון נוסף.

הכותבים הם, בהתאמה, מייסד ושותף בחברת הייעוץ הפיננסי C.O.A.F - Complex of Alternative Finance. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלה שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.