בעלי מניותיהן של חברות העוסקות בהפעלת רשתות בתי מרקחת ושל ספקיות שירותי ביטוח רפואי בארה"ב לא רוו נחת בשנה האחרונה, וזאת בעיקר בשל כניסתה הממשמשת ובאה של אמזון לענף קמעונאות התרופות. ביוני 2018 רכשה אמזון את חברת פילפאק, המפעילה רשת בתי מרקחת אונליין בתמורה לסכום מוערך של מיליארד דולר. בכך, אותתה אמזון על כוונתה להיכנס לפעילות קמעונאות התרופות במהלך השנים הקרובות, דבר שהוביל למימושים רוחביים בקרב חברות המפעילות רשתות בתי מרקחת.

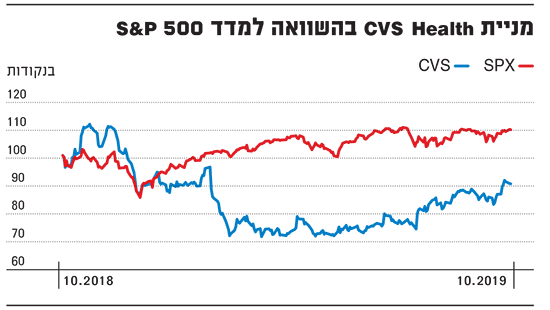

בשונה מחברות פארמה, ספקיות שירותי בריאות מושפעות מדינמיקה עסקית שונה לחלוטין. החדשות השליליות הומחשו היטב בביצועי המניות בענף. במהלך ארבע השנים האחרונות, רשמו מניות סי.וי.אס (סימול: CVS) ומניית וולגרין (סימול: WBA) תשואות שליליות של 30% ושל 32%, בהתאמה. באותה התקופה רשם מדד S&P 500 עלייה מרשימה של כ-60%.

מניית CVS Health בהשוואה למדד S&P 500

אבל מתוך הקשיים צצות הזדמנויות. בסוף נובמבר 2018 השלימה סי.וי.אס את רכישת חברת ביטוחי הבריאות אטנה (Aetna), השלישית בגודלה בארה"ב, לפי שווי חברה של כ-68 מיליארד דולר. הרכישה של חברת אטנה צפויה להנגיש לסי.וי.אס כ-23 מיליון חברים, שבאמצעותם תוכל החברה לשפר את יכולת המיקוח שלה אל מול חברות תרופות, וכן להציע להם ממכר תרופות מסורתי באמצעות סניפי הרשת. בכך, היא תבדל את עצמה אל מול רשתות בתי מרקחת מסורתיות ואל מול אמזון .

אמזון צפויה להיכנס לפעילות ממכר תרופות. עם זאת, חשוב לזכור את שתי הנקודות הבאות. אחת, אמזון אינה צפויה להוות שחקן משמעותי בתחום לפני שנת 2022, וגם לאחר כניסתה לתחום היא צפויה, על פי ההערכות, להוות שיעור של עד כ-12% מתחום קמעונאות התרופות. שתיים, גם לאחר כניסתה של אמזון לתחום, סי.וי.אס עדיין צפויה ליהנות מתחום הביטוח הרפואי שנהנה משולי רווח תפעולי גבוהים משמעותית ביחס לקמעונאות תרופות קלאסית בה תתמחה אמזון.

תמחור שפל ותגמול נדיב

הנהלת סי.וי.אס ידועה בתגמול בעלי המניות שלה. במהלך חמש השנים האחרונות השיבה החברה סך כולל של כ-25 מיליארד דולר לבעלי מניותיה - כשני שליש מהסכום באמצעות רכישה עצמית של מניות וכשליש מהסכום באמצעות תשלום דיבידנד. בעקבות רכישת חברת הביטוח אטנה, צפויה הנהלת החברה לעצור את תוכנית הרכישה העצמית במטרה להפנות חלק מן המזומן לטובת הקטנת נטל החוב. עם זאת, בכוונת החברה להמשיך את תשלום הדיבידנד במתכונתו הנוכחית - תשלום של 2 דולר למניה לשנה. בהתחשב במחירה הנוכחי של המניה, תשואת הדיבידנד עומדת על כ-3%, כמעט כפול מתשואת הדיבידנד הממוצעת של חברה במדד S&P 500.

עבור משקיעי ערך, מניית סי.וי.אס יצאה ממש מספרי הלימוד. לאחר שרשמה ירידות שערים של כ-30% במהלך ארבע השנים האחרונות, נסחרת כיום מניית סי.וי.אס בשפל תמחור של קרוב לעשור. לשם המחשה, במהלך שנת 2019 צפויה סי.וי.אס, על פי הערכות, לייצר הכנסות בהיקף של כ-250 מיליארד דולר, EBITDA (רווח בנטרול ריבית, מס, פחת והפחתות) שנתי של כ-17 מיליארד דולר, ורווח נקי של כ-6.8 דולר למניה. תמחור זה משקף מכפיל של כ-9.5 פעמים בלבד רווח שנתי (ל-2019) ומכפיל של כ-10 פעמים EBITDA שנתי (ל-2019). נדגיש כי סי.וי.אס נסחרת כיום בתמחור חסר לא רק בהשוואה לתמחור ההיסטורי שלה אלא גם בהשוואה לענף.

לשם המחשה, חברות העוסקות בביטוח רפואי בלבד כגון יונייטד הלת' (סימול: UNH) או אנת'ם (סימול: ANTM) נסחרות לפי כ-16 פעמים רווח נקי למניה בממוצע, בעוד שרשת קמעונאות התרופות וולגרין, הפועלת ללא חברת ביטוח רפואי, נסחרת לפי 9 פעמים רווח נקי בממוצע. במילים אחרות, למרות שבבעלותה של סי.וי.אס קיימת חברת ביטוח רפואי בעקבות הרכישה האחרונה, היא עדיין נסחרת בתמחור נמוך גם בהשוואה לרשת קמעונאות ללא פעילות ביטוח רפואי כלל.

רוח גבית מפתיעה מהממשל

אחד מהחששות הגדולים עבור תעשיית שירותי הבריאות התפוגג במהלך החודשים האחרונים. ב-11 ביולי פורסמה הודעה מהבית הלבן לפיה הממשל המכהן מבטל את כוונתו לצמצם את התמריצים שמקבלות חברות הפועלות בתחום ה-Pharmacy Benefits Management (ניהול תוכניות שיפוי מבתי מרקחת) מחברות הביטוח שמתמחות בתכניות ממשלתיות (Medicare ו-Medicaid). עד לשבוע האחרון, הצהיר ממשל טראמפ כי התנהלות זו גורמת לעלייה במחירי התרופות ויש לרסנה. לכן, ההודעה התקבלה בהפתעה יחסית. נדגיש כי מה שטוב לחברות שירותי הבריאות לא בהכרח טוב לחברות התרופות. ככל הנראה, מי שיישא עכשיו בנטל הוזלת התרופות, ככל שזו תתרחש, יהיו חברות התרופות עצמן ולא המבטחים או ספקי שירותי ה-PBM דוגמת סי.וי.אס.

אנו סבורים כי משקיעים מעניקים משקל יתר לכניסתה של אמזון לפעילות קמעונאות התרופות ולרטוריקה של הממשל בארה"ב, ובה בעת מעניקים משקל חסר למעמדה של סי.וי.אס בתעשייה וליכולתה לשלב בין רשת הקמעונאות הפיזית לבין יכולותיה החדשות בתחום הביטוח הרפואי בעקבות רכישת אטנה. אנו סבורים כי סי.וי.אס היא השקעה מעניינת היום בשל ההזדמנות הטמונה בשינוי האסטרטגיה העסקית, התמחור הזול מאוד של מניית החברה, ותגמול בעלי המניות.

החברות המובילות בענף

■ CVS Health (סימול: CVS)

רשת בתי המרקחת המובילה בארה"ב המונה למעלה מ-9,800 סניפים. החברה נסחרת לפי שווי שוק של 85 מיליארד דולר ומעסיקה 295 אלף עובדים ברחבי העולם. ב-12 החודשים שהסתיימו ביוני 2019 רשמה החברה הכנסות ותזרים מזומנים מפעילות של 226 מיליארד דולר ו-10.8 מיליארד דולר, בהתאמה. במהלך נובמבר 2018 השלימה סי.וי.אס את רכישתה של חברת הביטוח הרפואי אטנה לפי שווי חברה של כ-68 מיליארד דולר. תשואת הדיבידנד של סי.וי.אס עומדת על 3%.

■ Walgreens Boots Alliance (סימול: WBA)

רשת בתי המרקחת השנייה בגודלה בארה"ב, המונה למעלה מ-13 אלף סניפים בארה"ב, באירופה ובבריטניה. החברה מייצרת כ-75% מהכנסותיה מארה"ב. החברה נסחרת לפי שווי שוק של 49$ מיליארד ומעסיקה 354,000 עובדים ברחבי העולם. ב-12 החודשים שהסתיימו באוגוסט 2019 רשמה החברה הכנסות ותזרים מזומנים מפעילות של 137 מיליארד דולר ו-6.1 מיליארד דולר, בהתאמה. במהלך השנה שחלפה השיבה הנהלת החברה סך כולל של כ- 8 מיליארד דולר לבעלי מניותיה באמצעות תשלום דיבידנד ובאמצעות רכישה עצמית של מניות. תשואת הדיבידנד של המניה עומדת על 3.3%.

■ United Health (סימול: UNH)

חברת הביטוח הרפואי המובילה בארה"ב עם רשת המונה למעלה מ-6,000 בתי חולים ומעל ל-90 מיליון מנויים ברחבי ארה"ב. החברה נסחרת לפי שווי שוק של 230 מיליארד דולר ומעסיקה 300 אלף עובדים ברחבי העולם. ב-12 החודשים שהסתיימו בספטמבר 2019 רשמה החברה הכנסות ותזרים מזומנים מפעילות של 239 מיליארד דולר ו-23.7 מיליארד דולר, בהתאמה. במהלך השנה שחלפה השיבה הנהלת החברה סך כולל של כ-15.5 מיליארד דולר לבעלי מניותיה באמצעות תשלום דיבידנד ובאמצעות רכישה עצמית של מניות. תשואת הדיבידנד של המניה עומדת על 1.8%.

הכותב הוא אנליסט ני"ע זרים במערך הייעוץ בהשקעות בבנק לאומי. לכותב אין עניין אישי בנושא הנדון לעיל. הנתונים והמידע המובאים לעיל אינם מהווים ייעוץ השקעות ו/או תחליף לייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.