נקודות האור שליוו את הדוחות של טבע ביום חמישי - השיפור בתזרים, העלאת התחזיות, השקת תרופת הביוסימלר ל-Rituxan והיציבות בקופקסון - הקפיצו את מניית החברה ביום חמישי ב-4.6% בניו יורק. ביום שישי, לאחר שטבע סיפקה למשקיעים גם יותר ודאות בנוגע לשירות החוב שלה, המניה זינקה בעוד 9.8% ובסך הכל הוסיפה לערכה 14.8% בשני ימי המסחר האחרונים, לשווי של 10.8 מיליארד דולר.

סטיבן טפר, אנליסט הפארמה והביומד בבית ההשקעות אי.בי.אי, כתב בתגובה לדוחות כי "דוחות טבע מתחילים להראות סימני התייצבות, למרות שבהשוואה לרבעון המקביל ב-2018 הדוחות עדיין מושפעים מהשחיקה בהכנסות מהקופקסון. השוק מתחיל להפנים שלמרות המים הסוערים, המנכ"ל קאר שולץ מוכיח שהוא מצליח לנווט את הספינה כשבאופק כבר רואים את חוף המבטחים".

העליות ביום שישי הגיעו בעקבות הודעת טבע על הנפקה פרטית של אג"ח בכירות באירו ובדולר, בסך של 1.5 מיליארד דולר. ההנפקה נועדה לממן מכרז לקנייה במזומן של אג"ח החברה, הנושאות קופון של 2.2% ועומדות לפירעון ב-2021, וכן של אג"ח הנושאות קופון של 3.65% וגם הן עומדות לפירעון ב-2021. לאחר הודעת טבע, איגרות החוב של החברה נסחרות בתשואות של עד 8.1%. החוב של טבע מדורג ברמת "אג"ח זבל" (Ba2 ו-BB).

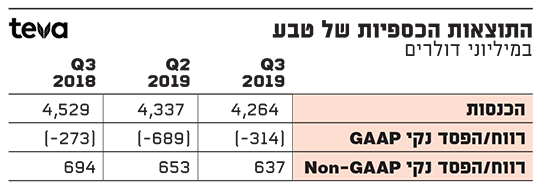

התוצאות הכספיות של טבע

הגיוס לא בא בהפתעה - בטבע ציינו בעבר כמה וכמה פעמים שיידרשו למחזר חוב לקראת הפירעונות הכבדים שצפויים ב-2021, אך אמרו שיעשו זאת בהתאם לתנאי השוק. בשיחת הוועידה שלאחר פרסום הדוחות ביום חמישי, אמר מנהל הכספים היוצא מייקל מקללן כי טבע בוחנת את התנאים ותעשה זאת כשהמהלך יהיה הגיוני; הוא הוסיף שבחברה מעודדים מהמגמות האחרונות בריביות בשוק בכלל ובאג"ח של טבע בפרט. מקללן, כזכור, עזב את תפקידו לאחר פרסום הדוחות ולתפקיד ייכנס אלי כליף שמגיע מחברת Flex ב-22 בדצמבר, כאשר עד אז ימלא המנכ"ל קאר שולץ את מקום מנהל הכספים.

טבע סיכמה את הרבעון השלישי עם הכנסות של 4.26 מיליארד דולר, ירידה של 5.9% לעומת הרבעון המקביל. ההפסד הנקי החשבונאי (לפי כללי GAAP) המיוחס לבעלי המניות עמד על 314 מיליון דולר, לעומת הפסד של 273 מיליון דולר ברבעון המקביל. על בסיס Non-GAAP, בניכוי סעיפים חשבונאיים שונים, טבע רשמה רווח נקי המיוחס לבעלי המניות בגובה של 637 מיליון דולר - 58 סנט למניה.

אי ודאות לגבי פשרת האופיואידים

הפער בין ההפסד החשבונאי לרווח Non-GAAP כולל בין היתר הפרשה של 468 מיליון דולר שקשורה ברובה להליכים המשפטיים בתחום משככי הכאבים האופיואידיים. זאת, לאחר שכבר הפרישה ברבעון הקודם 646 מיליון דולר שיוחסו ברובם לאופיואידים, כך שההפרשות בתחום מגיעות כבר לכמיליארד דולר. נזכיר שטבע עדכנה לאחרונה שהיא פועלת לגיבוש מתווה פשרה שימנע ממנה הליכים משפטיים בתחום. המתווה כולל העברת תרופות ותשלום במזומן, כששווי התרופות שיועברו במחיר המחירון לסיטונאי הוא 23 מיליארד דולר על פני 10 שנים והחלק המזומן יהיה כ-250 מיליון דולר.

המתווה טרם אושר סופית, אך שולץ אמר בשיחת הוועידה שהוא מקווה שיאושר וכי התהליך נמשך. לעומת זאת, במורגן סטנלי ציינו בשבוע שעבר כי שני משפטים בתחום האופיואידים צפויים להתחיל בקרוב, עובדה שלא עולה בקנה אחד עם הצעת מתווה הפשרה הגלובלי. הם מזכירים את המשפט במדינת ניו יורק שהוקדם בחודשיים לינואר 2020 (שבו טבע בין הנתבעות) ומשפט נוסף של מחוז בטקסס שנקבע ל-2021.

לדברי טפר, "בהירות נוספת בקשר לפשרה המתגבשת בתביעות האופיואידים, כאשר החברה הפרישה סכום מצטבר של כמיליארד דולר. שלטענת החברה משקף את הטווח התחתון של התחזית שלה לגבי העלות של הפרשה". עם זאת הוא מסייג ומוסיף שעדיין קיימת אי ודאות שצפויה להמשיך להוביל לתנודתיות במניה.

בהקשר של גיוס האג"ח כתב טפר שטבע לא ציינה מה צפוי להיות מועד הפדיון. לדבריו מדובר במהלך חיובי ומתבקש שצפוי להקטין את הלחץ הפיננסי שרובץ על החברה בשנתיים-שלוש הקרובות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.