האם ועד כמה אופן ההתאגדות משפיע על שווי חברה?

מהלכים שנקטו בשנתיים האחרונות חלק ממנהלי הנכסים הגדולים בעולם, בראשם בלקסטון, אפולו ו-KKR, ממחישים את הפוטנציאל להציף ערך באמצעות שינוי מבנה התאגדות.

בעקבות רפורמת מיסוי החברות בארה"ב בסוף 2017, מנהלי נכסים אלה שינו את התאגדותם משותפות לחברה בע"מ.

המהלך הביא לעלייה משמעותית בשווי המניות שלהם - הן משום שהביא לביקושים חדשים ומוגברים בשווקים, והן באמצעות ניצול הזדמנויות מימוניות שנבעו ממנו.

חסרונות שצמצמו השקעות

טרם רפורמת המס, ההתאגדות כשותפות נבעה מיתרונות מיסוי משמעותיים שזו הקנתה למנהלי נכסים.

ראשית, היעדר חיוב במס על רווחים ברמת השותפויות. הדבר הגדיל את הרווחיות שהציגו, ברוטו ממס, ובהתאם את תשלומי הרווחים למשקיעיהן (שנשאו בתשלום המס).

שנית, עמלות על ביצועים בגין תשואה עודפת שהניבו הקרנות למשקיעיהן (carried interest), הוכרו כרווחי הון ולא כהכנסה עסקית. הדבר צמצם את שיעור המס על הכנסותיהן. להמחשת חשיבות האמור, כמחצית מהכנסותיה של בלקסטון ב-2017, בסכום של כ-4 מיליארד דולר, נבעו מעמלות ביצועים.

אולם החיסרון המשמעותי בהשקעה בשותפות עבור המשקיעים היה ביורוקרטיה כבדה בהליכי תשלום המס. זאת מפני שהם נדרשו לדווח לרשויות המס על ההכנסות מההשקעה בשותפויות אלה בעצמם, בהליך מורכב יחסית ולעתים במספר מדינות. כתוצאה, תיאבון המשקיעים להשקיע במנהלי נכסים אלה נפגע מהותית.

המשקיעים הפסיביים - קרנות סל (ETF), לא השקיעו בהם, משום שיחידות השתתפות לא עמדו בתנאי סף לחברוּת במדדים. בשנים האחרונות השפעה זו הפכה קריטית במיוחד, לנוכח נהירת כספים להשקעות פסיביות. גם משקיעים אקטיביים, כגון קרנות נאמנות העדיפו לרוב להימנע מהשקעה, כדי שלא לעסוק בביורוקרטית המס האמורה.

כתוצאה, מנהלי הנכסים שפעלו כשותפויות, נסחרו בדיסקאונט משמעותי - בהשוואה לחברות דומות, מחירן לא שיקף את רווחיהן הגבוהים והצמיחה האדירה בנכסיהן המנוהלים. לא אחת הביעו בעלי השליטה בגופים אלה תסכול מהמצב וחיפשו דרכים לפתור אותו.

מגוון תועלות

בסוף 2017 נוצרה הזדמנות כזו, בעקבות הרפורמה במשטר מס החברות בארה"ב. במסגרתה, בהיבטים הרלוונטיים לענייננו, שיעור מס החברות ירד מ-35% ל-21% בלבד, ולחברות בע"מ ניתנו הקלות בניכוי השקעות הוניות שהיטיבו עם מנהלי השקעות.

כתוצאה, ההשפעה של נשיאה בנטל המס ברמת מנהלי הנכסים עצמם ירדה מהותית. להמחשה, בלקסטון מעריכה שתשלום מס החברות כחברה בע"מ הביא לירידה ברווחיה של בין 7% ל-9% בלבד. עבור המשקיעים, אם בעבר היה יתרון מובהק להשקעה בשותפות - הרפורמה הביאה לכך ששיעור המס בהשקעה בחברה בע"מ עשוי היה להיות נמוך יותר.

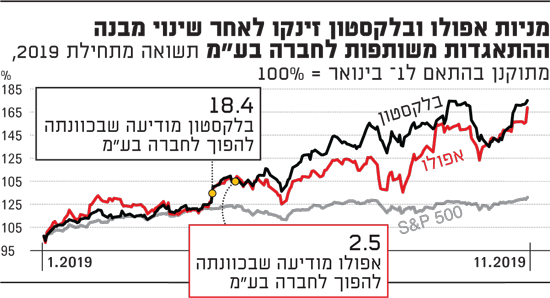

מניות אפולו ובלקסטון

בכך נוצר תמריץ מיסוי כפול להפוך לחברה בע"מ, שהפך את המחיר הכרוך בהישארות כשותפות ללא כדאי.

ענקית ההשקעות הראשונה להרים את הכפפה הייתה Ares, שהפכה משותפות לחברה כבר בפברואר 2018. הבאה בתור הייתה KKR. המגמה המשיכה גם ב-2019 - באפריל הפכה גם בלקסטון לחברה, וחודש לאחר מכן גם אפולו.

שינוי מבנה ההתאגדות העניק לחברות החדשות מגוון יתרונות.

ראשית, בסיס המשקיעים שלהן הורחב משמעותית. זאת, מאחר שהפיכתן לחברות אפשרה להן להיכלל במדדים ופתחה בפניהן ביקושים אדירים מקרנות הסל.

לדוגמה, בעוד טרם שינוי אופן ההתאגדות ענקית קרנות הסל ואנגארד כלל לא החזיקה בארבעת הגופים האמורים - כעת היא מהווה אחד המשקיעים הגדולים בהם.

הביקושים הגוברים גרמו למניות לזנק בשיעורים דו-ספרתיים גבוהים. להמחשה, מאז שינוי הסטטוס לפני כחצי שנה, מניית בלקסטון עלתה ביותר מ-40%, ואפולו ביותר מ-35%.

שנית, העלייה בשווי המניה אפשרה לגופי ההשקעה לבצע רכישות בתנאים אטרקטיביים מבעבר - בעיקר בעסקאות החלפת מניות, בהן המחירים העולים של מניותיהן הביא לכך ששווין כ"מטבע רכישה" עלה מהותית.

להמחשה, לפני שבועיים הכפילה אפולו את החזקתה בחברת הביטוח אתנה, ל-35%. עסקה זו, בהיקף 1.6 מיליארד דולר, התבצעה בתשלום מזומן בסכום של 350 מיליון דולר - והיתר במניות אפולו. זהו מהלך חשוב אסטרטגית עבור אפולו, מאחר שאתנה מניבה לה דמי ניהול שנתיים בסך 400 מיליון דולר.

שלישית, הדבר הגדיל את שווי ההחזקות של בעלי המניות הקיימים ואפשר להם לממש חלק מהחזקותיהם במחירים גבוהים ובתנאי נזילות משופרים. למשל, מאז הפיכתה של בלקסטון לחברה בע"מ עלה שווי החזקתו של מייסדה סטפן שוורצמן בכ-3.5 מיליארד דולר - לכ-12.5 מיליארד דולר. מהשינוי "הרוויחו" גם שותפים קטנים יותר, כגון מנהלים ואנשי השקעות בכירים.

לצד התועלות, ראוי לציין ששינוי מבנה ההתאגדות כרוך גם בסיכונים עתידיים, שעלולים להתגלגל למשקיעים בחברות. זאת, בעיקר בשל האפשרות שהממשל הבא בארה"ב יבטל או ישנה את רפורמת המיסוי של טראמפ. הסיכון נובע מכך שבעוד מעבר משותפות לחברה בע"מ לרוב אינו כרוך בתשלום מס - מהלך הפוך, בו חברה בע"מ הופכת לשותפות, עלול להיות כרוך בתשלום מס כבד על שווי המניות במועד המעבר.

קרלייל מציבה סטנדרט חדש

ענקית ההשקעות הבאה שצפויה לשנות סטטוס משותפות לחברה הינה קרלייל - ככל הנראה בינואר 2020.

המהלך שמתכננת קרלייל הינו חדשני ואינו מתמצה רק בהפיכה לחברה בע"מ, אלא ביצירת סוג מניות אחד, ללא אפליה בין בעלי מניות "פנימיים" ל"חיצוניים".

לעומתה, יתר ענקיות ההשקעות המשיכו גם לאחר המעבר לשמר מבנה של ריבוי סוגי מניות, המקנה לבעלי מניות מסוימים, כגון שותפים מייסדים, זכויות הצבעה עודפות משמעותיות, או יתרונות מיסויים הנובעים מהחזקת המניות באמצעות שותפות.

בעשותה כן, קרלייל מכוונת לכניסה למדדים הגדולים, כגון S&P 500. אמנם הדרישות לחברות במדדים אלה קשיחות יותר - אך התועלת הצפויה מכך גבוהה במיוחד, בדמות ביקושים עצומים מקרנות סל.

להערכתנו, ככל שהמהלך אכן יושלם כמתוכנן, התקופה טרם השלמת השינוי המתוכנן ובסמוך להצטרפות למדדים מובילים, עשויה להוות הזדמנות השקעה לרכישת מניית קרלייל בשל הביקושים הפסיביים שיוזרמו למנייתה.

היזון חוזר מעצים שווי

להערכתנו, טרנד הפיכת מנהלי נכסים משותפויות לחברות בע"מ והצטרפותם למדדים המובילים, לצד התגברות הביקושים הפסיביים, צפוי להימשך. הדבר עשוי להצביע על הזדמנות השקעה ארוכת טווח במניות חברות אלה.

להמחשת ההשפעה האדירה של הכספים הפסיביים, הנכסים שמנהלות קרנות הסל בעולם הגיעו להיקף עצום של כ-5.8 טריליון דולר, והן ממשיכות לצמוח בשיעורים גבוהים - 9% ב-2018 וכ-8.2% במחצית הראשונה של 2019.

לצד זאת, בקרב מנהלי ההשקעות האלטרנטיביים, המנהלים מגוון סוגים של קרנות הון פרטיות, שיעורי הצמיחה גבוהים עוד יותר. אלה צמחו ב-14% ב-2018, וב-15% במחצית הראשונה של 2019. זאת, על חשבון מנהלי הנכסים האקטיביים המסורתיים, כגון קרנות נאמנות, שבשנים האחרונות צמחו בשיעורים חד-ספרתיים נמוכים.

להערכתנו, שתי המגמות יוצרות השפעה מכפילת כוח - הגדלת השקעות מצד המשקיעים הפסיביים מגדילה את השווי של מנהלי הנכסים ואת יכולתם לצמוח באמצעות עסקאות. עלייה זו תורמת לתשואה של קרנות הסל, הגדלת ביקושים מצידן, וחוזר חלילה.

כך, רפורמת המס בארה"ב הביאה את שני התחומים הצומחים ביותר בתעשיית ניהול הנכסים לשלב ידיים. בראייתנו, הדבר מהווה המחשה נוספת לכיוון אליו צועדת תעשיית ההשקעות לריכוז בשתי קטגוריות מוצרים עיקריות - פסיביים בעלויות נמוכות, לצד "אלטרנטיביים", שנועדו להניב תשואה עודפת מניהול אקטיבי איכותי.

הכותבים הם, בהתאמה, מייסד ושותף בחברת הייעוץ הפיננסי C.O.A.F - Complex of Alternative Finance. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלה שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.