בעשורים האחרונים שוק הנדל"ן האמריקאי עורר את דמיונם של ישראלים רבים שביקשו להשיג תשואה גבוהה יותר על כספם, וגם יותר ויותר חברות ישראליות החלו לפעול בתחום מעבר לים. המשבר של 2008 הפך את הציפיות לחששות, ומאז עשור של שגשוג פיצה על כך ויותר. ומה הלאה? שואלים המשקיעים.

בתוך התחום הרחב נתמקד היום בחברות דיור להשכרה בארה"ב. התחזית התחזית של S&P לסקטור זה ב-2020 היא חיובית. בשווקים מרכזיים רבים, מחירי הדירות למכירה גבוהים ואינם בהישג ידם של הקונים הפוטנציאליים, היצע הדירות להשכרה ממשיך להיות מוגבל, שכר העבודה ממשיך לעלות ובני דור ה‑Y, שעדיין מחזירים הלוואות לימודים שלקחו, מעדיפים לשכור ולא לקנות.

אנו מעריכים כי מאפייני האשראי של חברות הפועלות בעיקר בתחום הדיור להשכרה, ימשיכו להיות חיוביים. זאת, למרות האטה מסוימת בצמיחה בשל הסיכוי הגובר להאטה כלכלית, האיום העולה של הטלת מגבלות על שכר דירה בשווקים מסוימים ושיעורי ריבית נמוכים יותר שעשויים לעודד קניית בתים בשווקים נוחים יותר.

מחסור בדירות למכירה

בעשור הנוכחי נוספו בממוצע בכל שנה כ-1.04 מיליון משקי בית ורק כ-880 אלף יחידות דיור, והתוצאה הייתה גירעון שנתי של כ-160 אלף יחידות. מחסור פירושו מחירים גבוהים יותר - מחירים שרבים אינם יכולים להרשות לעצמם, היות שמשכורותיהם לא עלו באותו קצב.

מאז שארה"ב התאוששה מהמיתון הגדול שלאחר המשבר הכלכלי של 2008, קצב עליית מחירי הדירות עלה משמעותית על קצב הגידול בהכנסות. בין השנים 2013 ל-2018 צמחה ההכנסה לנפש בארה"ב ב‑20% ל-53,700 דולר, ואילו המחיר החציוני של בתים חד-משפחתיים עלה בממוצע ב-46%, ל-208 אלף דולר. פער זה מאתגר במיוחד עבור רוכשי בית ראשון.

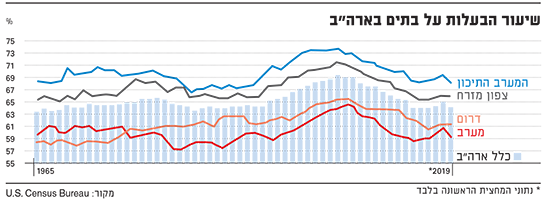

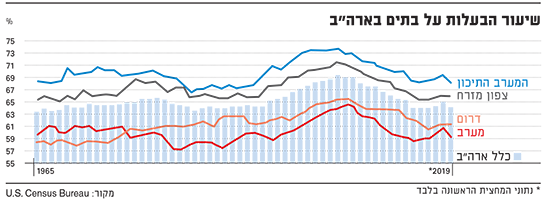

שיעור הבעלות על בתים בארה"ב

פחות קונים, יותר שוכרים

ההיצע המוגבל והמחיר הגבוה יחסית של דירות למכירה תומך בביקוש החזק להשכרה, בעיקר לאור הקושי של רוכשים פוטנציאליים לצבור הון מספיק כדי לרכוש את ביתם הראשון, בין השאר בשל רמות חוב גבוהות עקב הלוואות סטודנטים. לפיכך, אף על פי שמאז שהמשק האמריקאי התאושש מהמשבר הפיננסי של 2008, הוא חווה האצה כלכלית ארוכה במיוחד, אנו צופים שקצב העלייה בשיעורי הבעלות על בתים ודירות יישאר איטי.

בנוסף להיקף הגדול של הלוואות סטודנטים שעדיין לא שולמו, המהוות נטל עצום על רוכשים פוטנציאליים מדור ה-Y ומעכבות את יכולתם לרכוש בתים, גם אורח החיים של בני דור זה, אקדמאים ולא אקדמאים כאחד, הבוחרים בדרך כלל להתחתן ולהביא ילדים בשלב מתקדם יותר בחייהם, מוביל אותם להעדיף לגור בשכירות ולא לרכוש בתים. לבסוף, מגבלות שהוטלו לאחרונה על ניכויי מס פדרלי, החלישו את האטרקטיביות של בעלות על בתים, בעיקר בשוקי החוף היקרים.

עודף הביקוש בשוק הדירות והמחירים העולים בקצב מהיר מעליית שכר העבודה, היווה גורם חיובי בצמיחתן של קרנות REIT המתמקדות בדיור להשכרה. עם זאת, בשנים האחרונות חלה צמיחה בקצב הבנייה של יחידות דיור, בעיקר בשוקי החוף היקרים, כולל סן פרנסיסקו, אולם שווקים כגון ניו יורק, סיאטל ומרכז לוס אנג'לס עדיין עומדים בפני לחץ בטווח הקרוב. ההיצע בערי הדרום כגון דאלאס ואטלנטה גדל, אך הביקוש גדל איתו עקב צמיחה חזקה בשוק העבודה בערים אלו. באופן כללי היצע הדירות החדשות לא הצליח להדביק את הביקוש, בשל מחסור בידיים עובדות, עלייה במחירי חומרי הגלם ולעתים גם התנגדות מקומית לבנייה חדשה.

מגבלות על דמי השכירות

מכיוון שאין מספיק דיור להשכרה כדי לענות על הביקוש, דמי השכירות עלו, בשווקים מסוימים אף בחדות ובמהירות, וקצב העלייה בשכר העבודה לא הצליח להדביק עלייה זו. זאת בעיקר בחוף המערבי, שם מרוכזים רבים משוקי השכירות היקרים ביותר בארה"ב. שבעה מתשעת השווקים היקרים ביותר בארה"ב נמצאים בקליפורניה, ודמי השכירות החציוניים בהם עלו בממוצע בכ-45% בין השנים 2005 ל-2016, בעוד שההכנסה החציונית עלתה בממוצע רק ב-26%. גם באורגון חל גידול משמעותי בהוצאות הממוצעות על שכירת דירה, במיוחד בשנתיים האחרונות.

כתוצאה מכך נשמעים קולות הקוראים להטלת מגבלות על דמי השכירות ברמה המקומית או ברמת המדינה, ומדינות וערים שונות כבר החליטו לנקוט צעדים להגנת השוכרים. אורגון הפכה השנה למדינה הראשונה שהטילה פיקוח על דמי שכירות, והגבילה את העלייה בהם ל-7% בכל שנה בתוספת אינפלציה. ביוני 2019 חוקקה מדינת ניו יורק תקנות מקיפות, אשר חיזקו את ההגנה על דיירים בדירות בדמי שכירות מפוקחים בעיר ניו יורק והרחיבו הגנות מסוימות לכלל השוכרים במדינה. ובאוקטובר 2019, הטילה מדינת קליפורניה מגבלה של 5% בתוספת אינפלציה על העלאות דמי שכירות, אולם מגבלה זו אינה חלה על בתים חד-משפחתיים ודירות קונדו.

בהתחשב בתמיכה הגוברת במגבלות מסוג זה במדינות רבות, אנו מעריכים שבעתיד עשויה חקיקה זו להגביל את עליית דמי השכירות ואת צמיחתן של חברות מדורגות.

שיעור הבעלות על בתים בארה"ב

המחסור בדירות יימשך

המחסור בדירות למכירה במחירים נגישים בארה"ב צפוי להימשך, ולהניע את המשך הצמיחה בשוק השכירות בשנים הקרובות. אף שיזמים מהמגזר הפרטי והציבורי מצמצמים בהדרגה את המחסור בדירות, איננו סבורים שהוא יהיה קצר מועד. אם לא תחול האטה כלכלית משמעותית (אנו מעריכים כי הסיכוי למיתון ב-12 החודשים הקרובים הוא 30%‑35%), סביבת השוק תמשיך לתמוך בדמי השכירות הגבוהים.

חברות בשוק הדיור להשכרה בארה"ב

אנו סבורים כי למרות האטה מסוימת בצמיחה, ביצועיהן של חברות העוסקות בדיור להשכרה בארה"ב יהיו פחות פגיעות להאטה כלכלית בהשוואה לסוגי נכסים אחרים, וזאת בזכות הביקוש היציב ושיעורי התפוסה הגבוהים. אנו מעריכים כי קרנות ה-REIT הפועלות בשוק הדיור להשכרה ייהנו ב-2019 מצמיחה של מעל 3% ב‑NOI (net operating income) מנכסים זהים ושל 2%‑3% ב-2020. גם המינוף של חברות אלה נמוך יחסית, והן הצליחו להאריך את מח"מ החוב שלהן כחלק ממדיניות פיננסית שמרנית הצפויה לתמוך בדירוגים הנוכחיים.

מבין החברות שמדרגת S&P מעלות, אנו מעריכים שאלו הפועלות בעיר ניו יורק ימשיכו ליהנות מתזרימי מזומנים יציבים, בעיקר לאור שיעורי תפוסה גבוהים לאורך זמן. יש לציין שבשנים האחרונות חלה האצה בקצב הפיתוח של יחידות דיור חדשות, אשר עשויות בטווח הקרוב להפעיל לחץ מסוים על דמי השכירות, כך שקצב העלייה שלהם עשוי להתמתן.

השינויים שאושרו בחוקי השכירות במדינת ניו יורק ובעיר ניו יורק ביוני 2019 ישפיעו על כמיליון דירות בפיקוח (rent stabilized) הקיימות בעיר, וישפיעו במידה שונה על מספר חברות שאנו מדרגים, בהתאם להיקף ומאפייני פעילותן בתחום הדיור להשכרה בניו יורק. באשר לחברות מדורגות שמרכז פעילותן בעיר דאלאס, אנו סבורים שהן ימשיכו ליהנות מתזרימי מזומנים ושיעורי תפוסה יציבים על אף הגידול בהיצע יחידות הדיור בעיר, בזכות הביקוש שממשיך לעלות בזכות צמיחה חזקה בשוק העבודה.

אייל עברון הוא מנהל תחום נדל"ן בצפון אמריקה ב-S&P מעלות. עופר עמיר הוא מנהל צוות הנדל"ן S&P EMEA וצוות דירוגי החברות בישראל ב-S&P. אין לראות באמור המלצה או תחליף לשיקול-דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.