למרות הריבית האפסית והתשואות הנמוכות בשוק האג"ח הממשלתי, נרשמה בחודש שעבר ירידה חדה בהיקף גיוסי החוב בשוק הקונצרני. זאת, על רקע היעדרן המוחלט של הנפקות חוב על ידי בנקים וחברות ביטוח ומיעוט הנפקות נדל"ן.

מסיכום שערכו כלכלני חברת מידרוג עולה כי לאחר ההתעוררות בשוק הקונצרני בספטמבר-אוקטובר, עם גיוסים של כ-15 מיליארד שקל בסה"כ, בחודש נובמבר הסתכם היקף הגיוסים בשוק האג"ח הקונצרניות בכ-1.8 מיליארד שקל בלבד (על ידי 12 חברות, לא כולל הנפקת הראל שהושלמה אתמול בהיקף של כ-800 מיליון שקל). זאת, בהשוואה לכ-5.9 מיליארד שקל גיוסים בחודש נובמבר אשתקד.

לראשונה מאז חודש פברואר, הסקטור הבנקאי-ביטוחי לא השתתף כלל בהנפקות חודש נובמבר, לאחר שבאוקטובר הסתכם היקף הנפקות הסקטור בכ-4.1 מיליארד שקל. מתחילת השנה, מציינים במידרוג, גייס הסקטור כ-23 מיליארד שקל בהנפקות אג"ח, כמעט כפול לעומת התקופה המקבילה ב-2018.

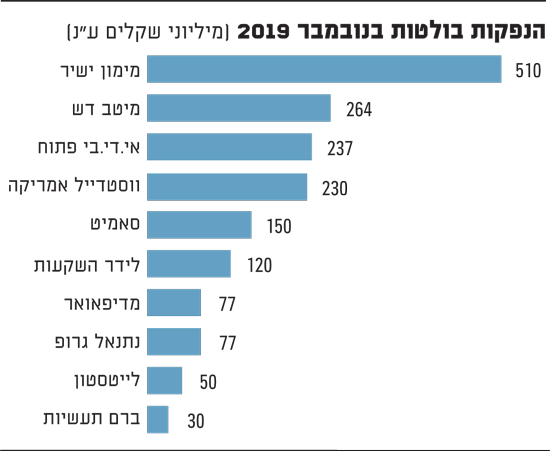

הנפקות בולטות בנובמבר 2019 (מיליוני שקלים ענ)

"להערכתנו", מציינים במידרוג, "הגידול בהנפקות המגזר הפיננסי נרשם בשל רמת הריביות הנוחה בהתחשב במח"מ ההתחייבות, המשך הגידול בהיקף האשראי הבנקאי ובמשכנתאות, כניסה לגיוסים של חברות כרטיסי האשראי וכן הרחבת גיוסי ה-COCO (אג"ח סחיר עם רמת סיכון גבוהה יותר, שבשעת משבר עלול להפוך למניות ואולי גם להימחק) בסביבת הריבית הנוכחית".

על רקע היעדר בנקים וחברות ביטוח, שלהם יש בדרך כלל דירוגים גבוהים, רק כ-22% מהסכום שגויס בנובמבר היה בדירוג גבוה יחסית של Aa3 ומעלה, לעומת כ-73% בחודש אוקטובר וכ-72% בחודש נובמבר אשתקד.

במידרוג מציינים את השפעת העונתיות של מועדי החגים בספטמבר ואוקטובר לצד פרסום הדוחות הכספיים בחודש נובמבר, כגורמים לתנודתיות בהיקף גיוסי החוב. עם זאת, בסיכום שלושת החודשים ספטמבר-נובמבר, היקף ההנפקות בשוק האג"ח הקונצרניות עומד על כ-17 מיליארד שקל, עלייה של 21% לעומת החודשים המקבילים אשתקד. מתחילת השנה גייסו החברות הציבוריות סך כולל של כ-56 מיליארד שקל, בדומה לסכום שגויס בתקופה המקבילה אשתקד.

לדברי אבי שטרנשוס, שנכנס לאחרונה לתפקיד מנכ"ל מידרוג, "שנת 2019 מסתמנת בגיוון המנפיקים מבחינת איכות האשראי ברקע הנזילות הגבוהה בשווקים והתשואות הנמוכות. מגמות אלו צפויות ללוות אותנו גם בשנת 2020. השינוי במגמת הריבית בעולם ובציפיות תוואי הריבית בישראל יוצרת תחרות הולכת וגוברת בין נותני האשראי במגזר העסקי".

כאמור,גם סקטור הנדל"ן כמעט ונעדר משוק ההנפקות הקונצרניות בחודש שעבר, אולם מאמצע השנה נרשם גידול יציב כמעט בכל אחד מהחודשים מלבד נובמבר. בנובמבר נרשמו גיוסים של כ-580 מיליון שקל בנדל"ן, לעומת גיוס ממוצע חודשי של 1.8 מיליארד שקל מתחילת השנה. בסה"כ נמשכת מגמת הירידה בסך ההנפקות בסקטור, כאשר בינואר-נובמבר גויסו כ-20 מיליארד שקל, ירידה של כ-10% לעומת התקופה המקבילה בשנת 2018, וירידה של כ-30% בהשוואה לתקופה המקבילה בשנת 2017.

מנגד, הסקטור העסקי שאינו נדל"ן בלט בנובמבר, בעיקר בגיוס אג"ח ברצף המוסדי. ההנפקות בסקטור העסקי שאינו נדל"ן הסתכמו בכ-910 מיליון שקל, כאשר ההנפקה הבולטת בסקטור זה בוצעה על ידי מימון ישיר, בהיקף של כ-510 מיליון שקל (ברצף המוסדי).

בנוגע לאיכות האשראי מציינים במידרוג כי חלקו של החוב המדורג Aa3 ומעלה ירד משמעותית ביחס לחודשים קודמים ונאמד על כ-22% מסך הגיוסים בחודש נובמבר, לעומת שיעור של 47% מאז תחילת השנה (ללא חברות פיננסיים). הנפקות לא מדורגות בולטות בחודש שעבר היו הנפקת אי.די.בי בהיקף של כ-240 מיליון שקל ונתנאל גרופ בהיקף של כ-77 מיליון שקל. "שיעור ההנפקות אשר אינן מדורגות גבוה באופן ניכר ביחס לממוצע השנתי, אך זה נבע בעיקר בשל מספר ההנפקות המצומצם בחודש זה", אומרים במידרוג.

חברות נדל"ן ניצלו את העליות החדות במניותיהן

בניגוד ליובש היחסי בשוק הנפקות האג"ח נרשמה התעוררות בשוק הנפקות האקוויטי בנובמבר. לצד הנפקת המניות הראשונית של יוחננוף בהיקף של כ-500 מיליון שקל, בוצעו הנפקות משניות על ידי חברות נדל"ן שניצלו, בין השאר, את העליות החדות במניותיהן ואת התיאבון של המשקיעים המוסדיים לתשואות גבוהות יחסית (הנפקות כאלה מתבצעות בדרך כלל בהנחה משמעותית על מחיר המניה בשוק).

כך, חברת פרשקובסקי, שמנייתה רשמה התקדמות מרשימה של 165% מתחילת השנה, גייסה בשבוע שעבר כ-107 מיליון שקל בהקצאת מניות לשורה ארוכה של משקיעים מוסדיים במחיר של 53.5 שקל למניה, הנחה של כ-14% על המחיר בבורסה בעת ההנפקה.

קרן הריט מגוריט גייסה לפני כשבועיים כ-410 מיליון שקל בהנפקה פרטית של מניות למשקיעים מוסדיים. ההנפקה בוצעה לפי מחיר של 75 אגורות למניה, הנחה של כ-12% על מחיר המניה ביום הגיוס. מאז הצטרפה מגוריט לבורסה לפני כשלוש שנים, רשמה המניה ירידה של 23%.

גיוס אקוויטי נוסף, בהיקף של כ-90 מיליון שקל, בוצע על ידי קרן הריט מניבים שהקצתה לפני שבוע וחצי לחמישה גופים מוסדיים מניות בהנחה של כ-5% על המחיר בבורסה. מניית הקרן רשמה עלייה של 62% מתחילת השנה ומאז החלה להיסחר בבורסה באפריל 2017 עלתה ב-37%.

הנפקת אקוויטי נוספת בוצעה בשבוע שעבר על ידי חברת הנדל"ן המניב אדגר, הנשלטת על ידי צור שמיר. אדגר גייסה כ-106 מיליון שקל (לצד הצעת מכר של צור שמיר בהיקף של כ-53 מיליון שקל), בהנחה של כ-3% על מחיר המניה ביום הגיוס.

הנפקת המניות של סלקום: גיוס מיידי של 280 מיליון שקל

חברת התקשורת סלקום ממשיכה לקדם את התוכנית לשיפור מצבה הפיננסי, ואתמול דיווחה לבורסה על הכנותיה לקראת גיוס של עד 400 מיליון שקל. הגיוס יכלול הנפקת מניות בהיקף של כ-280 מיליון שקל, וכן שתי סדרות של אופציות לרכישת מניות רגילות של החברה, בהיקף כולל של 120 מיליון שקל.

בעלת השליטה בסלקום, דסק"ש המחזיקה כיום בכ-47% מהון המניות של סלקום, כבר עדכנה כי תיקח חלק בגיוס ותרכוש ניירות ערך בכמות שתאפשר לה לשמר את ההחזקה הנוכחית שלה. מועד ביצוע ההנפקה ותנאי הגיוס טרם נקבעו, וההנפקה כפופה לקבלת אישורים שונים. במחיר הנוכחי של מניית סלקום, גיוס של 280 מיליון שקל פירושו הנפקה של כ-30 מיליון מניות חדשות, שיהוו כ-20% מההון לאחר ההנפקה (טרם מימוש האופציות). שווי השוק של סלקום הוא 1.1 מיליארד שקל.

לסלקום, המנוהלת על ידי ניר שטרן, יש כיום חוב בהיקף כולל של כ-3.5 מיליארד שקל. על רקע התחרות בשוק התקשורת המקומי, התוצאות הפיננסיות של סלקום נשחקו בשנים האחרונות. לאחרונה הודיעה סלקום על תוכנית הבראה מקיפה, הכוללת שלושה יעדים שסלקום מתכננת להשיג עד סוף השנה הבאה: חזרה לרווחיות בנטרול אירועים חד פעמיים, הפחתת יחס החוב נטו ל-EBITDA (רווח לפני, מסים, פחת והפחתות), בנטרול השפעת תקן IFRS 16 ואירועים חד פעמיים, אל מתחת ל-3, והכנה של החברה להתמודדות טובה יותר עם תנאי השוק, התחרות, והשקעות עתידיות. התוכנית כוללת קיצוץ שנתי של 150 מיליון שקל מרמת ההוצאות הנוכחית, לרבות באמצעות הפחתות משמעותיות של הוצאות ותשלומים לספקים וצמצום בכוח האדם.

שירי חביב ולדהורן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.