אדוארדו אלשטיין, לפני קצת יותר משבע שנים התחלת את הרפתקת אי.די.בי שלך, ומאז הזרמת מעל 3 מיליארד שקל, התמודדת עם בעיות רגולטוריות כמו ריכוזיות, והתקוטטת עם בעלי האג"ח שהעלו שאלות נוקבות לגבי פירעון החוב של החברה. אתה מתחרט?

"התקופה הטובה ביותר של חיי החלה כאשר השקעתי בישראל. במהלך השנים השקעתי בארגנטינה, ברזיל, ונצואלה, צ'ילה, פרו, רוסיה, אוקראינה, אוסטרליה ואמריקה, אבל ההשקעה בישראל היא עבורי חלום ישן ומשהו מיוחד. אני בא לכאן כל חודש, ילדיי הגיעו לכאן לתקופת-מה והפכו למעורבים יותר בחברה הישראלית, אני מאוד אוהב את זה".

אתה מתאר דברים שטובים ללב ולנפש. אבל האם מנקודת מבט עסקית זו הייתה השקעה חכמה?

"אני חושב שאת התשואה שלי על ההשקעה הזאת אחשב כשיהיו לי נינים. יש לנו נכסים נהדרים, וכל הזמן שואלים 'אולי אתה מתחרט?'. אני אומר 'לא. תודה לאל שעשיתי את זה'. אם אמדוד את גובה ההשקעה שלי בערכי השוק, הערך יהיה נמוך יותר מההשקעה. אבל אני יודע שהדברים שקניתי הם כמו יצירת אמנות שמשאירים לדורות הבאים. כאשר אתה מסתכל עליה, אתה לא שואל מה ערך השוק שלה כל יום.

"אם את רוצה לעשות לי את החשבון של 'כמה הפסדתי עד היום?', את לא צריכה לשאול אותי - תסתכלי במאזנים שלנו. כל דבר שאנחנו מפסידים - אנחנו מצהירים עליו. אבל אני לא מאמין שמה שקנינו הוא טעות. אני עדיין מאמין שישראל היא מקום נהדר להשקיע בו. החברות - נכסים ובניין, גב ים, שופרסל, סלקום, אלרון - טובות, והן משתפרות תחת הניהול שלנו, ומי שיידע מה התשואה על ההשקעה הזאת לא יהיה אני אלא הנכדים שלי".

מימין: מוטי בן משה, נוחי דנקנר ושולם לפידות / צילומים: תמר מצפי, יונתן בלום

"אנשים שקיבלו 20 מיליארד שקל רוצים עוד ועוד"

איש לא יטיל ספק במחויבותו האין-סופית, ויש האומרים הלא מוסברת ברמה העסקית, של אלשטיין לאי.די.בי. תקציר מהיר: הרומן החל ב-2013, כאשר נוחי דנקנר, אז בעל השליטה בקונצרן, ניסה להציל את העסק הממונף להחריד ונושא ההפסדים ויצר קשר עם אלשטיין. זה הזרים 100 מיליון שקל, אבל מכאן השותפות עם דנקנר נעכרה, ואלשטיין חבר למוטי בן משה לרכישת הקונצרן מבית המשפט במסגרת הסדר חוב. הרוכשים לקחו על עצמם חובות עצומים, בגובה 33 מיליארד שקל, ביניהם גם לבעלי סדרות האג"ח.

ב-2015 נפרד אלשטיין גם מבן משה ורכש את חלקו, בשל חילוקי דעות על ניהול החברה שעיקרם היו שבן משה, בשונה מאלשטיין, לא רצה להזרים אליה כספים נוספים.

אלא שאי.די.בי עדיין תובעת מאלשטיין מסירות ומחויבות. באוגוסט השנה, בשל דוחות הרבעון השני שכמעט הובילו להערת עסק חי, ובעקבות הבעת חשש של בעלי החוב הגדולים של החברה, מחזיקי אג"ח מסדרה ט' (1.2 מיליארד שקל חוב), התחייב אלשטיין להזרים עוד 210 מיליון שקל לאי.די.בי, בתשלומים של 70 מיליון כל שנה מ-2019 עד 2021.

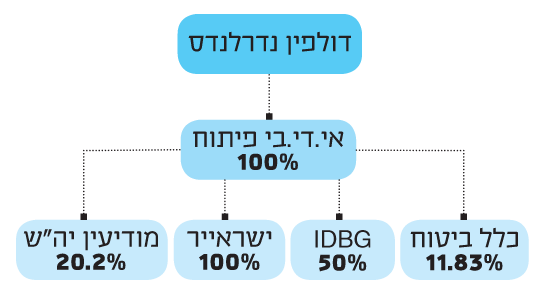

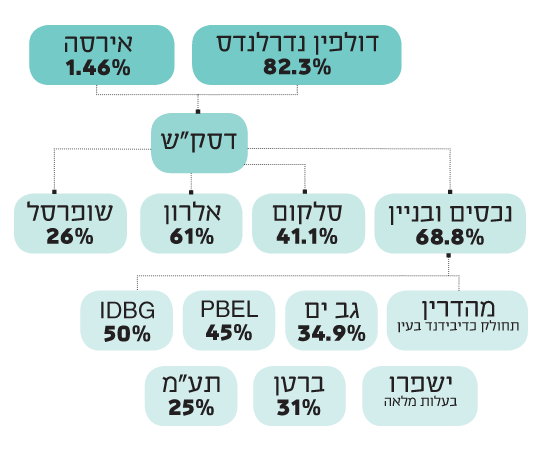

את הכסף הזה, כמו את הסכומים הקודמים, משלמת אירסה. אירסה היא האימפרייה של אלשטיין, מקור הכסף שמאפשר לו את הגשמת חלומו להשקעה המשמעותית בישראל. מדובר בחברה הגדולה ביותר למרכזים מסחריים בארגנטינה, המחזיקה גם בנייני משרדים ומלונות, וכן נדל"ן בארצות הברית כמו מגדל הליפסטיק. היא נסחרת בבורסת ניו יורק ובבורסת ארגנטינה, ובעל השליטה בה הוא אלשטיין - דרך חברה ציבורית אחרת בשליטתו, קרסוד, שהיום עיסוקה הוא חוות חקלאיות בארגנטינה, פרגוואי, בוליביה וברזיל. אירסה היא הבעלים (בדרך עקיפה, אולם בבעלות מלאה) של חברת דולפין הולנד, השולטת הן באי.די.בי (100%) והן בדסק"ש (83%).

אלא שאירסה של ימי רכישת אי.די.בי איננה אירסה של היום. גם "בזכות" ההשקעה באי.די.בי שבינתיים לא מניבה רווחים - בלשון המעטה - אבל גם בשל הארגנטיניות שלה. המשבר הכלכלי החריף בארגנטינה, חילופי השלטון בבחירות שהתקיימו באוקטובר, ממאוריסיו מקרי שנחשב "ימני" ו"ליברל" לאלברטו פרננדס נציג הפרוניסטים, הנחשבים שמאל פופוליסטי שמצדד בכלכלה סגורה יותר ופחות ידידותי לעסקים - גררו את אמון המשקיעים בחברות ארגנטיניות כלפי מטה, ואירסה לדוגמה איבדה כ-60% משוויה, אגרות החוב שלה נסחרות בתשואה גבוהה יחסית, מעל 10%, וצפה ועולה השאלה אם תוכל ותרצה להמשיך לתמוך באי.די.בי.

בינתיים, יש דברים קצת יותר דחופים מאשר תקופת הנינים. לאי.די.בי יש עדיין חוב של כמעט 3 מיליארד שקל לבעלי האג"ח שלה, שחלק גדול ממנו צריך להתקבל עוד כשנתיים (2022) והם מודאגים האם יהיה לך איך לשלם להם.

"כבר הקטנו את המינוף של אי.די.בי, שעמד על 33 מיליארד שקל, לפחות מחצי, והוא יהיה נמוך אף יותר לאחר ההיפרדות מהשליטה בשופרסל ובגב ים. שילמנו כל חוב של החברה בתאריך המדויק ובאותו זמן המשכנו לשלם את משכורותיהם של 25 אלף איש ואת ההתחייבויות לבנקים. ועשינו את זה בזמנים טובים ובזמנים רעים.

"אני לא רואה שום בעיה עבורנו להמשיך לקיים את המחויבויות שלנו. אנשים לא שואלים אותי איך שילמתי 20 מיליארד שקל בשבע השנים האחרונות. הם רק ממשיכים לשאול אותי איך אמשיך לשלם".

הדאגה של מחזיקי האג"ח נובעת מכך שעד כה שילמת בעזרת תמיכתה של אירסה, והם שואלים אם תוכל להמשיך לעשות את זה.

"בשבע השנים האחרונות מכרנו רק חברה אחת, מכתשים אגן (אדמה), ואת שאר החברות אנחנו מגדלים (ליתר דיוק, אלשטיין כן מכר חצי מההחזקה בשופרסל, ונאלץ למכור את מרבית ההחזקה בכלל ביטוח, ש' ל'). הסיבה ששמרנו עליהן היא שחשבנו שיש להן ערך מצוין, אבל אנחנו לא בסיטואציה שאיננו יכולים למכור נכסים. וכמו שהכנסנו לאי.די.בי 3 מיליארד שקל, התחייבנו לעוד 210 מיליון שקל, כי הם (נאמני סדרה ט') באו ואמרו לנו שיש דאגה".

הם לא דאגו סתם. החברה עמדה בפני הערת עסק חי.

"אלה אנשים שקיבלו 20 מיליארד שקל והם רוצים עוד ועוד. כאשר הגענו לאי.די.בי, החברה הייתה בסטרס מוחלט. האג"חים קרסו, החברה הייתה בפשיטת רגל. אחרי שהם הלכו לבית המשפט והאג"ח ירד ל-30% מערכו, הם באו לארגנטינה לקרוא לי, אמרו 'אנחנו צריכים אותך'. מאז הם כבר גבו יותר ממה שהיה שווי השוק ועכשיו הם אומרים שהם מודאגים. הם לא מודאגים. הם רוצים עוד. שילמנו את האג"חים שלנו (הכוונה גם לאג"חים של אירסה, ש' ל') במשך שלושה עשורים, לא רק בישראל אלא בארגנטינה ובברזיל. אנחנו חברה בינלאומית ומעולם לא היה לנו חוב שלא שולם".

תוכלו להמשיך להסתמך על אירסה כדי להמשיך לעמוד בהתחייבויות של אי.די.בי בעתיד?

"מבחינתי, אי.די.בי אינה צריכה עוד מימון כדי לעמוד בהתחייבויותיה".

ואם כן?

"אני לא צריך לענות לך על זה. כי אם יש לך נכסים במיליארדי שקלים, זו שאלה שהיא מלכודת. זה לא פייר. ברגע שתכתבי שאני יכול ומוכן להביא עוד כסף, זה הופך להצהרה פומבית שתחייב אותי. כל פעם שפתחתי את הפה ואמרתי שאולי אביא עוד כסף, או שאני יכול להביא כסף - הייתי צריך להביא אותו. זה מה שקרה בתקופה שבה התמודדתי על אי.די.בי כשהייתה תחת פשיטת רגל בבית המשפט. אז אני זהיר עכשיו, למדתי. אני לא מודיע מה אני מוכן לשלם".

נשמע שאתה חושב שיש פה מנטליות של לקחת מה שיותר.

"זה מאוד יהודי. כאן בישראל כל אחד רוצה קצת יותר. זו תרבות של 'תן לי, תן לי, תן לי'. והם יודעים איך לעשות את זה בעזרת העיתונות והעיתונאים".

הפירמידה של אלשטיין

הפירמידה של אלשטיין

"כששולם לפידות וגיל קוטלר עזבו, הייתי בפאניקה"

לאלשטיין יחסים מרירים ביותר עם העיתונות הישראלית. "אני לא צריך להיות כל יום בעמוד הראשון של כל עיתון כלכלי", הוא אומר, "אבל משום מה אני מככב שם". ובאמת, אלשטיין מייצר עניין אין-סופי וכותרות לבקרים, הן בשל חיכוכים רגולטוריים - החל מהעובדה שלא הצליח לגרום לממונים על שוק ההון והביטוח לאשר לו לשלוט בכלל ביטוח, דרך הפרשנויות השונות לדרך של הקונצרן להתמודד עם דרישות חוק הריכוזיות, ועד עניינים פרסונליים של חילופי מנהלים.

ביוני השנה התחוללה דרמה פרסונלית באי.די.בי: שולם לפידות, בן טיפוחיו של אלשטיין שאותו הביא מארגנטינה ומינה למנכ"ל אי.די.בי ודסק"ש, הודיע כי הוא עוזב את התפקיד. ההודעה נפלה כרעם ביום בהיר, והיו שייחסו זאת לעובדה שאלשטיין מעורב הרבה יותר ואף שכר לו ולמשפחתו דירה ברוטשילד כדי להשגיח יותר מקרוב על העסקים. כשבוע לאחר מכן, הודיע סמנכ"ל הכספים של אי.די.בי ודסק"ש, גיל קוטלר, כי הוא עוזב לקבוצת דלק.

מה קרה בינך לבין שולם לפידות?

"הוא עבד איתנו תקופה של שבע שנים ולמד הרבה מאוד, ואז הוא אמר לי שהוא רוצה לנסות לעבוד בצורה עצמאית, להתחיל בכוחות עצמו. חשבתי שזה טוב עבורו. הוא מאוד מקצועי, איש חכם ואדם טוב".

טוענים ששולם לא אהב את העובדה שהפכת יותר מעורב, שעברת לכאן, וצעדיו כמנהל הוצרו.

"את הטענה הזאת לא שמעתי ממנו מעולם. השקעתי כסף ובכל עסק שאני משקיע בו אני מעורב. אני לא משקיע פסיבי. באתי במהלך שבע השנים הללו כל חודש לישראל, ולפעמים, בהתאם לעומק המשבר, נאלצתי להישאר כל החודש. אשתי הייתה מתקשרת, 'מתי אתה חוזר?'. בשנה שעברה שכנעתי את אשתי ובתי שיבואו לכאן לחצי שנה ושכרתי דירה ברוטשילד. אבל אני לא חושב שזה מה שהשפיע על שולם".

מה לגבי העזיבה של קוטלר?

"מה שגרם לרעידת האדמה היה שבדיוק באותו זמן תשובה הציע לקוטלר לעבור לארצות הברית, וקוטלר כבר דיבר איתי מזה זמן שהוא רוצה לעבור לאמריקה לשנתיים-שלוש. אבל לנו יש שם מטה קטן מאוד. בכל זאת, כיוון שאני מחבב אותו מאוד, אמרתי לו, 'אולי בשנה הבאה', כי השנה אנחנו צריכים לטפל בריכוזיות. אז כשהוא קיבל את ההצעה מתשובה, שאפשרה לו לעבור לארצות הברית, הוא לקח אותה".

שתי עזיבות של אנשי מפתח בבת אחת. לא קל.

"באותו זמן הייתי בפאניקה. כששני אנשי מפתח עוזבים בבת אחת בחברה ציבורית, השוק קורא את זה באופן שלילי, ולא משנה מה הנסיבות.

"לקח לי כמה חודשים לעשות תחקיר עמוק מי המועמדים (לתפקיד המנכ"ל). הייתי מופתע מאוד לראות את איכות האנשים שרצו את התפקיד. אני לא יכול לומר לך שמות מטעמי סודיות, אבל ראיינתי את עשרת המועמדים המובילים מבין 30 שהיו, והם היו מאוד מרשימים. בחרתי בערן סער שיש לו היכולת להיות בחברת החזקות ויש לו רקע פיננסי (סער כיהן קודם לכן כמנכ"ל ישראמקו, ש' ל') והוא היה הצעיר ביותר מבין האנשים שבאו בחשבון. אני מעדיף אנשים שמחפשים אתגר מאשר אנשים עם רקע. היו לי שלוש פגישות עם ערן, והרגשתי שעבורו זה אתגר לקחת על עצמו את החברה דווקא עכשיו, כי בעיתוי שבו דיברנו על כך, החברה הזאת הוצגה בעיתונות כאילו היא אסון מוחלט".

"בכלל ביטוח אני לא יכול לשתות אפילו כוס קפה"

אלשטיין ואי.די.בי מככבים הרבה בעיתונות גם בגלל טענות שהוא מנסה לעקוף את הרגולציה - בכל הקשור לשיטוח הפירמידה, כלל ביטוח ומינוי דירקטורים. לא פעם ולא פעמיים עסקאות שרצה לממש נדחו על-ידי הרגולטור הרלוונטי. אבל הוא לא אומר נואש.

לא נראה לי שאתה "מת" על הרגולציה כאן.

"אנחנו חברה בינלאומית והכלל שלנו הוא קודם כל לעמוד בדרישות החוק בכל מדינה - למרות שאלה אולי לא החוקים שהייתי בוחר. האם אני שמח שסלקום קיבלה תשובה שלילית כאשר רצתה לקנות את גולן טלקום? לא. האם אני שמח שלא קיבלתי את האישור לעשות את העסקה עם בזק? (בשנה שעברה ניסתה אי.די.בי להצטרף למתחרים על בזק, תוך נכונות לשנות את החזקתה בסלקום ככל שיידרש, ש' ל') לא. האם אני שמח שלא קיבלנו אישור למזג את אל על עם ישראייר? לא. האם אני שמח שמצאנו שלוש חברות סיניות שהיו מעוניינות לקנות את כלל ביטוח, במחיר טוב, ועל כולן אמרו לנו לא? ברור שלא. אבל אני לא האדם שישפוט אם זה חוק טוב או לא".

דעותיך ידועות, וידוע שניסית זמן ארוך לשנות את רוע הגזרה שקבעה שאינך יכול להיות בעלי כלל ביטוח, ובחודשים הקרובים תצטרך להקטין את החזקתך בה ל־5% בלבד.

"אני חושב שישראלים יודעים טוב יותר ממני למה אושרתי (כבעלי כלל ביטוח) כשבאתי לכאן עם נוחי, אבל לא לאחר מכן. אבל אני לא טוען את זה. אני לא חושב שיש 100 איש שהיו מוכנים לבוא ולהשקיע בישראל. זו כלכלה עם רגולציה מאוד מורכבת. אבל מצד שני, כלל ביטוח קיבלה שותפים כמו משפחת ארקין, יקיר גבאי, אלפרד אקירוב ואייל לפידות (כולם רכשו בתקופה האחרונה מניות של החברה, ש' ל') - זה מראה לי את חוזקה של החברה".

דווקא התוצאות שלה ברבעון האחרון לא מזהירות. אבל הביצועים של כלל ביטוח בכלל לא קשורים ליכולות הקבוצה כי יש נאמן למניותיה (משה טרי) ואתה לא יכול להתערב.

"אני לא יכול לשתות שם אפילו כוס קפה. אין שום מקום אחר בעולם שבו יש לך 55% מהמניות ולא מזמינים אותך לישיבת דירקטוריון ואפילו לא לארוחת צהריים".

לעומת זאת, יש שיאמרו שאתה מעורב יותר מדי בנכסים ובניין (בבעלות דסק"ש). מאז שסגי איתן עזבה, אתה מכהן שם כמנכ"ל. כלומר אתה, בעל הבית, מנהל חברה־נכדה. אגב, למה היא עזבה? אומרים שלא הסתדרתם.

"כשאדם עובד יותר מדי זמן, זה לא טוב. לא קרה בינינו כלום. היא רצתה לפרוש".

ולמה לא למצוא מנכ"ל אחר?

"נכסים ובניין היא בעיניי חברת החזקות בנדל"ן. התפעול מאוד פשוט - לחפש מנכ"ל עבור אי.די.בי ודסק"ש היה אתגר גדול, ולא רציתי להשקיע עוד מאמצים בחיפוש מנהלים. אני אשאר שם עד שאמצא מי הכי טוב להמשיך את המורשת של החברה".

אבל הפוטנציאל לניגוד עניינים גדול מאוד. הנה עכשיו אי.די.בי, במסגרת הצעדים להגברת הנזילות, רוצה למכור לנכסים ובניין את ההחזקה שלה, 50%, בחברת הנדל"ן הפרטית IDBG הפועלת בלאס וגאס (ובכך היא תהפוך לבעלים מלא). זו עסקת בעלי עניין כשבנוסף לכך אתה בכובעך כיו"ר אי.די.בי בצד המוכר, ובכובעך כמנכ"ל נכסים ובניין בצד הקונה.

"בישראל אין לך ניגוד עניינים כי לכל אחד יש מה להגיד על כל דבר. לפני כל דבר שאתה עושה, אתה צריך ללכת דרך הקיבוץ ולקבל את הסכמת כולם. כביכול הקונפליקט אפשרי, אבל הוא לא אפשרי כי יש דירקטורים עצמאיים ויש רואי חשבון וכל דבר שקשור לבעלי עניין צריך לעבור באסיפת בעלי מניות. אין שמירה טובה יותר מזה. אגב, את תהיי מופתעת למשמע השמות הטובים ביותר בעיר שכולם באו ורצו לקנות אחוזים בנכסים ובניין".

נשמע כמו הזדמנות לעוד קצת נזילות. שקלת את זה?

"אני נראה לך כמו מוכר?".

במסגרת השטחת הפירמידה, הייתם צריכים להיפרד מהשליטה בגב ים, מה שעשיתם כאשר ירדתם מתחת להחזקה של 35%. אבל רשות ניירות ערך והעומדת בראשה ענת גואטה בוחנות אם זה אכן היפרדות משליטה, לאור העובדה שאחיך אלחנדרו הוא היו"ר ואתה וסאול זאנג, גם הוא מאנשי אירסה, דירקטורים.

"אנחנו פועלים על-פי עצת עורכי הדין הטובים בישראל. אם עורכי הדין אומרים שזה מה שצריך לעשות, זה מה שנעשה. אני רואה את עצמי בתמונה עם הרגולטורית (בעיתונים, ש' ל'). מעולם לא פגשתי אותה ומעולם לא קיימתי איתה דיון".

"את יודעת כמה ישראלים היו שמחים להחזיק 26% בשופרסל?"

דווקא באחד מנכסיה הרווחיים ביותר, שופרסל, צמצמה דסק"ש את החזקתה עד 26%. היא לא נזקקה לכך בשל חוק הריכוזיות אלא בשביל התזרים, אבל הירידה מהשליטה בשופרסל תאפשר לשופרסל, אם תחפוץ בכך, להנפיק את החברה-הבת שופרסל נדל"ן. "את יודעת כמה ישראלים היו שמחים להחזיק 26% בשופרסל?", מגיב אלשטיין. "זו חברה שעושה עסקים נפלאים, עם המיקומים הטובים ביותר בכל עיר בישראל".

ובכל זאת, היו לאחרונה שמועות שרצית למכור גם את ה־26% שנותרו.

"אם אני מוכר או קונה, אני מודיע. אבל אם אנשים שואלים אותי מה אתה הולך לעשות - אני לא יודע.

"מניית שופרסל רשמה תשואה מרשימה לאורך השנים. לאחרונה שקלנו ביצוע של החלפת מניות שופרסל באג"ח של דסק"ש, אלא שהמחיר לא עמד בציפיותינו וירדנו מזה. אנחנו פועלים כל העת להשביח את החברות־הבנות לטובת יצירת ערך עבור המשקיעים. אנחנו אנשים של עשייה ופחות של דיבורים".

לעומת שופרסל, סלקום דווקא גרמה לדסק"ש הפסדים של כחצי מיליארד שקל.

"כל הסקטור רושם הפסדים, צריך שינוי. יש הרבה חברות, השוק קטן, והייתה ירידה של מעל 90% במחירים במהלך העשור האחרון. לפעמים סביבה תחרותית זה טוב, אבל לפעמים זה מונע השקעות בתשתית וסלקום המשיכה להשקיע בתשתיות ויש לה את התשתית הטובה ביותר.

"החברה עובדת עם הנהלה יוצאת מהכלל, אני לא יודע כמה חברות יכולות לעמוד בירידה חדה כל-כך של הכנסות ולהמשיך, ואילו הם הורידו את החוב בצורה משמעותית בחמש השנים האחרונות".

ואף על פי כן, פורסם שיש מתחים בינך ובין עמי אראל, יו"ר סלקום, סביב השאלה אם לגייס הון. הטענה היא שאתה חשבת שהעיתוי לא מתאים. בסופו של דבר הוחלט לעשות זאת.

"אלה שמועות. אנחנו עושים מה שנחוץ לחברה. אם רוצים לראות את הדור החמישי מתקדם, יהיה צורך בהשקעות נוספות. אני יודע שאנשים מאוד שמחים ששימוש יומי של 16 שעות בטלפון זול יותר מהפיצה שהם אוכלים. אבל עודף התחרותיות מזיק. לסלקום יש פוטנציאל עצום, והיא תהיה שחקן גדול בדור החמישי, אבל הרגולטור צריך לתת תמריצים לחברות להשקיע בתשתיות.

"ובקשר לעמי, הוא אמר שאנחנו צריכים אולי לגייס הון. לפני שנה גייסנו הון, ואנחנו עושים זאת גם עכשיו. זה חלק מחיי החברה".

אלשטיין פעל להזים את השמועות על מחלוקות בינו לבין אראל בעקבות עיתוי הגיוס, וביום שני השבוע שלח לחברי הדירקטוריון של סלקום מכתב שבו הוא מבקש להבהיר כי אראל ושאר הדירקטורים זוכים לתמיכה מלאה ממנו.

כדי לעמוד בחוק הריכוזיות, שקבע שדסק"ש אינה יכולה להמשיך להיות חברה־בת של אי.די.בי, עשית משהו שבעיני רבים נראה כמו טריק, למרות שקיבל את אישור רשות ניירות ערך: דולפין קנתה את דסק"ש מאי.די.בי, באמצעות הלוואה של אי.די.בי.

"זה בכלל לא היה טריק. הם לא רצו ששני הנכסים האלה יהיו יחד והיינו צריכים למלא את הדרישה. באנו עם עורכי דין ועם רואי חשבון, והם הבינו שראוי לאשר את זה. אני הייתי מעדיף שהכול יהיה ביחד, אבל אנחנו עובדים עם החוק ומפרקים את הפירמידה.

"קחי לדוגמה את התהליך של הפיכת הבנקים לחסרי בעל בית. אני אישית, מעדיף חברות עם בעל בית כי לפני שיקרסו או לא ישלמו את חובן, יש להן הרשת של בעל הבית ואת המוניטין שלו. אז יש הרבה הגנות. אבל אם לאף אחד לא יכול להיות יותר מ-5% מהבנק, בעל הבית הוא המנהל. וכאשר המנהל טועה, מי משלם? כל המדינה".

נוחי דנקנר היה בעל בית. זה לא מנע ממנו לקחת סיכונים גדולים ומינוף עצום, ולא מנע מאי.די.בי, לקרוס.

"היו הגנות. הוא הפסיד הרבה".

הייתם פעם שותפים, אחר כך מהצד השני של המתרס.

"בהתחלה השקעתי איתו. הוא חשב שהוא יוכל לפתור את הבעיות של אי.די.בי ב-100 מיליון שקל, ואז הוא נזקק לעוד 100. אמרתי שאין לי עוד 100 וביקשתי לשנות את תנאי העסקה. הוא אמר 'לא', ומעולם לא התקשר אליי שוב. והאמת היא שהסכום שהיה נחוץ לא היה 100 ולא 200 אלא הרבה מאוד מאות מיליונים".

אתה כועס עליו?

"הוא אחד האנשים המקסימים ביותר שפגשתי בימי חיי. הוא איש טוב שעשה טעויות, אני אשמח מאוד כשישתחרר מהכלא. אין לי שום דם רע איתו. נכון שהפסדתי את הכסף שנתתי לו, אבל אני לא חושב שהוא הטעה אותי, אלא שטעה בעצמו".

השאלה אם מאוחר יותר אתה לא טעית. הנכסים שלכם אכן נהדרים כמו שאמרת, אבל עדיין הם שווים הרבה פחות מהחוב. ברבעון האחרון היה לאי.די.בי גירעון בהון העצמי של 409 מיליון שקל, ושווי נכסי שלילי של 300 מיליון שקל.

"ההשוואה הזאת היא תרגיל אריתמטי שכולם עושים, כאילו הם ממש דואגים לי. ואני שומע אותם ואומר, 'מה הם כל-כך מודאגים?'".

אתה לא מודאג?

"אני נולדתי במשבר. בואי אספר לך על 40 שנות עבודתי. התחלתי לעבוד עם אפס מזומן בחברה. בחברה המשפחתית היה חוב של יותר מ-25 מיליון דולר. מחירי הנדל"ן ירדו ב-90% מפני שהייתה אז מלחמת פוקלנד, והבנק שלח לנו מכתב שאנחנו לא עומדים בתשלומים, שאנחנו בדיפולט. דיפולט אמיתי, לא כמו כאן שבעלי האג"ח דואגים 'איך תשלם לי עוד שנתיים'.

"באותו זמן התיידדתי עם השליח של הרבי (מלובביץ') בבואנוס איירס. הוא שאל אותי, 'אדוארדו, איך אתה?'. עניתי, 'אני קצת מודאג. יש לי חוב גדול, אין לי תזרים מזומנים, הבנק שולח לי מכתבים'. הוא אמר, 'אל תהיה מודאג, אלא תפתור קצת בכל יום'. ומאז עברתי את המשבר של 1982, של 1989, של 1995, של 1997, את זה של 2001, של 2008, של 2012, של 2015, ועכשיו את הנוכחי. אז גם כאן, אני לא מודאג אלא דואג לעשות את הדברים הנכונים".

אבל האם יש לך תוכנית סדורה מהם הדברים הנכונים לעשות, למשל לקראת 2022 שאז יש פירעון חוב גדול.

"יש לנו תוכנית א', תוכנית ב'. יש לנו תסריטים לכל משבר אפשרי".

ואתה רוצה לחלוק את זה או שזה סודי?

"הכול סודי (צוחק). ישראלים רוצים לדעת את התוכניות שלך מראש ולעשות שורטים ולקנות ולמכור.

"נכון שחשבנו שנפתור את זה עם 100 מיליון השקל הראשונים, והגענו ל-3 מיליארד שקל. אבל בשבע השנים האחרונות השגנו דברים רבים: קנינו חברה שהיא פירמידה של כמה שכבות, והשטחנו אותה. הפכנו את אי.די.בי לחברה פרטית בכך שקנינו את כל בעלי המניות, ורכשנו 83% מהבעלות על דסק"ש. זה בנוסף להקטנת המינוף.

"סיפקנו את הנזילות הנחוצה כדי לשטח ולסדר את הקבוצה, והחברות הפכו לחזקות יותר במשך השנים. ההשפעה הגדולה ביותר שלנו ניכרת בתחום החברות הקשורות לנדל"ן. גם בחברות האחרות ראינו שיפור. לשופרסל היו שנים מאוד טובות מאז שהגענו - אז המניה עמדה על 8 שקל ועכשיו היא בסביבות 24 שקל. המחויבות שלנו לחברה הייתה יציבה במשך שבע שנים ויש לנו הכוח להמשיך עם זה. וזאת שאלה ששוב ושוב צצה ואני ממשיך לענות עליה".

אירסה ומשברי הכלכלה הארנטינית:

אדוארדו אלשטיין / צילום: כפיר זיו

"אנחנו נראים משותקים, אבל אנחנו מגבירים את כוחנו"

מאז שנכנס אלשטיין לאי.די.בי באמצעות הכסף של אירסה, ערכה ירד ב-60%, יחס החוב-אקוויטי שלה די גבוה (2.7) ותשואות האג"ח שלה מסמנות סיכון לא מבוטל: מעל 10%. זה מעורר חשש שאם תידרש אירסה להזרמות נוספות, לא תוכל או לא תהיה מוכנה לבצע אותן, ובעלי המניות שלה - כחברה הנסחרת הן בניו יורק והן בארגנטינה - עשויים להתנגד לכך.

"אירסה חזקה פיננסית", מגיב אלשטיין, "ונכון שהתשואות גבוהות אבל בקונטקסט הארגנטיני הן נחשבות נמוכות, פחות מאלה של אג"ח המדינה של ארגנטינה".

אז למה הערך שלה ירד כל-כך?

"השווי של כל שוק המניות (הארגנטיני) ירד בצורה דרמטית".

לאירסה יש גם את אי.די.בי שמשכה אותה למטה. זו השקעה מאוד גדולה שלא הניבה פירות בינתיים.

"לא ירדנו יותר מהאחרים. זו התפיסה של הישראלים שישראל היא מרכז העולם. עבדנו ב-30 השנה האחרונות בשוק המניות וראינו את האפקט הזה קורה כמה וכמה פעמים, והוא קרה שוב בבחירות האחרונות בארגנטינה. ואנחנו בכל משבר דווקא קונים יותר נכסים. אנשים לא רואים את זה. אנחנו נראים משותקים, אבל אנחנו מגבירים את כוחנו, כי המשבר מספק הרבה הזדמנויות ואנחנו קונים נכסים טובים יותר במיקומים טובים יותר".

להבנתי, בעלי מניות באירסה אף פעם לא היו מאוד מאושרים מההשקעה באי.די.בי, ועכשיו כשהמצב של החברה פחות טוב, הם עוד יותר מתמרמרים.

"זה לא נכון. באסיפה השנתית הכללית האחרונה קיבלנו יותר מ-90% תמיכה על כל הצעדים שעשינו".

ועדיין, יש סנטימנט שלילי כלפיכם בשוקי ההון, כפי שיש בכלל לגבי השקעות בחברות ארגנטיניות בתקופה הזאת.

"בארגנטינה היו בחירות, והייתה ירידה של 40% מהפיקדונות. אנשים רצו לקנות דולרים והדולר זינק מ-30 פסו ל-80 פסו. היה פיחות ענק והארגנטינים הכינו את עצמם למשבר ומשכו את הכספים שלהם מהבנקים והצטיידו בדולרים. כמות הדולרים שהארגנטינים חוסכים מחוץ למערכת הבנקאית, עצומה".

איך אתה יודע שהמשבר לא יחריף? פרוניזם נחשב ידידותי פחות לעסקים.

"כאשר התחלתי את הקריירה, בשנות ה-80, נבחר לנשיא קרלוס מנם, שהיה גם פרוניסט וגם ממוצא ערבי (סורי). אמרו שהוא נגד עסקים, שהוא הולך להפוך את חיי היהודים לבלתי אפשריים. חשבתי אז מה שאנשים בארגנטינה אומרים היום - שצריך ללכת למקום אחר. והיו לי עשר השנים הכי טובות בעסקים באותה תקופה. קניתי אז את אירסה ב-120 אלף דולר ובתקופה שלו יצאתי לשווקים הבינלאומיים וגייסתי מיליארדי דולרים כי הוא דווקא פתח את הכלכלה".

לארגנטינה אושרה הלוואה ענקית מקרן המטבע, של 57 מיליארד דולר, שאותה היא מקבלת בתשלומים. את התשלום של ספטמבר היא לא קיבלה עדיין כי הקרן מהססת להעביר אותו. בנוסף, פרננדס עצמו הצהיר בתקופת הבחירות שארגנטינה לא מסוגלת לעמוד בחובותיה.

"אבל מאז שנבחר הוא עוד לא הצהיר שום דבר. נשמע את דבריו כאשר ייכנס לתפקיד, ב-10 בדצמבר. הוא יכול לבחור בדרך הקשה, ולהילחם בעולם, והוא יכול לבוא בדרך פשרנית, לעורר ביטחון מול קרן המטבע ומול נושים אחרים של ארגנטינה, ולמחזר את החוב. אין לי מושג מה הממשל החדש עומד לעשות, אבל אני אופטימי יותר מרוב האנשים. אני מאמין שהם לא יהיו נגד עסקים אם הם רוצים שהכלכלה תצמח".

ברור שתביע אופטימיות. הרי עסקי אירסה תלויים בכוח הקנייה של אנשים, ומיתון ומשבר הם האויבים הגדולים של מרכזי קניות וקניונים.

"הלקוחות שלי חזקים, אין להם משכנתאות על הדירות (דבר שאינו נהוג בארגנטינה, ש' ל') וזה כבר חיסכון גדול למשפחה, וכפי שאמרתי, אנשים מחזיקים דולרים. עדיין 110 מיליון איש נכנסים כל שנה לחנויות שלנו. החודש, בעיצומו של המשבר, מכרנו ביותר מ-50% מעל שנה שעברה. נכון שאנשים צורכים גם על-פי מידת הביטחון או החשש שלהם לגבי היציבות הכלכלית, אבל יש להם כסף".

כאשר הגעת לישראל, דובר על כך שלמעשה יש לך שותפים בחברה הפרטית שנמצאת במעלה הפירמידה של העסקים שלך, IFISA. הזכירו שמות כמו ג'ורג' סורוס ומייקל שטיינהרט. שטיינהרט אפילו סיפר ב"גלובס" שהוא השקיע בך.

"מייקל הוא אכן בעל מניות, אני מציין את זה כי הוא כבר סיפר את זה. יש עוד משקיעים, אבל למה אני צריך למנות את שמותיהם? בכל מקרה, אני בעל המניות העיקרי".

האתגרים של אלשטיין | עומרי כהן

אי.די.בי תלויה בדסק"ש שתלויה בחברות־הבנות

הדוחות הכספיים לסיכום הרבעון השלישי של 2019 שפורסמו בשבוע שעבר, המשיכו להציג את הפערים בין החלומות האופטימיים של אדוארדו אלשטיין לבין המציאות המאתגרת של קבוצת החברות שבשליטתו. את תשעת החודשים הראשונים של 2019 סיימה אי.די.בי בהפסד של 416 מיליון שקל ועם גירעון של 409 מיליון שקל בהון העצמי.

בנוסף, הציגה אי.די.בי בסוף נובמבר השנה שווי נכסי נקי (NAV) שלילי של 229 מיליון שקל ורמת מינוף (LTV) של 114%, המעידה כי שווי הנכסים של החברה נמוך מהיקף התחייבויותיה הפיננסיות. לדעת רואי החשבון, היכולת של אי.די.בי לפרוע את חובותיה החל משנת 2022 תלויה בין היתר בגורמים שאינם בשליטתה, ובעיקר מתזרימי המזומנים שינבעו אליה בעקיפין מחברת דיסקונט השקעות, שגם היא נושאת על גבה חוב גבוה.

לפי תוכניותיו של אלשטיין, אמורה אי.די.בי למכור בשנים הקרובות את יתרת נכסיה, ולפרוע את חובותיה למחזיקי האג"ח, כך שליבת הפעילות של אלשטיין בישראל תיוותר תחת דסק"ש. ההחזקה במניות השליטה בחברת כלל ביטוח כבר נמכרה ברובה, ובתחילת מאי 2020 אמורה אי.די.בי להיוותר עם החזקה של 5% בלבד ממניות כלל ביטוח, בשווי של כ-150 מיליון שקל.

אי.די.בי גם העמידה את חברת התעופה ישראייר למכירה, ובמקביל הציעה כי נכסים ובניין תרכוש ממנה את ההחזקה (50%) בחברת IDBG שמחזיקה בנדל"ן מניב בלאס וגאס. באי.די.בי מקווים כי שתי החזקות אלו יימכרו במהלך 2020 ויניבו לה תזרים של כ-330 מיליון שקל לפחות.

מעבר לכך, מחזיקה אי.די.בי בנכסים אחרים המוערכים לפי שווי של כ-50 מיליון שקל, וכן בזכות לקבל את הכספים שינבעו מדיבידנדים שתשלם דסק"ש. אם תוכניותיה יתממשו במלואן, הרי שאי.די.בי תסיים את 2021 עם סכום של כ-160 מיליון שקל בקופה.

עם זאת, האתגר הגדול, כפי שמציינים רואי החשבון, יגיע בסוף דצמבר 2022, אז תידרש אי.די.בי לפירעונות ענק של כ-1.23 מיליארד שקל למחזיקי האג"ח שלה מהסדרות השונות. הבעיה המרכזית של אלשטיין היא שבאותה תקופה תחזיק אי.די.בי רק בכ-5% ממניות כלל ביטוח, בכמה עשרות מיליוני שקלים במזומן, וכן בנכסים האחרים שנאמדים כיום כאמור בכ-50 מיליון שקל. כך, שאגרת החוב שקיבלה מחברת דולפין איי.אל כאשר מכרה לה את דסק"ש, היא שאמורה לכאורה להניב את הסכומים הגבוהים הדרושים לפירעונות.

הפער הזה בין הנכסים להתחייבויות מתבטא כיום במחיריהן של אגרות החוב הארוכות של אי.די.בי מסדרות ט’ ו-י"ד, הנמוכים ב-38% וב-22% מערכיהן המתואמים בהתאמה, ושמשקפים תשואה לפדיון של 24% ו-15% בהתאמה. תשואות אלו מקשות מאוד על יכולת מיחזור החוב של אי.די.בי ומחייבות את החברה לבצע מיחזורים מצומצמים בלבד, ורק כנגד מתן שעבודים על נכסים איכותיים.

כך שעל-פי תמונת המצב הנוכחית תלויה אי.די.בי בשוויה העתידי של דסק"ש וביכולת של דסק"ש לחלק דיבידנדים. נכון לסוף ספטמבר השנה, הציגה דסק"ש שווי נכסי נקי (NAV) של 1.17 מיליארד שקל ורמת מינוף (LTV) של 70%.

נכון לסוף ספטמבר 2019, החזיקה דסק"ש במזומנים בשווי של 1.455 מיליארד שקל, כאשר עד סוף ספטמבר 2021 היא נדרשת לפרוע למחזיקי האג"ח שלה תשלומים בהיקף של 942 מיליון שקל. בנוסף, התחייבה דסק"ש בימים האחרונים להזרים עוד כ-120 מיליון שקל לסלקום במהלך דצמבר, וכ-50 מיליון שקל נוספים בעתיד הקרוב. כך שיכולת חלוקת הדיבידנדים של דסק"ש במהלך השנים הקרובות תהיה תלויה ביכולתה למחזר חוב, ביכולתה למשוך דיבידנדים מחברות-בנות, וביכולתה לממש החזקות בחברות-בנות תוך שיפור בעסקיהן. עם זאת, כאשר החברות-הבנות סלקום ואלרון נדרשות להזרמת מזומנים וכאשר ההחזקה בשופרסל כבר נחתכה במחצית ל-26% בלבד, הרי שהאתגר של אלשטיין גדול עוד יותר.