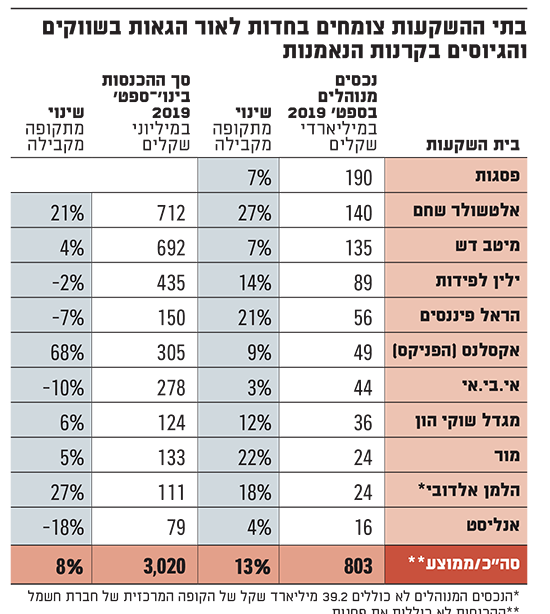

שלושת הרבעונים הראשונים של 2019 היטיבו עם בתי ההשקעות המובילים בישראל. הודות לגאות שנרשמת השנה בשוקי ההון, שהתבטאה בעליות ניכרות במדדי המניות והאג"ח, לצד גיוסים חיוביים בהיקף ניכר בקרנות הנאמנות, נסקו הנכסים המנוהלים על ידי 11 בתי השקעות ציבוריים ו"ציבוריים למחצה", וכן בבתי ההשקעות הפרטיים פסגות ואלטשולר שחם, לסכום מצרפי מרשים של 803 מיליארד שקל. נתונים אלה עולים מניתוח דוחותיהם של בתי ההשקעות וחברות הביטוח וגם נתונים נוספים שהגיעו לידי "גלובס".

בסוף 2018 ניהלו הגופים האלה נכסים בהיקף מצרפי של כ-713 מיליארד שקל - כך שמתחילת השנה הם הציגו גידול של כ-13% בבסיס שממנו נגזרים ההכנסות והרווחים שלהם לאורך זמן. הגידול בנכסים מאפיין את כל בתי ההשקעות האלה.

במידה רבה, 2019 מסתמנת כשנה של אלטשולר שחם, שמציג, כפי שנודע ל"גלובס", רווחים אדירים של 213 מיליון שקל בינואר-ספטמבר 2019. אלטשולר שחם נהפך השנה לבית ההשקעות בעל היקף הנכסים השני בגודלו בשוק ההון הישראלי - מעל למיטב דש ושני רק לבית ההשקעות פסגות - שעדיין נהנה מפער אדיר לטובתו, שנזקף בעיקר לפעילות של ניהול כספי מוסדיים אחרים (המספקים לפסגות נכסים שנאמדים ב-60 מיליארד שקל).

נכון לספטמבר 2019 פסגות ניהל נכסים בהיקף של יותר מ-190 מיליארד שקל, בעוד אלטשולר שחם ניהל נכסים בהיקף של יותר מ-140 מיליארד שקל, שצמחו מתחילת השנה בשיעור הכי חד בענף - 27%. הודות לצמיחה המואצת בהיקף הנכסים המנוהל, בפעילויות והגמל והפנסיה, אבל גם בקרנות הנאמנות, אלטשולר שחם עקף עתה את מיטב דש במונחי נכסים מנוהלים.

מיטב דש מנהל כיום כ-135 מיליארד שקל, כשלאורך השנים הוא נהנה מקפיצות גדילה הודות לרכישות ומיזוגים. הבא בתור הוא בית השקעות מצליח אחר, שהוקדם רק בעשור הקודם ומאז צמח באופן אורגני, ולא באמצעות מכירות - ילין לפידות, שמנהל כיום כ-89 מיליארד שקל.

בתי ההשקעות צומחים בחדות בצל הגאות בשווקים והגיוסים בקרנות הנאמנות

את החמישייה המובילה בענף בתי ההשקעות סוגר בית ההשקעות הראל פיננסים, שנמצא בבעלות קבוצת הביטוח הראל. הראל פיננסים ניהל בסוף ספטמבר 2019 נכסים בהיקף כולל של כ-56 מיליארד שקל, כשהציג גידול נאה של 21% בנכסים מתחילת השנה הודות לגיוסים ערים מאוד בקרנות הנאמנות שלו.

הנפקה מוצלחת מאוד לאלטשולר שחם

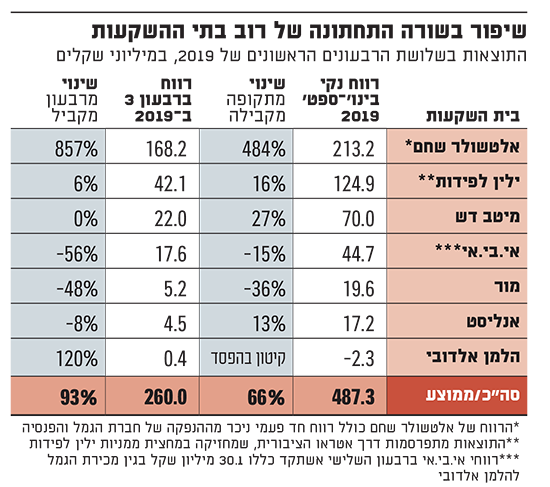

נחזור לשורת הרווח של אלטשולר שחם, שהשנה כוללת רווח חד-פעמי בהיקף תלת-ספרתי של מיליוני שקלים מההנפקה המוצלחת מאוד (בדרך של הצעת מכר) של חברת ניהול הגמל והפנסיה שלו. רווח זה מהווה את הרוב המכריע של השיפור בתוצאות, אבל השיפור נגרם גם הודות לשיפור בביזנס ה"רגיל" של בית ההשקעות - למשל, בניהול קרנות הנאמנות וכן בניהול הגמל והפנסיה.

ביולי האחרון הצטרפה אלטשולר שחם גמל ופנסיה לבורסת תל אביב באמצעות הצעת מכר מוצלחת, שבה נרשמו ביקושים גבוהים לרבע ממניות החברה, שמכרו בית ההשקעות ומנכ"ל החברה, יאיר לוינשטיין, תמורת 288 מיליון שקל. מאז נסקה המניה בשיעור של כ-70% משווי ההנפקה, וכיום חברת הגמל וההשתלמות של אלטשולר שחם נסחרת לפי שווי של כ-2 מיליארד שקל - גבוה יותר מכפליים מהשווי של כל בית ההשקעות מיטב דש (895 מיליון שקל).

שיפור בשורה התחתונה של בתי ההשקעות

למעשה, השווי של פעילות ניהול החיסכון לטווח ארוך, שנמצא בשליטת אלטשולר שחם, גבוה מהשווי הנגזר לבית ההשקעות ילין לפידות דרך אטראו הציבורית (שמחזיקה ב-50% ממניות ילין לפידות), שעומד על יותר מ-1.5 מיליארד שקל.

שיפור ברווחיות רוב בתי ההשקעות

ההון העצמי של אלטשולר שחם נסק מתחילת 2019 בכ-48% לסכום של 515 מיליון שקל (לעומת הון עצמי של 858 מיליון שקל למיטב דש, ושל 344 מיליון שקל לילין לפידות).

הגידול האמור בנכסים המנוהלים נלווה לגידול בהכנסות של בתי ההשקעות, לצד שיפור בתמונת הרווחיות של הרוב המכריע של בתי ההשקעות. כמו כן, הדוחות של בתי ההשקעות מלמדים על השינויים התפיסתיים לגבי המבנה העסקי הנכון לעתיד לבוא: מצד אחד, מיטב דש ואי.בי.אי; ומהצד השני, ילין לפידות ואנליסט.

במה מדובר? מתוקף רצון להקטין את התלות הרבה והמיידית בשוקי ההון, מיטב דש הוא בית ההשקעות עם המגוון הכי רחב של פעילויות - אשראי, ביטוח, מכללה, בנקאות להשקעות ועוד. אם ב-2015 נבעו 86% מהכנסות הבית מניהול השקעות ציבור, הרי שב-2018 היה מדובר ב-74%, כשעל פי התוכניות של מיטב דש, בשלוש השנים הבאות הפעילויות שאינן ניהול השקעות יהוו כבר 40% מהכנסות הבית. הרווח שרשם מיטב דש מתחילת 2019 מסתכם בכ-70 מיליון שקל - גידול של כ-27% ביחס לתקופה המקבילה ב-2018.

הקיצון השני הוא, כאמור, ילין לפידות, שעוסק רק בניהול כספי עמיתים. ילין לפידות הוא הגוף הרווחי ביותר בקרב בתי ההשקעות הגדולים, כשהשנה זה לא קורה רק בגלל הרווח החד-פעמי באלטשולר שחם. בשלושת הרבעונים הראשונים של 2019 הרוויח ילין לפידות 125 מיליון שקל - גידול של 16% ביחס לתקופה המקבילה אשתקד - והפעם זה הספיק לו למקום השני בענף.

בדומה למיטב דש, גם בית ההשקעות הוותיק אי.בי.אי פועל בתחומים מגוונים ואלטרנטיביים. אשתקד מכר אי.בי.אי את פעילות החיסכון לטווח ארוך שלו להלמן אלדובי - מהלך שהותיר בידיו החזקה במניות חברת הגמל המשותפת, שמנוהלת על ידי הלמן אלדובי, ושייצר לאי.בי.אי רווח לפני מס של 31 מיליון שקל בתקופה המקבילה אשתקד.

מאידך, היה לבית ההשקעות הפסד חריג ב-2018 בסך 26 מיליון שקל לפני מס, שרשם ברבעון השני אשתקד בגין הפסדים של לקוחותיו בעקבות השקעה שלא עמדה בנהלים על נגזרות של "מדד הפחד" בוול סטריט. בנטרול הרווח החד-פעמי ממכירת הגמל שלו, רשם השנה אי.בי.אי הכפלה של רווחיו לכ-45 מיליון שקל.

עוד נציין את בית ההשקעות מור, שמציג פעילות מרשימה בתחום ניהול קרנות הנאמנות, המהווה את עיקר פעילותו, ושעקף את אנליסט הוותיק ממנו במונחי רווחיות. לצד זאת, ובשל הדומיננטיות הרבה של תחום תנודתי זה, החברה משקיעה הרבה הון ומרץ ניהולי בהתרחבות לתחומים נוספים, ובראשם ניהול גמל והשתלמות, ברוקראז' מוסדי ועוד. השקעות אלה משפיעות כיום לרעה על רווחי בית ההשקעות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.