בנייה למגורים: עלייה בקצב מכירת הדירות וזחילה למעלה של המחירים

מגמת ההאטה בקצב מכירת הדירות, אשר החלה ב-2016 על רקע מכרזי "מחיר למשתכן" והתגברה בשנים שלאחריה, התהפכה בחודשים האחרונים. זאת על רקע הסטגנציה הממשלתית בכל הקשור לשוק הדיור המושפע מתהליך הבחירות המתמשך וההערכות לפיהן מחירי הדיור אינם צפויים לרדת.

במידרוג מעריכים כי בשנת 2020 תתגבר מגמת העלייה בקצב מכירת הדירות ובהתאם צפויה זחילה כלפי מעלה של המחירים. קצב המכירות יושפע לטובה מרמת הריביות הנמוכה של המשכנתאות ועל רקע ההפנמה כי מדיניות הממשלה בשנים האחרונות לא הובילה לירידת מחירים. "בהתאם אנו צופים, כי חברות ייזום המגורים יציגו גידול בהיקף המכירות וייהנו מרוח גבית בנגישותם לשוק ההון ומקורות מימון אחרים".

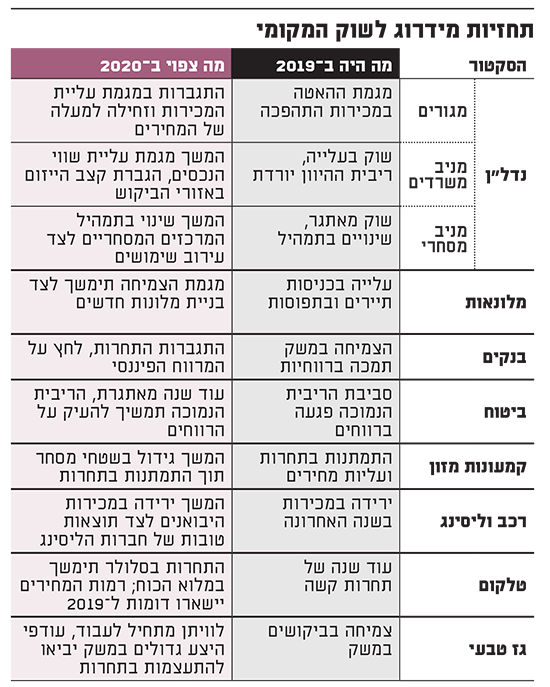

תחזיות מידרוג לשוק המקומי ב-2020

נדל"ן מניב: עליית השווי צפויה להימשך

על רקע ירידת התשואות הדרמטית בשוק האג"ח הממשלתי נהנו חברות הנדל"ן המניב בישראל בשנת 2019 מעדנה המתבטאת בעלייה משמעותית בשוויין הסחיר אשר מגיע למכפלות על ההון שלא נראו כדוגמתן בעבר. נגישותן לשוק ההון מתבטאת בביקושים גבוהים בגיוסי אג"ח המתבטאים בריביות נמוכות היסטורית ובמח"מים ארוכים.

שווי הנדל"ן המניב נמצא אף הוא במגמת עלייה, כאשר ריבית ההיוון של הנכסים הולכת ויורדת באופן עקבי, בעיקר על רקע ריבית השוק הנמוכה ועסקאות אשר משקפות שווי הגבוה מהערך הנקוב בספרי החברות.

כלכלני מידרוג צופים כי "בשנת 2020 תימשך המגמה של עליית שווי הנדל"ן המניב בישראל, וזאת על רקע עסקאות משמעותיות שנעשו לאחרונה בשוק המשקפות ריבית היוון הנמוכה משמעותית מריביות ההיוון אשר מוצגות בהערכות השמאיות".

"שוק המשרדים, בעיקר במרכז, נהנה מתפוסות גבוהות ומקצבי אכלוס מהירים של פרויקטים חדשים, מגמה זו תמשיך לגרום ליזמים להגביר את קצב היזום אשר באזורי ביקוש ימשיך להיות גבוה. שכר הדירה בבניינים בעלי מיצוב גבוה ובמיקום מרכזי צפוי להמשיך כלפי מעלה, לאור המחירים הגבוהים בבניינים החדשים שיצאו לשיווק. ציפיותינו הן, כי אף בבניינים ותיקים יותר, תיווצר זחילה כלפי מעלה בשכר הדירה.

"אשר לנדל"ן מניב מסחרי אנו סבורים, כי שנת 2020 תמשיך להציב אתגרים בענף זה. אנו נמשיך להיות עדים לשינוי תמהיל המרכזים, כך שמחד, בצד המסחרי ייטו יותר לתחומי הבילוי וההסעדה ומאידך, נטייה לעירוב שימושים במתחם".

מלונאות: הצמיחה תימשך

לגבי תחום המלונאות מציינים במידרוג כי שנת 2019 מתאפיינת בעלייה בכניסת תיירים לישראל לעומת שנים קודמות. בהתאם אף קיימת עלייה במספר הלינות במלונות התיירות, הנובעת בעיקר מתיירות חוץ. למרות הגידול בהיצע החדרים, תפוסות החדרים אף הן מראות עלייה עקבית לאורך השנים.

ומה צפוי בשנה הבאה? "בשנת 2020 תימשך הצמיחה בתחום זה וזאת ככל שלא יהיו אירועים ביטחוניים שישפיעו לרעה על התיירות הנכנסת. אנו אף צופים, כי יימשך תהליך יזום מלונות ברחבי ישראל וזאת לאור הביקוש והמחסור בהיצע של חדרי מלון, העומד כיום על קצת מעל 50 אלף חדרים. אף על פי כן, להערכתנו בשנה הקרובה המלונות באילת יסבלו ממעבר שדה התעופה ממרכז העיר לשדה תעופה רמון, אשר עלול להשפיע לשלילה על רמת התפוסות ורמת המחירים".

בנקים: סביבה מאתגרת, יציבות ברווחים

הצמיחה במשק ושיעור האבטלה הנמוך תמכו בהכנסות וברווחי הבנקים ב-2019. "הסביבה העסקית צפויה להיות מאתגרת בשנה הקרובה עבור המערכת הבנקאית ותלווה בלחץ מסוים על שיעורי הרווחיות, להערכתנו. אולם הבנקים השכילו לבנות בשנים האחרונות כריות ספיגה מספקות בכדי להתמודד עם עליית הלחצים", אומרים במידרוג.

בניגוד לתחזית שלהם מאשתקד, במידרוג מניחים כעת (בדומה למרבית כלכלני המאקרו במשק) כי סביבת הריבית תיוותר נמוכה בטווח הזמן הקצר והבינוני עם לחץ להורדת ריבית במהלך 2020, כאשר הסביבה האינפלציונית תיוותר קרוב לגבול היעד התחתון גם בשל שינויים מבנים. כנגזר מכך, "צפוי לחץ על המרווח הפיננסי ועל רווחיות הבנקים וזאת למרות מרכיב משמעותי של מקורות זולים (פיקדונות עו"ש). בנוסף, התגברות התחרות במספר סגמנטים בתוך המערכת וגם כתוצאה מגידול בהיצע הן בדמות חברות כרטיסי האשראי המופרדות והן מצד חברות מימון חוץ בנקאיות ופינטקים (שיקבלו תמיכה נוספת בהשקת מיזם הבנקאות הפתוחה בשנת 2020), לצד המשך התחרות אל מול גופים מוסדיים, תומכים אף הם בלחץ על המרווח הפיננסי ועל פוטנציאל הצמיחה בתיק האשראי".

בהתאם להנחות אלו, בשנת 2020 תיק האשראי הבנקאי צפוי לצמוח, להערכת מידרוג, בקצב של 3%-4.5%, עם מיקוד בתיקי המשכנתאות ועסקים בינוניים וגדולים, המאופיינים בעת הזו בסיכון נמוך יותר ביחס למגזר הצרכני והעסקים הקטנים. מיקוד זה יוביל גם כן ללחץ מסוים על מרווח האשראי. בסך הכל, "הבנקים צפויים לשמור על רווחיות יציבה יחסית".

עוד צופים במידרוג כי "מחולל התחרות העיקרי בטווח הזמן הארוך יהיה חדשנות, כאשר בנקים שלא יתאימו את המודל העסקי לאורך זמן עשויים לחוות שחיקה משמעותית בפרופיל העסקי".

ביטוח: סביבת הריבית הנמוכה תמשיך להכביד

לגבי סקטור הביטוח מציינים במידרוג כי הסביבה העסקית, שהייתה מאתגרת השנה, תוסיף להיות מאתגרת גם בשנת 2020. "בצד המאקרו צפויה האטה מסוימת בקצב צמיחת המשק, כאשר סביבות הריבית והאינפלציה הנמוכות ימשיכו ללוות אותנו לפחות בעתיד הקרוב. עקום הריבית הנמוך מציב את חברות הביטוח בפני תרחיש קיצון, בפרט עבור מבטחים בעלי תיקי ביטוח חיים וסיעוד משמעותיים, אשר מהווה משקולת על שיעורי הרווחיות, הלימות ההון הרגולטורית ועל פוטנציאל יצור התשואה העתידי. בנוסף, למרות שוקי הון חיובים מאוד בשנת 2019, המשך מתחים גיאו-פוליטיים, מלחמות סחר, חשש להאטה בצמיחה הגלובלית ואי היציבות הפוליטית בישראל מגדילים את רמות הסיכון בשוק ההון גם לאור רמת המחירים הגבוהה".

סביבת הריבית הנמוכה תמשיך להכביד על חברות הביטוח גם בשל הקושי לייצר רווחיות חיתומית מספקת, תגביר את תנודתיות יחסי הלימות ההון ותעודד אימוץ חדשנות טכנולוגית במקטעים מסוימים.

"בענף ביטוח החיים וחסכון ארוך טווח אנו צופים רווחיות נמוכה, שתמשיך להיות מושפעת במידה ניכרת מגורמים אקסוגניים ובראשם תזוזות העקום ותנודתיות התשואות בשוקי ההון בארץ ובעולם. במגזר ביטוח הבריאות שצמח בצורה מהירה בשנים האחרונות אנו צופים התמתנות מסוימת. בביטוח הכללי אנו צופים המשך התגברות התחרות בעיקר בענפי הרכב, אשר תגביל את הרווחיות החיתומית הנמוכה מלכתחילה".

בהיבט תמהיל ההשקעות, מציינים במידרוג, נמשיך לראות השקעות הולכות וגוברות בנכסים שאינם סחירים, בעיקר באמצעות הגדלת חלק האשראי והנדל"ן, תוך המשך הסטת כספים מהשוק המקומי לשווקים הבינלאומיים, וזאת בכדי לנסות ולהשיג תשואות עודפות ולגוון את תיק ההשקעות. "בדומה לענף הבנקאות, מבטחים שלא יאמצו חדשנות טכנולוגית ולא יתאימו את המודל העסקי לאורך זמן, עשויים לחוות שחיקה משמעותית במיצוב העסקי".

קמעונות מזון: התחרות תמשיך להתמתן

השנה היינו עדים להתמתנות התחרות בענף ביחס לעבר וזו צפויה להישאר כך בשנת 2020. בשנה האחרונה ראינו עליות מחירים תוך שיפור ברווחיות הגולמית של קמעונאיות המזון. "בסביבה של צמיחה פנימית נמוכה במונחים ריאליים, כפי שמתבטאת בצמיחת המכירות בחנויות זהות אצל מרבית הרשתות, קמעונאיות המזון תרות אחר מקורות צמיחה במטרה לבסס יתרונות לגודל. לכן, אנו מעריכים כי הגידול בשטחי המסחר שאפיין את שנת 2019 יימשך גם לתוך שנת 2020".

רכב וליסינג: הגברה של הרגולציה, המכירות ימשיכו לרדת

במידרוג מעריכים כי בשנים הקרובות שוק הרכב בישראל צפוי לחוות הגברה של הרגולציה אשר תציב בלמים לענף הרכב לכול אורכו, תוך הכבדת נטל המס על רכישת כלי רכב חדשים ויצירת מנגנונים לתיעדוף תחבורה ציבורית, בדמות צמצום נתיבי נסיעה לטובת תחבורה ציבורית ושיתופית, אגרת גודש בגוש דן ומיסוי חניה וחניות פרטיות. מהלכים אלו מצויים בקורלציה הפוכה עם רמת ההכנסה ועל כן השפעתם על הביקוש בשוק המשני גבוהה יותר בהשוואה להשפעתם בשוק כלי הרכב החדשים.

מסירות כלי רכב חדשים בישראל השלימו ירידה מצרפית של כ-12% בשלוש שנים האחרונות, וכלכלני מידרוג מעריכים כי מגמה זו צפויה להמשיך גם לשנת 2020. "להערכתנו, הסיבות לירידה בביקוש לכלי רכב חדשים הן התייקרות ריאלית של כלי הרכב נוכח עליה בנטל המס בכלל ועל כלי הרכב הקטנים בפרט וכן מידת רוויה בביקושים בשל הגודש בכבישי ישראל, לצד עידוד הנסיעה בתחבורה ציבורית ושיתופית אשר צפויים להמשיך ולהכביד על הביקוש לכלי רכב גם השנים הקרובות".

לגבי היקף החדירה של כלי רכב חשמליים במידרוג לא צופים חדירה משמעותית של כלי רכב חשמליים בשנים 2020-2021 נוכח עלויות ייצור גבוהות וכן מגבלות היצע וביקוש צפויות. עם זאת, "הערכתנו כי רכבים חשמליים צפויים לתפוס נתח מהותי של בין 23% - 40% מהמסירות בישראל עד שנת 2025, גבוה מהיעד שקבעה הממשלה. מדיניות המס המקומית תהווה שחקן משמעותי בקביעת הביקוש וקצב החדירה של רכבים חשמליים לישראל".

בנוגע לענף הליסינג אומרים במידרוג כי הענף חווה בשנים האחרונות צמצום ריאלי מסך מצבת כלי הרכב בישראל לצד התייצבות הביקוש נוכח מיצוי רפורמת שווי שימוש לצד המשך צמיחה טבעית בשוק המקומי. "אנו מעריכים התוצאות הטובות של חברות הליסינג צפויות להימשך לתוך שנת 2020. החדירה הצפויה של רכבים חשמליים בטווח הזמן הבינוני צפויה להוות אתגר מסוים עבור חברות הליסינג נוכח הלחץ הצפוי על ערכי הגרט של רכבי הבעירה הפנימית. הערכתנו היא כי נוכח המח"מ הקצר יחסית של חברות הליסינג, יש ביכולתן להתמודד בצורה סבירה עם כניסתם של כלי הרכב חשמליים לישראל".

תקשורת: אתגרים שלא נגמרים

ענף הטלקום עבר עוד שנה קשה עם תחרות שרק הולכת ומתחזקת. הענף צפוי להמשיך להוות ענף רווי אתגרים נוכח התחרות העזה בכל המקטעים וזאת ברקע שני אתגרים משמעותיים הכוללים את מעבר תשתית האינטרנט הנייחת לסיבים אופטיים ושדרוג תשתית הסלולר לדור 5. מתווה משרד התקשורת לפריסת הסיבים האופטיים במדינת ישראל, המבטל את חובת האוניברסליות מחברת בזק ומייצר קרן לסיוע בפריסה באזורים בעלי כדאיות כלכלית נמוכה, הוא צעד ראשון בניסיון להחזיר את השוק לאיזון, ובמידרוג מעריכים כי לאור מצב החברות בענף, ללא שינויים מבניים משמעותיים, שוק הטלקום ימשיך לסבול מחוסר איזון בין השחקניות בענף בטווח זמן הקצר עד הבינוני.

"התחרות בסלולר צפויה להימשך במלוא הכוח, כאשר מגזר השירותים המשיך לרשום ירידה בהכנסה הממוצעת למנוי עם שיעורי נטישה גבוהים. להערכתנו, שנת 2020 צפויה להציג רמות מחיר דומות לממוצע 2019. פריסתה של רשת דור 5 צפויה להשית על חברות הסלולר השקעות הון מהותיות בטווח הבינוני. השקעות אלו צפויות להתווסף להשקעות הקפיטליות שמבצעות חברות הסלולר סלקום ופרטנר בפריסת הסיבים האופטיים ועלויות החדירה לשוק הטלוויזיה הרב ערוצית. אנו מעריכים כי לנוכח האתגרים לעיל, הצורך בחיזוק האיתנות של השחקניות בענף יהווה מנוע לשינוי מבני בדמות מיזוגים ורכישות, כאשר כל פתרון אחר של התערבות יזומה לייצוב השוק נראית בעינינו פחות סבירה".

גז טבעי: תחרות הולכת וגוברת ועודפי היצע בשנה הבאה

להערכת מידרוג, מגמת הצמיחה בביקושים לגז טבעי שאפיינה את המשק הישראלי בשנים האחרונות צפויה להמשיך גם בשנת 2020 ולהיתמך ברגולציה המובילה להעדפת גז טבעי על פני דלקים אחרים, וכן בהמשך גידול בביקושים לגז טבעי בסקטור החשמל.

"לאור הפעלתו המסחרית הצפויה של מאגר לוויתן בשנת 2020, יוכפל היקף ההיצע של גז טבעי במשק ויסתכם ביכולת הפקה שנתית של כ-23 מיליארד מטר מעוקב (BCM) בעוד שלהערכתנו, הביקושים המשקיים לגז טבעי יסתכמו בכ-12 BCM בלבד. כתוצאה מכך, צפוי להיווצר עודף היצע משמעותי בשוק המקומי, אשר יוביל להתעצמות התחרות בענף, שאת ניצניה ניתן היה לראות במחירי הגז הטבעי בחוזים החדשים שנחתמו לאחרונה".

ייצוא הגז הטבעי למדינות השכנות, מצרים וירדן, צפוי למתן במידה רבה ואף לווסת את רמת התחרות בענף. להערכת מידרוג, בשנת 2020 סך יצוא הגז הטבעי יסתכם בכ-4.5-3.5 BCM, ויושפע בעיקר מיצוא הגז למצרים. "כיום, היקף החוב הפיננסי בענף הגז הטבעי מסתכם בעשרות מיליארדי שקלים, ולהערכתנו, צורכי המימון בענף, לרבות מחזורי חוב, ינועו בטווח שבין 4.5-3.5 מיליארד דולר בשנת 2020, כאשר מרבית החוב אשר יגויס צפוי לשמש למחזור החוב ששימש לפיתוח מאגר לוויתן".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.