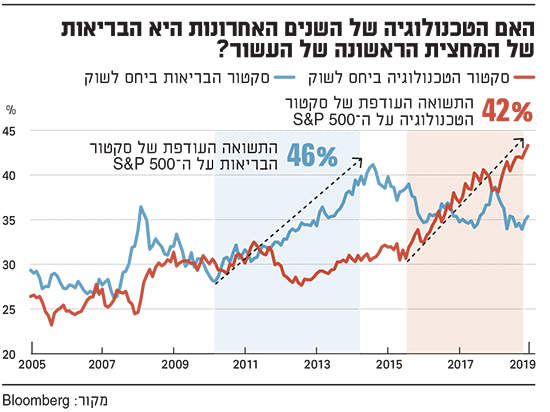

עד לפני מספר שנים, סקטור הבריאות נהנה מאותו מעמד "על מחזורי", שממנו נהנה היום סקטור הטכנולוגיה. התחושה בקרב מנהלי ההשקעות היא שסקטור הטכנולוגיה הוא מקום שתמיד צריך להיות בו, שכן הצמיחה והחדשנות תמיד לצידו ולכן הוא צפוי רק להמשיך לעלות ולעלות. ואכן, בין אפריל 2016 (הנקודה בזמן ממנה החלה הפריצה של הסקטור) להיום, סקטור הטכנולוגיה הניב תשואה עודפת של 42% על מדד ה-S&P 500.

טיעונים דומים לאלו גם נשמעו במהלך שנות הראלי של סקטור הבריאות, כאשר בין השנים 2011 ועד לאמצע 2015 סקטור הבריאות הניב תשואה עודפת של מ-46% על מדד ה-S&P 500, קצת יותר מ-10% בכל שנה! באותם שנים דיברו על כך שככל שהאוכלוסייה מזדקנת, כך הביקוש לתרופות ושירותים רפואיים רק ילך ויגדל, דובר על כך שפיצוח הגנום יוביל לפיתוחים רבים של תרופות וטיפולים חדשים ודיברו על כך שהביקוש לבריאות הוא קשיח ולכן סקטור הבריאות הוא מקום שתמיד צריך להיות בו.

קלינטון וטראמפ מכניסים אי-ודאות

נקודת המפנה בעבור המשקיעים הגיעה ככל שמערכת הבחירות הקודמת בארה"ב (2016) תפסה תאוצה, כאשר נושא מערכת הבריאות הפך להיות מרכזי בתעמולה של כל אחד מהצדדים. מצד אחד הילארי קלינטון, שרצתה להגביר את הרגולציה ופיקוח המחירים על התרופות תוך קידום ה"אובמה-קר", ומהצד השני דונלד טראמפ, שאחד מהנושאים המרכזיים בקמפיין שלו היה למעשה ביטול רפורמת הדגל של קודמו ברק אובמה, כך שבכל מקרה הוכנסה רמה גבוהה של אי-ודאות למערכת.

הנושא הפוליטי חדר עמוק לתודעת המשקיעים ולאורך השנים האחרונות כל השקעה בבריאות הייתה מלווה בפחד ואי-ודאות בכל הנוגע לרגולציה על שוק התרופות ולמתקפות של הפוליטיקאים על מחירי התרופות והטיפולים החדשים שנכנסים לשוק. מעבר לכך, נחשפו לא מעט סקנדלים, פרשיות שחיתות ותיאום מחירים, באופן ששמר על הסנטימנט השלילי כלפי סקטור הבריאות לאורך רוב השנים האחרונות.

אם נשים לרגע את אי-הוודאות והפחד הרגולטורי בצד, חברות סקטור הבריאות נהנות מקצב גידול מרשים, הן במכירות והן ברווחים למרות שאנו בתקופה של האטה כלכלית בעולם, אשר גורמת לסטגנציה בקצב הגידול של רווחי חברות רבות ולהאטה במכירות. לראיה, קצב המכירות השנתי של חברות הבריאות בשנתיים האחרונות עמד על כ-12% בעוד שקצב המכירות של כלל מדד ה-S&P 500 עמד על כ-8.0%. זאת ועוד, בשנה האחרונה קצב המכירות של חברות הבריאות עמד על 9.9% בעוד שב-S&P 500 הקצב ירד ל-5.0% בלבד.

אולם בתקופה הנוכחית זה כמעט ולא בא לידי ביטוי במניות הסקטור. ב-2019 סקטור הבריאות עדיין נגרר אחר שאר השוק על רקע הסנטימנט הפוליטי השלילי ממנו הוא סובל. במערכת הבחירות הנוכחית שאנו ממש בפתחה, דונלד טראמפ מדבר על הפחתה דרמטית במחירי התרופות תוך מתן אפשרות להגברת יבוא התרופות מחו"ל. מצד שני, המועמדים הדמוקרטים המובילים אליזבט וורן וג'ו ביידן מובילים קו של הגדלת כוחו של הממשל לנהל מו"מ על מחירי התרופות, הן המקוריות והן הגנריות, כולל אפשרות לנקוט בסנקציות נגד חברות תרופות במידה והממשל לא יצליח להגיע לתוצאות. על כן, קל להבין את הסנטימנט השלילי סביב סקטור הבריאות.

תמחור בריא ביחס ליתר השוק

למעשה, הסנטימנט השלילי מופנה כלפי חברות התרופות, אך בתקופה בה המסחר בקרנות סל (ETF) הופך להיות יותר דומיננטי ותופס את החלק הארי במסחר בכלל, אותו סנטימנט כלפיהן משפיע גם על חברות וסקטורים אחרים שחולקים עם חברות התרופות את אותו מדד. כך לדוגמה, חברות התרופות מהווה כ-30% מהמדד, ולצידן נמצאות חברות ציוד רפואי (כ-25% מהמדד), בתי חולים וסיעוד (כ-20% מהמדד), וביוטכנולוגיה ושירותים שונים (כ-23%). מאחר ותתי סקטורים אלו דרים תחת אותו גג (סקטור הבריאות), גם מחירי המניות שלהם פיגרו אחר השוק במהלך השנים האחרונות. מקרים כאלו נוטים בדרך כלל לייצר הזדמנויות השקעה.

מבט על הביצועים של תתי הסקטורים הללו מראה כי אכן השוק מבדיל באופן ברור בין חברות התרופות לבין שאר תתי הסקטורים, כאשר מחירי מניות חברות התרופות נותרו כמעט ללא שינוי בשנה האחרונה. שאר תתי הסקטורים הניבו תשואות גבוהות יותר, אך עדיין בהשוואה לשאר שוק המניות, גם תתי סקטורים אלו הניבו תשואות חסר משמעותיות.

האם הטכנולוגיה של השנים האחרונות היא הבריאות

שילוב זה של תנאי בסיס חזקים הכוללים תזרימי מזומנים יציבים, מכירות ורווחים חזקים ביחד עם תת ביצוע של מחירי המניות, הפך את סקטור הבריאות לאחד מהאטרקטיביים ביותר בשוק המניות במונחים של תמחור יחסי.

בנוסף, גם מנקודת מבט מאקרו כלכלית סקטור הבריאות צפוי לרכז הרבה עניין בשל אופיו והדרך בה הוא מתנהג בתקופות שונות במחזור הכלכלי. כך לדוגמה, תקופות של עליית ריבית מאפיינות את שיא המחזור הכלכלי בו הצמיחה מאיצה והציפיות האינפלציוניות מתחילות לטפס. בתקופות אלו, סקטור הבריאות היסטורית הניב תשואות חסר משמעותיות ביחס לשוק המניות הכללי, שכן בתקופות אלו הנהנים העיקריים הם הסקטורים אשר נהנים מצמיחה מהירה בביקושים ומעלייה בסביבת הריבית. לעומת זאת, תקופות של ירידות ריבית מאפיינות את השלבים המאוחרים ביותר של המחזור הכלכלי במהלכו הכלכלה כבר מאטה באופן משמעותי ובהם סקטור הבריאות נחשב היסטורית לאחד מהמצטיינים ביחס לשוק. אגב, בתקופות של יציבות בריבית, סקטור הבריאות נוטה להניב תשואות דומות לאלו של שוק המניות הכללי.

למה זה קורה? שוב, ננסה לשמור על ההסבר פשוט.

מנקודת מבטו של הצרכן, המוצרים והשירותים שמספק סקטור הבריאות נחשבים כבעלי ביקוש קשיח, כלומר כאלו שהצרכן ידרוש גם בתקופות של שגשוג כלכלי וגם בתקופות של האטה. מצד שני, מוצרים כמו רכב, מחשבים, טלפונים סלולריים, חופשות ועוד, הצרכן ייטה לצרוך יותר בתקופות של שגשוג ופחות בתקופות של האטה.

מאפיין זה מקנה לסקטור הבריאות יציבות ברווחים ובמכירות גם בתקופות שגשוג וגם בתקופות שפל. לאורך זמן, יציבות זו גם באה לידי ביטוי כאמור בביצוע העודף של הסקטור בשלבים המאוחרים של המחזור הכלכלי.

לסיכום, שילוב של תמחור אטרקטיבי ויציבות בתקופות של האטה כלכלית הופך את סקטור הבריאות להשקעה טובה לאורך זמן. על רקע הפיכתן של ענקיות התרופות לנושא מרכזי, לשלילה, במערכת הבחירות הקודמת בארה"ב, מתנוסס מעל כל ניתוח של מצבן סימן שאלה חשוב - עד כמה מערכת הבחירות בארה"ב בשנה הקרובה צפויה לפגוע בסקטור החבוט, או שמא בסיבוב הקרוב דווקא חברות הטכנולוגיה והמדיה הגדולות יהיו במוקד?

הכותבים הם מנהלת מחלקת מחקר ברוקראז' בבית ההשקעות פסגות ומנהל מחלקת מאקרו בפסגות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

שורט חזק: הפוזיציה של טבע

אחד הסממנים הבולטים ביותר לחוסר אמון בחברה או בסקטור, מצד משקיעים בשוק ההון, הינו העלייה המתמדת בהיקף פוזיציות השורט על המניה. ככל שהיקף זה גדל, כך גדלה גם הציפייה לירידה בביצועי החברה ובביצועי המניה. עלייה דרמטית בפוזיציות שורט והיקפי שיא מביעים חוסר אמון וחוסר ודאות מאוד גבוהים סביב החברה, פעילותה וניהולה. אלו בולטים במיוחד כאשר האווירה בשוקי המניות הינה חיובית מאוד והמדדים נמצאים בשיא.

בחלקן הגדול של חברות הפארמה, בשנתיים האחרונות, הייתה נטייה לעלייה בהיקף פוזיציות השורט, שהביאה לידי ביטוי את המשקל ההולך וגדל שנותנות קרנות הגידור לסיכון לפגיעה בפעילות כתוצאה משינויים רגולטוריים, שינויים מבניים ובמפת התחרות שבאו לידי ביטוי בתחזית גם לירידה בהיקפי הפעילות ובשווי החברות.

בחינה של היקף פוזיציות השורט במניות חברות התרופות כדוגמת טבע, פייזר, מיילן, פריגו, אלי-לילי, ג'ונסון אנד ג'ונסון ועוד, מעלה כי פוזיציות השורט עלו במרבית המקרים מאז 2018, אבל רק במקרים מאוד בודדים פוזיציות אלו נמצאות כיום ברף העליון או בשיא. אחת מהדוגמאות הבולטים ביותר להיקף משמעותי של פוזיציות שורט ביחס לתעשייה, וגם ביחס לעצמה, הינו במניית טבע, שהיקף הפוזיציות לא רק שנמצא ברף העליון של השנים האחרונות, אלא שהוא מהווה גם כ-6.5% מהיקף המניות של החברה.

הסיבות לכך שטבע בולטת מאוד ביחס למניות הפארמה האחרות בהיקף פוזיציות השורט שלה, נובעות בין היתר גם מהשינויים המבניים בענף כפי שצוינו למעלה וממעורבותה של החברה בפרשת תיאום המחירים ובפרשת משככי הכאבים בארה"ב. זו האחרונה הגיעה לשיאה בשבועות האחרונים, כאשר תובעים פדרליים בארה"ב פתחו בחקירה פלילית נגד החברה וחברות נוספות, בחשד להצפת אזורים שלמים בארה"ב במשככי כאבים מבוססי אופיואידים.

עם זאת, מכת המחץ על מניית טבע נחתה עליה עם רכישת חברת אקטביס ג'נריקס, בשנת 2016, תמורת 40 מיליארד דולר. זו לא צלחה בהתאם לציפיות של הנהלת החברה והכניסה את החברה לסחרור פיננסי איתו החברה מתמודדת עד עצם היום הזה.

רכישת חטיבת התרופות הגנריות של חברת אלרגן הקפיצה את החוב נטו של טבע בשנת 2016 לכ-35 מיליארד דולר, בהשוואה ל-3 מיליארד דולר בלבד ב-2015, יותר מפי 11. העלייה החדה בהיקף החוב הייתה אמורה להוליד בתמורה חברה גדולה יותר, מגוונת יותר, בעלת יכולות פיתוח חזקות יותר, עם סל מוצרים רחב יותר וצנרת תרופות הממתינות לאישור בארה"ב ובאירופה, מספיק רחבה ועמוקה שתוביל את צמיחת החברה הרבה שנים לאחר מכן.

כל אלו לא התממשו ורכישת הענק הובילה לצלילתה של ספינת הדגל של התעשייה הישראלית. טבע, שהייתה ידועה במיזוגים ורכישות מוצלחות לאורך כל שנות קיומה, ביצעה רכישה שהייתה גדולה עליה במובנים רבים והובילה את החברה לסחרור פיננסי. המינוף שלקחה על עצמה החברה לטובת הרכישה, הוא כמכת מחץ לחברה, בטח בסביבה המאתגרת של ימינו, כאשר החברה מתמודדת עם ירידת מחירים במוצרים הגנריים לצד התחרות האגרסיבית למוצר הדגל שלה, הקופקסון.

בזמנים אלו, כאשר החברה צריכה להיות עסוקה ביצירת יתרונות תחרותיים חדשים באמצעות הרחבת ההשקעה במחקר ופיתוח, שיתופי-פעולה עם חברות אחרות בתעשייה ו/או רכישות לצורך קניית יתרונות, היא מתמודדת בעיקר בשאלת החזר החוב הענק שרובץ עליה לצד מעורבותה בפרשיות שנמצאות בלב השיח הציבורי בארה"ב. אלו לא מאפשרים ולא יאפשרו להערכתנו גם בעתיד הקרוב חזרה של החברה למצב פעילות רגיל, עם פוקוס ניהולי בתחומי הפעילות ומנועי הצמיחה העתידיים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.