גם בדצמבר 2019, כמו בכל סוף שנה, נזרקות לחלל האוויר שלל תחזיות לשנה הקרובה. אני, לכשעצמי, מתקשה עד מאוד לנבא את תשואת שוק המניות בשנה נתונה, שכן בכל מה שנוגע לאקוויטי, זוהי יחידת זמן קצרה. עם זאת, לגבי תקופת השקעה ארוכה מעט יותר, יש לי דווקא דעה מגובשת וברורה: שוק המניות המקומי ימשיך להניב למשקיעים בו תשואה נאה.

הריבית כיום בשפל שעוד לא היה: משקיעים "דוביים", שצופים בדרך כלל שחורות, נוהגים לומר שריבית נמוכה היא יועץ השקעות רע. מה שעומד בבסיס אותה אמירה, בפרט על רקע העובדה ששוק המניות המקומי נמצא כבר שנים רבות במגמה מונוטונית של עלייה, זו ההנחה שירידת הריבית ניפחה את מחירי המניות בנקודת הכניסה. אז זאת בדיוק הנקודה: אף שהריבית בישראל צנחה, רמת התמחור כמעט שלא התארכה.

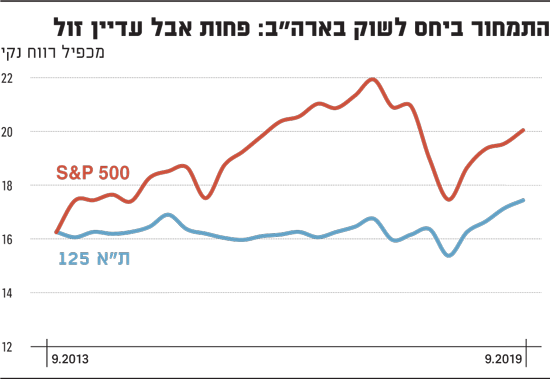

מכפיל הרווח הנקי של מדד ת"א-125 לא השתנה: במהלך העשור האחרון, הריבית השקלית הארוכה ירדה מרמה של 5% לכדי 1% בלבד. סיבה זו לבדה היתה אמורה להקפיץ את מכפיל הרווח הנקי הממוצע מדרגה - אבל בניגוד להיגיון הפיננסי, זה לא מה שקרה. האמת היא שלמעט תקופה קצרה, מכפיל הרווח כלוא כבר עשור שלם בתוך רצועה צרה.

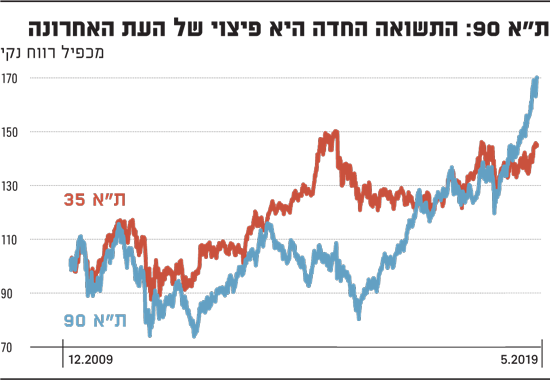

התחושה של הטעיית הממוצע לא נשענת על קרקע מוצקה: אין חולק על כך שקיימות בשוק המקומי מניות יקרות, אבל בשנה האחרונה השתרשה תחושה שהתמחור הממוצע חוטא בהטעיה. זוהי הגזמה, והעובדה שמדד ת"א-90 הניב ביצועים עודפים בשנה שחלפה, אינה יכולה לשמש כראיה.

תא_90

במלים אחרות, תשואתו העודפת של המדד היא במידה רבה תיקון של ביצועי חסר בשנים קודמות. בהתאם, מכפיל הרווח הנוכחי שלו אינו שונה מהותית מהמכפיל המקביל של מדד ת"א-125 כולו.

הכלכלה איתנה: זה לא המקום לניתוח מאקרו כלכלי של המשק הישראלי, אבל קשה לומר שהתמונה המצטיירת כיום מטרידה; לא בהיבט הצמיחה הצפויה, לא במישור האינפלציה החזויה, ובוודאי לא בהקשר של רמת התעסוקה. אז אם הכלכלה בריאה והריבית אפסית, קשה לא לתהות כיצד רמת התמחור לא הפכה לנדיבה יותר? מה עוד השקעה באקוויטי צריכה?

המניות המקומיות אטרקטיביות גם ביחס לחלופות: אין לי כוונה לעסוק בכל חלופות ההשקעה הקיימות, כמו סחורות או מטבעות, אלא לגעת בשתי האלטרנטיבות הטבעיות - איגרות חוב מקומיות ומניות זרות.

לגבי החלופה הראשונה, אז ברמת הריביות הנוכחית קשה לראות מהיכן תגיע התשואה, שהרי האפשרות לרווחי הון קלושה והתשואה השוטפת של האג"ח, במקרה הטוב, צנועה. בנוגע להשקעה בשוק המניות האמריקאי, לדוגמה, אז פער המכפילים אכן הצטמצם באחרונה, אבל הדיסקאונט שבו נסחר השוק הישראלי עדיין משמעותי.

ארבעה סקטורים מועדפים להשקעה

אין לי כל בעיה עם רכישת מדד ת"א-125 כמקשה אחת, אבל אילו נדרשתי להמליץ על תחומים מועדפים, הייתי מציין ארבעה: בנקאות, ביטוח, קמעונאות מזון ותשתיות.

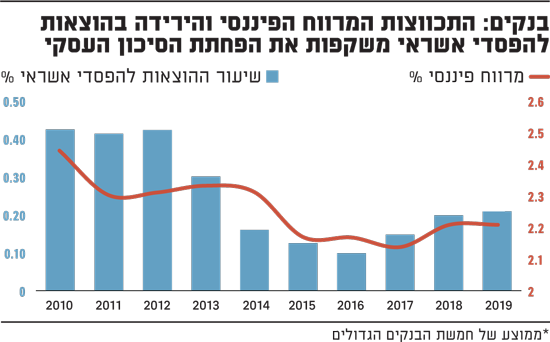

בנקים: אם יש משהו קבוע בשוק ההון המקומי, זה מכפיל הרווח הנקי של הסקטור הבנקאי. אם תביטו עליו לאורך שני העשורים האחרונים, תגלו שהוא נע סביב 10 בכל שנה ושנה - עם שונות מינימלית ו"עקשנות" מרשימה.

בנקים

זוהי תופעה שמעוררת תמיהה, שהרי הסיכון העסקי הנוכחי נמוך בהרבה מזה שהיה. היכן זה בא לידי ביטוי בביצועים? בפרמטרים הבאים: עלייה ביחס הלימות ההון - כלומר, כרית הביטחון; הקטנת המרווח הפיננסי; ירידה בהפרשות לחובות מסופקים, כפועל יוצא של המרווח שהתכווץ; התייעלות תפעולית חסרת תקדים, שמאפשרת להכיל ולספוג שחיקת מחירים.

ביטוח: בשונה מהבנקים, התנודתיות של מניות הביטוח הישראליות חריגה ומשמעותית, בפרט על רקע התלות האינהרנטית בשוקי ההון. מנגד, לטעמי, אין עוד הרבה ענפים בשוק המקומי שנסחרים בדיסקאונט כה עמוק וממשי. אם אלה פני הדברים, המסקנה הפיננסית ברורה: מניות הביטוח הן בהחלט השקעה מעולה, אבל אך ורק לתקופת זמן ארוכה.

מכפיל ההון הממוצע שבו נסחר כעת הסקטור עומד על 0.8 - רמת תמחור שאינה מתיישבת עם הצמיחה העסקית החדה ותשואת ההון הדו-ספרתית שהסקטור מניב. רק לשם המחשה, אציין שהיקף הנכסים המנוהלים והפרמיות המורווחות צומחים בקצב שנתי מונוטוני של 10% ו-6%, בהתאמה. זוהי צמיחה אדירה.

מה לגבי הרווחיות? בנטרול הרעשים משוק ההון והשפעת הריבית על העתודות, תשואת ההון מפעילות ליבה מתכנסת לרמה נדיבה של 12%-11% בשנה.

אם כך, קשה להימלט מהשאלה הפיננסית הבאה: מהו שיעור ההיוון שמאזן את המשוואה? אחסוך מכם את הטכנוקרטיה המעיקה, ואומר את הדבר הבא: כדי להצדיק מכפיל הון של 0.8, בממוצע - תחת תשואות ההון וקצבי הצמיחה שלעיל - שיעור ההיוון המחולץ אמור להתקרב לכדי 20%. איך לומר, זאת לא הגזמה - זוהי הנחה בלתי סבירה.

קמעונאות מזון: הסיבה שאני חושב שקמעונאיות המזון המקומיות ראויות להשקעה, נשענת הן על מאפייני הביקוש והן על מבנה ההיצע. הדרישה למוצרי מזון היא יחסית קשיחה, כשהצריכה הפרטית צפויה לצמוח בשיעור נאה של 3.5%-3.0% בשנה הקרובה.

לגבי התחרות בענף, הרי שמאז קריסתה של מגה וכניסת יינות ביתן במקומה, התחרות בתחום נוחה הרבה יותר. מבחינת מחירי המניות, הרי שעל פניו רמת המכפילים נראית גבוהה, אבל יש לזכור שזוהי תוצאה ישירה של השילוב בין סיכון עסקי נמוך לצמיחה קשיחה, ושהרמה הנוכחית אינה שונה מהותית מהמכפיל ההיסטורי הממוצע. במלים אחרות, לתמחור הנוכחי יש הצדקה.

תחום התשתיות: במובנים רבים, ישראל נחשבת לאחת המדינות המתקדמות בעולם. ואולם, נדמה לי שרבים יסכימו כי בחלק מתשתיות הבסיס אנחנו רחוקים מאוד מהרמה המערבית.

התמחור ביחס לשוק בארהב-1

זה לא שבעשור האחרון לא בוצעו כאן השקעות כבדות, ההפך, אבל הפער האדיר בנקודת המוצא מותיר לפנינו עוד כברת דרך ארוכה. רק כדי להמחיש את הדברים, אציין את המספרים הבאים: ההשקעה בנכסים קבועים בישראל צמחה מתחילת העשור בשיעור של כמעט 70%, כשבשנתיים הקרובות היא צפויה לגדול בכ-10% נוספים.

חשוב להזכיר בהקשר זה את ההרחבה הנוספת של מפעל אינטל, שתתחיל בשנה הבאה, שכן היא לבדה צפויה להוסיף 35-38 מיליארד דולר להשקעות בנכסים קבועים - שתתפרס על פני שלוש שנים. יש להביא בחשבון גם את השלב הראשון בפיתוח מאגר הגז "כריש", הכולל השקעה של 1.3 מיליארד שקלים בשנת 2020.

אם אלה המספרים, ברור שחברות התשתית המקומיות יהיו הנהנות המרכזיות מהגידול הצפוי בהשקעות.

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועל בסיס זה בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.