כמדי שנה, גם ב-2019 חוו שוקי ההון בעולם ובישראל התרחשויות שאיש לא ידע לצפות את תזמונן, היקפן ועוצמתן.

תחילת השנה נשאה עמה גל של עליות שערים, שנרשם כתיקון לירידות החדות שאחזו בשווקים קודם לכך. שינוי מדיניותיו של הפדרל ריזרב, שהתחיל השנה להוריד את הריבית בשוק האמריקאי, סייע בתדלוק השווקים, וציפיות האנליסטים והמשקיעים עודכנו בהתאם - מה שתמך בעליות נאות שנרשמו במרבית שוקי ההון, גם באפיק המנייתי וגם באפיקי החוב הקונצרני והממשלתי.

לצד זאת, כמה פעמים במהלך השנה התעוררו חששות המשקיעים לגבי כיוון הכלכלה העתידי, בין אם בשל פרסום נתוני מאקרו, ובין אם על רקע מתיחויות וחוסר ודאות בזירות גיאו-פוליטיות שונות. ואולם, בסיכום שנתי הפגיעה בשוקי ההון מחששות אלה לא היתה דרמטית - ואיפשרה לסכם את 2019 כשהמדדים המובילים כובשים רמות שיא חדשות, או נמצאים לא רחוק מהן.

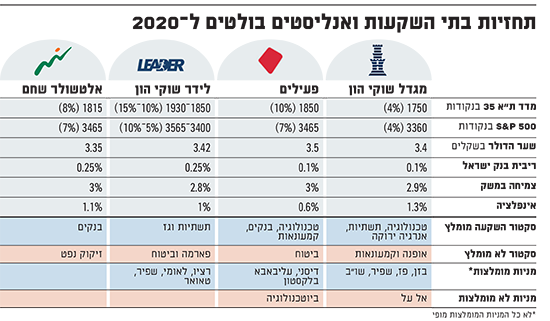

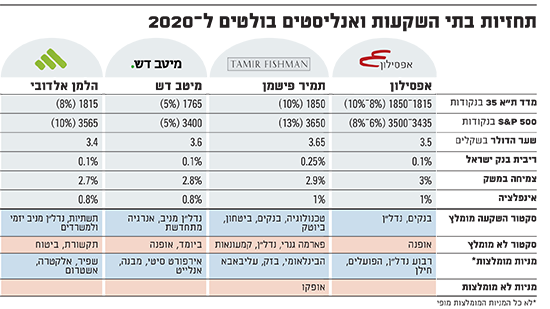

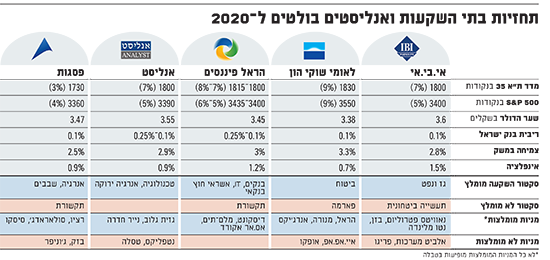

הרמות הגבוהות שבהן שוהים המדדים המובילים בישראל ובארה"ב לא מרתיעות את בתי ההשקעות, האנליסטים והחזאים, ובמבט קדימה הם ממשיכים לשדר אופטימיות לגבי הצפוי בשנת 2020, בין השאר, עם צפי להמשך עליות במדדים המובילים, המשך צמיחת המשק המקומי ועלייה מסוימת בקצב האינפלציה.

עם עלייה של כ-20% שרשם מדד המניות ת"א 125 בסיכום 2019, מסכם המדד המקומי את שנתו הטובה ביותר בעשור האחרון. בין מדדי המניות המקומיים, מי שמסכם שנה יוצאת דופן בצד החיובי הוא מדד הנדל"ן, שזינק השנה ביותר מ-70%. גם עבור המשקיעים במדד הטכנולוגיה, תיזכר 2019 כשנה מוצלחת במיוחד, עם קפיצה שנתית של יותר מ-50%.

הנה המספרים הבולטים העולים משקלול התחזיות של הגופים הבולטים בשוק ההון המקומי לקראת 2020.

1,810 נקודות

זוהי בממוצע הרמה שאליה צפוי להגיע מדד הדגל של הבורסה המקומית, ת"א-35, עם סיומה של 2020. רמה צפויה זו משקפת לת"א-35 עלייה שנתית של כ-8% ביחס לרמתו הנוכחית (כ-1,675 נקודות), וזאת אחרי שאת 2019 מסכם המדד בעלייה דו-ספרתית של כ-15%. כעת רחוק מדד זה ב-2%-3% מרמת השיא שקבע בתחילת אוגוסט 2015, שעמדה על 1,723 נקודות.

בין התחזיות, בצד האופטימי בולטת זו של לידר שוקי הון, שם מעריכים כי מדד ת"א-35 יציג בשנת 2020 עליות בטווח של 10%-15%. עוד בין החזאים האופטימיים נמצאים פעילים ניהול תיקי השקעות ותמיר פישמן, החוזים עלייה שנתית של כ-10% במדד.

בצד הפחות אופטימי בולט בית ההשקעות פסגות, המעריך עלייה מתונה של כ-3% בלבד במדד ת"א-35 בשנה הבאה, ומעט לפניו ניצבים מגדל שוקי הון ומיטב דש, הצופים עליות בשיעורים של 4%-5%.

כמגמה, השוק המקומי מושפע מהנעשה בעולם, ובפסגות, הנמצא גם בצד הנמוך בכל הנוגע לצפי ביצועי הבורסות האמריקאיות, מציינים כי "קיימים לא מעט אתגרים שעומדים בפני שוק המניות ברמתו הנוכחית. לכן, על מנת ששוקי המניות ימשיכו לעלות, המכפילים צריכים לחזור לרמה 'סבירה' יותר, או דרך גידול מהיר ברווח או דרך ירידה במחיר. מכיוון שהרווחים של הפירמות קשורים, בסופו של דבר, לסביבה הכלכלית, שאנו מעריכים שתמשיך להאט, האפשרות השנייה נראית לנו סבירה יותר". עם זאת, מוסיפים בפסגות: "מאחר ואנו עדיין לא רואים מיתון גלובלי בפתח, כל תיקון בשוק (שאיננו יודעים מה יהיה אורכו או עומקו) יהווה הזדמנות מצוינת להשקעה".

תחזיות בתי השקעות ואנליסטים בולטים ל-2020 - חלק שלישי

7%

זוהי העלייה השנתית הממוצעת החזויה על ידי בתי ההשקעות והאנליסטים למדד המניות האמריקאי המוביל S&P 500, שלפיהם תעלה בשנה הקרובה לרמה של כ-3,460 נקודות.

בצד האופטימי בכל הנוגע לצפוי לשוק האמריקאי ניצב תמיר פישמן, החוזה שמדד S&P 500 יגיע ב-2020 לרמה של כ-3,650 נקודות, המשקפת עלייה שנתית של כ-13%. מעט אחרי פישמן ניצב לאומי שוקי הון, הצופה עלייה של קרוב ל-10%, לרמה של כ-3,550 נקודות.

מנגד, כאמור, ניצב פסגות, החוזה עלייה מתונה של כ-4% שירשום S&P 500 בשנה הבאה, לרמה של כ-3,360 נקודות. לא רחוק ממנו ניצבים מגדל שוקי הון, מיטב דש, אנליסט ואי.בי.אי, הצופים עלייה שנתית של כ-5% במדד המוביל.

במיטב דש מעריכים, בין השאר, כי "הרווחיות של החברות האמריקאיות צפויה לצמוח בקצב מאוד מתון - מה שצפוי להכביד על שוק המניות". זאת, אחרי שבשבועות האחרונים המליצו בבית ההשקעות על "הקטנת משקל של שוק המניות האמריקאי על חשבון השווקים האחרים".

בין השאר, ציינו במיטב דש כי "שוק המניות ממשיך לדהור, בינתיים בלי שיפור ברור בפעילות הכלכלית. קשה לא להיות בשוק שדוהר קדימה על הגל של ההרחבות הפיסקאליות והמוניטריות והחדשות הגיאופוליטיות החיוביות. ואולם, חשוב שגם הפעילות הכלכלית תדביק את הגל - מה שלא קורה בינתיים. לכן, אנו ממשיכים להמליץ על חשיפה בינונית לאפיק ולעקוב אחרי הנתונים".

תחזיות בתי השקעות ואנליסטים בולטים ל-2020 - חלק שני

אפס

זהו מספר הגופים בשוק ההון המקומי החוזים כי ריבית בנק ישראל תעלה ב-2020 מעל לרמתה הנוכחית, העומדת על 0.25%.

זאת, בעוד שמונה מבין 13 הגופים שלקחו חלק בפרויקט, מעריכים כי הריבית תרד לשיעור של 0.1%. עם אלה נמנה בית ההשקעות אי.בי.אי, שם ציינו כי "בהחלטות הריבית האחרונות שלחה ועדת הריבית סיגנל מאוד 'יוני' (בפרט בהחלטה באוקטובר), עם איתות להפחתת ריבית כדרך להתמודד עם הירידה בסביבת האינפלציה, התחזקות השקל והסיכונים הנובעים מההאטה הגלובלית. זאת, למרות המוגבלות של כלי הריבית על רקע רמת הריבית האפסית, ובהתחשב בכך שבנק ישראל לא שוקל גלישה לריבית שלילית בשלב הנוכחי".

עוד צופים באי.בי.אי כי "בנק ישראל יעלה את רף ההתערבות בשוק המט"ח במקביל להפחתת הריבית לרמה האפסית באחת מההחלטות הקרובות בתחילת 2020".

1%

זהו שיעור האינפלציה הממוצע, שצופים החזאים בגופי ההשקעות המקומיים בסיכומה של 2020. בתחזיות אלה בולט בצד הנמוך בית ההשקעות פעילים, הצופה אינפלציה של 0.6%, ולצדו חמישה גופים נוספים הצופים אינפלציה שנתית הנמוכה מ-1%. מנגד, בבית ההשקעות אי.בי.אי צופים אינפלציה בשיעור שנתי של 1.5%, ובמגדל שוקי הון אינפלציה של 1.3%.

עם הגופים החוזים אינפלציה נמוכה יחסית נמנה לאומי שוקי הון, המעריך אותה ב-0.7% בשנה הקרובה. בלאומי מציינים כי "אף שהאינפלציה הנמדדת בישראל בשנים האחרונות נמוכה מאוד, וייתכן כי בסעיפי מדד שונים היא נמוכה בפועל מן הנמדד, הדבר אינו מעיד על כך שעלות המחיה בישראל נמוכה. נראה שההפך הגמור הוא הנכון".

בלאומי שוקי הון מסבירים כי "הכניסה המהירה והמתמשכת בעולם למסחר בסחורות ובשירותים באמצעות אתרי אינטרנט ואפיקים דיגיטליים אחרים, יצרה ויוצרת, כך נראה, פער בין האינפלציה הנמדדת והמדווחת על ידי לשכות סטטיסטיות, לבין האינפלציה 'האמיתית', הכוללת נגישות למחירים זולים יותר. מעשית, ככל שמדידת המדד בישראל תתרחב באופן הלוקח מידה גדלה והולכת של רכיבים החסרים כיום במדידה, תיתכן השפעה ממתנת ארוכת טווח על המדד - זאת, רק מעצם שכלול שיטות המדידה. לכן, נראה כי הגיעה העת לבחון את האפשרות של שינוי יעד יציבות המחירים של ישראל ליעד של רמת מחירים, ובכך למקד את המדיניות הכלכלית הכוללת".

תחזיות בתי השקעות ואנליסטים בולטים ל-2020 - חלק ראשון

3

זהו מספר ענפי הפעילות הבולטים בין הסקטורים שאינם מומלצים להשקעה בשנה הקרובה, הכוללים ביטוח, פארמה ותקשורת. כל אחד מהסקטורים האלה הוזכר על ידי שלושה גופים שונים בין אלה שהשתתפו בפרויקט התחזיות השנתיות של "גלובס".

בבחינת ביצועי המדדים הענפיים המוזכרים בשנה החולפת, ניכרת שונות מובהקת. מדד מניות התקשורת בולט בצד החיובי ב-2019, עם עלייה שנתית של כ-20% - דומה לזו שהציג מדד ת"א-125. לעומת זאת, מדד מניות הביטוח בתשואת חסר ביחס אליהם, אחרי עלייה שנתית של כ-12%, ואילו מדד הביומד, המייצג חלק גדול מחברות הפארמה - ממשיך לסגת, כפי שעשה גם בשנים קודמות, ואת 2019 סיכם בירידה של כ-20%.

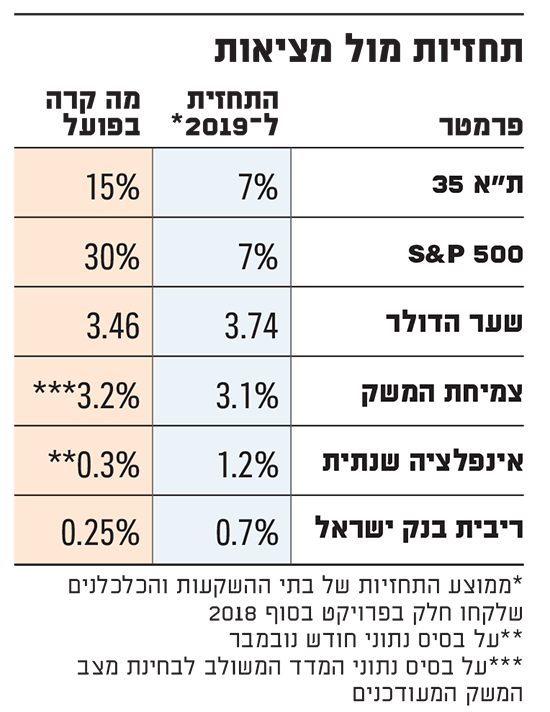

העליות החדות בשוקי המניות הפתיעו את החזאים המקומיים, וכך גם הריבית ושער הדולר

במה שהפך כבר למסורת, גם התחזיות הכלכליות שסיפקו בתי ההשקעות והאנליסטים ל"גלובס" לגבי שנת 2019 התממשו באופן חלקי בלבד, וחלקן התבררו כרחוקות מאוד מהמציאות. בעוד שלקראת הכניסה לשנת 2018 האופטימיות הזהירה שהפגינו האנליסטים לגבי ביצועי השווקים, התבררה כלא זהירה מספיק - עם צפי לעליות במדדים המובילים בארץ ובארה"ב לעומת נסיגה שהם רשמו בפועל, הרי שהערכותיהם לגבי שנת 2019 התגלו כזהירות מדי.

אחרי סיום דרמטי של חודש דצמבר בשווקים בסוף שנת 2018, עם צלילה רוחבית חדה ממנה נפגעו הבורסות השונות ברחבי העולם (אשר טרפדה גם את תחזיות האנליסטים לאותה שנה), את 2019 פתחו השווקים בעליות חדות. הללו הגיעו - הן במדדים ה מובילים בשוק האמריקאי והן בזה המקומי - לשיעורים דו-ספרתיים כבר תוך שלושה-ארבעה חודשים מתחילת השנה . בהמשך הציגו שוקי ההון כמה תיקונים, שנרשמו בעיקר על רקע חוסר ודאות בזירה הגיאו-פוליטית הגלובלית, אולם הללו נמחקו יחסית במהרה.

כך, בעוד שהחזאים המקומיים צפו (בממוצע) בתחילת השנה כי מדד ת"א 35 ומדד ה-S&P 500 האמריקאי יתחזקו השנה בכ-7%, הותירו שני המדדים את התחזיות מאחור, עם עלייה של כ-15% במדד הדגל בבורסה בתל-אביב, ועלייה משמעותית גבוהה מכך - שהגיעה לכ-30% - במדד האמריקאי.

גם בזירת הריבית התקשו החזאים לאתר את הכיוון אליה הלכה במהלך השנה החולפת. בעוד שבסוף 2018 העריכו האנליסטים והכלכלנים כי הריבית תעמוד (בממוצע) כעת על כ-0.7%, כשהרוב המוחלט של מי שלקחו חלק בתחזיות צפה את העלאתה בקצב זה או אחר, בפועל שיעור הריבית בשוק המקומי נותר ללא שינוי, ברמה של 0.25% - בדומה לשיעורה בסוף שנת 2018.

תחזיות מול מציאות - מדדים שערים ריביות

לאחר כמה העלאות ריבית שנרשמו בשוק האמריקאי ב-2018, הצפי הכללי בשוק בסוף אותה שנה היה להמשך אותו כיוון, גם אם בקצב מתון, אולם תחזיות אלה נמחקו די מהר, וכבר מהמחצית השנייה של 2019 נרשם שינוי כיוון עם הורדות ריבית בשוק האמריקאי.

גם בזירת המט"ח התחזיות לא היו קרובות למציאות, ובממוצע דיברו על כך ששוויו של הדולר בסוף השנה הנוכחית יגיע ליותר מ-3.7 שקלים. בפועל ערכו נמוך מכך בכ-7.5%, ועומד כיום על פחות מ-3.5 שקלים.

כאמור, גם בשנים קודמות התקשו בתי ההשקעות והאנליסטים לחזות במדויק את הצפוי להתרחש בשווקים.

בצד החיובי, החזאים צפו די במדויק את צמיחת המשק המקומי, והעריכו כי זו תסתכם ב-2019 בקצת יותר מ-3% - בדומה לנתונים בפועל (עד כה).