בשבוע האחרון של דצמבר, לאחר שבועות ארוכים ללא גשם, נפתחו ארובות השמיים וירדו גשמי ברכה. לפני החורף שהחל זה עתה, עלתה השאלה האם לפנינו חורף מבורך נוסף מבחינת הגשמים ומשק המים. החורף דאשתקד היה מוצלח מאוד מבחינת משק המים וגשמי ברכה שעלו בהרבה על הממוצע השנתי, איזנו במידת מה את משק המים, כאשר מפלס הכנרת עלה בכ-3 מטרים, אירוע שלא היה כמותו מאז חורף 2002-2003. בכל זאת, היה ספק האם השנה יחזור על עצמו אותו חורף גשום.

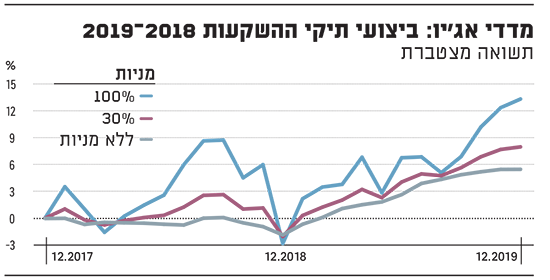

2019 היתה שנה מבורכת בשוקי ההון והביאה למשקיעים נחת רוח, אחרי שנים רבות של תנודתיות גבוהה, תשואה נמוכה ואף שלילית. ממוצע התשואה בשנים האחרונות היה חלש, בסך הכל 2%-3% לשנה בממוצע לתיקים מאוזנים. היו אירועים משמעותיים - משבר החוב באירופה, הברקזיט, עליית ריבית בארה"ב שהקשתה על השוק ב-2017 ועוד - שיצרו תנודתיות רבה. גם 2018 הסתיימה במפח נפש והשנה האחרונה הייתה סוף סוף "טובה" באמת. שנה כמו 2019 לא נראתה בשווקים מזה עשור והיא אולי השנה שיכולה לאותת על התרחקות מהמשבר שהיה בשווקים הפיננסיים בשנת 2008, לפחות במישור של פסיכולוגיית המשקיעים. אבל האם השנה החריגה שהסתיימה בתיקי ההשקעות זה עתה, תחזור על עצמה גם ב-2020? האם חורף עם גשמי ברכה, יכול לחזור על עצמו פעמיים?

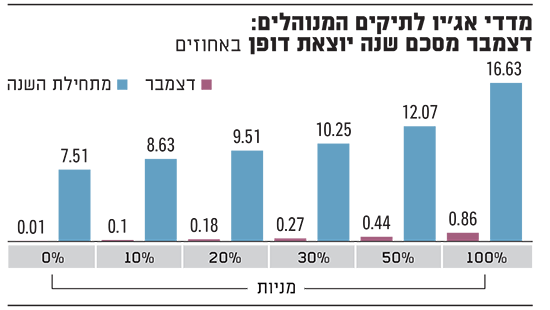

מדדי אג'יו מראים כי גם בדצמבר האחרון נמשך המומנטום בשווקים והביא עימו תשואה נאה לתיקי ההשקעות של הציבור. המדדים מראים עלייה במרבית הפרופילים של תיקי ההשקעות, החל מתיק האג"ח שעלה גם החודש ולו בתשואה זעומה של 0.01%, עבור דרך תיקי ה-20:80 והסמוך לו תיק ה-30:70, שעלו בשיעורים של 0.18% ו-0.27% בהתאמה, וכלה בתיק המנייתי שרשם עלייה חודשית בשיעור של 0.86%.

בחודש זה המדדים מסיימים שנה מרשימה, עם תשואות הנעות בין 7.51% בתיק האג"חי ועד 16.63% בתיק המנייתי. התיקים המעורבים, זה המכיל 20% מניות והסמוך לו המכיל 30% מניות, עלו במהלך 2019 כולה בשיעורים של 9.51% ו-10.25%, בהתאמה.

מדדי אגיו ביצועי תיקי ההשקעות

מדדי אג'יו מבוססים על נתונים מבתי השקעות שונים רבים ומגוונים, בהם פסגות, אלטשולר שחם, פעילים, מגדל שוקי הון, אקסלנס, איי.בי.איי, מיטב דש, הראל, תפנית דיסקונט, UNIQUE, הלמן אלדובי, אלומות ואנליסט. המדדים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור, פרטיים, קיבוצים, מוסדות וארגונים. המדדים הנבנים מנתונים אלו עוקבים אחר "תיק ההשקעות המצרפי" של הציבור והתשואות המחושבות מהוות מדדי השוואה לביצועי תיקים בעלי פרופיל דומה.

שנת 2019 מפצה על נזקי 2018

התשואות בשנת 2019 היו חריגות בכל קנה מידה, גם אם לוקחים בחשבון את הירידות החדות שהיו בשווקים בדצמבר 2018 בעקבות אותו תיקון אגרסיבי שנוצר עם העלאת הריבית בארה"ב, שהתרחשה בדצמבר בניגוד גמור לציפיות השוק. השווקים חששו אז גם ממלחמת הסחר שהלכה והסלימה עם הכרזות תכופות על מכסים ומגבלות סחר הדדיות, בעיקר בין ארה"ב לסין, וכתוצאה מהנפילות של דצמבר 2018, התשואה השנתית היתה שלילית. מדד תיק האג"ח עלה במהלך שנתיים אלו בשיעור של 5.48%, מדד תיק המניות עלה בשיעור של 13.31% ואילו תיק התמהיל המכיל 30% מניות, עלה בשנתיים בקרוב ל-8%. קצב העלייה השנתית בשנתיים הללו הינו משביע רצון והוא בעיקר נותן פרופורציה סבירה יותר לחגיגות התשואה של 2019.

מדדי אג'יו לתיקים המנוהלים

אין ספק כי התשואה של 2019 תרמה רבות לממוצעים השנתיים של השנים האחרונות, שהלכו ונשחקו בשנים של תנודתיות ותשואות אפסיות. ממוצע התשואה ל-5 שנים (חומש) עלה בזכות התשואות של 2019 בכ-1% בתיקים המעורבים הנפוצים עם כ-30% מניות, ואילו תיקי המניות נתרמו ב-2019 בכ-1.5%. אין ספק כי עבור המשקיעים והחוסכים המנהלים את השקעותיהם בשווקים הפיננסיים הסחירים, 2019 היתה שנה בעלת משמעות לא רק מבחינה פסיכולוגית, אלא גם מבחינה כמותית. תרומתה היתה משמעותית מאוד ואם 2020 לא תחזור לאחור, הרי שהעושר שנצבר בתיקים ב-2019 יסייע רבות לגובה הנכסים העתידיים, לכלכלת הפנסיה של הדור הנוכחי הסובל מתשואות נמוכות.

תרומת האפיקים למדדים ב-2019

אחת התובנות אותן ניתן לקחת מביצועי 2019 היא המשקל והתרומה של נכסי הסיכון, למדדים השונים. הדבר משמעותי מאוד כאשר מדובר בשיעור גבוה של נכסי סיכון, כמקובל בחיסכון לטווח ארוך, לתקופות העתיד, לפנסיה. בעולם שבו הכלכלה צומחת ואין זעזועים יוצאי דופן כגון מלחמות גדולות, שוקי המניות עולים ותורמים לתשואות. מנגנוני השוק והכלכלה עדיין מתגמלים את המשקיעים בעבור סיכון, גם אם פחות ביחס לעבר.

מדדי המניות בתיקי הציבור עלו השנה בשיעורים המתקרבים ל-20% על פי הרכבם בתיקים, אולם השנה היתה השפעה נרחבת לבחירה של המנהלים באפיקים השונים. מניות היתר, מדד מניות הנדל"ן, ההשקעות בחו"ל בין אם בארה"ב או באירופה, כל אלו הראו שונות גדולה מאוד ביניהם בשנה החולפת. מניות הנדל"ן רשמו השנה תשואה חריגה של יותר מפי שלושה ומניות הטכנולוגיה בכפי שניים ביחס למדדים המרכזיים בבורסה תל אביב. ההשקעות בחו"ל סבלו מהתחזקות בשיעור של כ-7.8% בשקל ביחס לדולר ולמטבעות האחרים בתיקים וגרעו כ- 3% מהתיקים המנייתיים וכ-1.5% מממוצע התיק המעורב, המכיל גם אג"ח בכלל ואג"ח בחו"ל בפרט.

גם במרכיבי האג"ח נרשמה שונות גדולה, כאשר האג"ח הארוכות עלו בשיעורים חדים, השקליות עד 17.8% והצמודות בכ-8.7%. האחרונות סבלו מירידה נוספת בציפיות לאינפלציה, מסיבות אותן נפרט בהמשך, אך ניתן לומר כי לאור תנודות אלה, נראה כי ברמת המיקרו, באפיקים השונים, השווקים נכנסו למצב חדש של אמון בכלכלה ובהמשך העליות.

מאקרו: מה הניע את השווקים ב-2019?

השווקים פעלו בשנה החולפת בסביבה מאקרו כלכלית תומכת אשר התפתחה בעשור האחרון והגיעה לשיא בשלותה ב-2019 בשילוב כמה גורמים, להלן כמה מהם:

- צמיחה כלכלית יציבה המבוססת על צריכה והשקעות.

- הבשלת טכנולוגיות מתקדמות ויישומן בתהליכים הכלכליים.

- סחר עולמי נרחב - על אף מלחמות הסחר.

- אינפלציה נמוכה עקב שפע של היצע ומחירי חומרי גלם נמוכים.

- ריבית נמוכה (או שלילית), עושר עולמי ונזילות פיננסית גבוהה.

- הרחבות פיסקאליות - הורדת מסי חברות בשנים האחרונות.

- גיאופוליטיקה - מדיניות של הימנעות ממלחמות גדולות, מצב אשר למרבה הצער אינו מונע עוולות ורצח המוני של אוכלוסיות חלשות במקומות שונים בעולם.

מכלול זה של תנאים סיפק ב-2019 יציבות, התקדמות כלכלית ברחבי העולם, אופטימיות וקרקע נוחה לשווקים. את הקרקע דישנה הריבית הנמוכה, כאשר מדינות רבות עסקו השנה בהרחבה, מתוך רצון לעודד את הכלכלה בהן. כלי הריבית חזר להיות כלי לעידוד כלכלה מקומית לצורך החלשת המטבע המקומי והוא הניע גם את שוקי המניות. מסיבה זו, גם ארה"ב אשר הובילה לכיוון של העלאת ריבית בעולם, הפכה את הכיוון והחלה להוריד את הריבית במהירות באופן שעודד את השווקים. תמונה גלובלית זו מהווה קרקע נוחה לשווקים הפיננסיים, אשר עלו, כפי שראינו, גם באפיקי המניות וגם באפיקי האג"ח.

האם הנס בשווקים של 2019 יחזור ב-2020?

כמו כולם, גם אנחנו שואלים כל העת את השאלה "מה יכול להשתבש" ולערער את השווקים? עלולים להתפתח תהליכים מפרים, כאלו היכולים לאותת לשווקים כי התמונה הנ"ל עומדת להשתנות. על רקע הדברים והתהליכים החיוביים, הרעה במצב יכולה להיות הפתעה גדולה ולהביא להיפוך מהיר בציפיות, מאופטימיות לפאסימיות. בין הדברים היכולים להשתנות, ניתן להזכיר את הבאים:

התפוצצות בועת האשראי העולמית. היקף האשראי העולמי עומד על 15 טריליון דולר, שיא של כל הזמנים. בעיית פירעון, מכל סיבה שהיא, תוביל לקריסה בשווקים הפיננסיים.

טעויות במדיניות הפיסקאלית. עלייה מהירה במיסים כדי לסגור גירעונות ולחזק את המדינות על חשבון הסקטור העסקי.

מלחמות הסחר. החמרה בפרוטקציוניזם ובהסתגרות הכלכלית של מדינות, באופן שיפגע ברווחיות חברות ובצמיחה העולמית

זינוק בריבית עקב התפרצות אינפלציונית.

האטה מפתיעה בצריכה. העולם חווה רוויה של צרכנים, לאחר שנים של התעצמות והתעשרות, בניית בתים, רכישת מוצרים, כלי רכב, אמצעי ייצור ועוד.

עודפי היצע. צד ההיצע נמצא בעודף כושר ייצור. האטה בביקוש העולמי המצוי ברוויה, יכולה להביא לעצירה מהירה בכלכלות.

גיאופוליטיקה. התפרצות מהירה של עימותים גיאופוליטיים, בניגוד לרוח שהיתה בעולם בעשור האחרון.

מחד, יש מקום להמשך השפעה של התמונה המאפיינת את 2019 ואין סיבה לכך שהאיומים הללו יתפרצו בעתיד הקרוב. מאידך, גורמים שליליים אינם "נוהגים" להמתין לתנאים ה"נכונים" כדי להתפרץ, אלא מתרגשים ובאים במפתיע, משנים באחת את מהלך הדברים.

ככל שזה קורה, השווקים מופתעים ועוברים ממאניה לדפרסיה, מעליות בלי הפסקה לנפילות מהירות, כפי שהיה ב-2008 או ב-2013. למרות החששות, בפתחה של 2020 נראה כי הסיכוי לכך נמוך ואינו מצדיק תמרוני יציאה מהשוק או צמצום חשיפה עמוק. למרות זאת, ולאור המצב החריג לטובה שבו השווקים נמצאים, מתחייבים זהירות ויצירת תוכנית פעולה - למקרה שהכול ישתנה באופן קיצוני ומפתיע.

הכותב הוא מנכ"ל אג'יו ניהול סיכונים והחלטות פיננסיות, המייעצת לחברות, מוסדות וקיבוצים בניהול השקעות ונכסים פיננסיים ומלווה משפחות בניהול העושר המשפחתי (פמילי אופיס). חיתוכים נוספים על מדדי אג'יו ניתן לראות באתר החברה. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.