שניב היא חברה קטנה שהוקמה בשנת 1988 והפכה לציבורית לפני 25 שנים, ושבמרבית שנותיה הציבוריות המשקיעים לא רוו נחת מהמניה, שכן היא דשדשה שנים ארוכות ובסך הכל הניבה תשואה נמוכה.

אפשר למנות לכך לא מעט סיבות, אבל בשנתיים האחרונות שניב השתנתה, במידה מסוימת קפצה מדרגה, מה שאמור היה לקבל ביטוי במחיר המניה. זה לא קרה, בוודאי לא בצורה שהולמת את השיפור ברווחי החברה.

הרכישה שהפכה את שניב לסנו קטנה: שניב הייתה במשך שנים רבות חברה לייצור נייר גולמי, תוך שהיא שנייה רק לנייר חדרה בגודלה. איפשהו בתחילת העשור הקודם, התקבלה בחברה החלטה לנצל את האינטגרציה האנכית ולייצר את מוצרי הנייר הסופיים בעצמה. למרות שחסמי הכניסה לתחום אינם פשוטים, שכן השוק נשלט על ידי שני שחקנים מרכזיים - חוגלה קימברלי וסנו - שניב הצליחה להשיג נתח של 25% בשוק מוצרי הנייר המוגמרים. אין ספק שחדירתו המוצלחת של המותג הפרטי היוותה בהקשר זה גורם מרכזי. מבחינת הנהלתה של שניב המלאכה לא הושלמה, כך שלפני קצת יותר משנתיים, בשלהי 2017, היא ביצעה רכישה אסטרטגית להגדלת פוטנציאל הצמיחה - חתימת הסכם מיזוג עם חברת "סאסאטק", בתמורה להקצאת 24% ממניות החברה הממוזגת לקיבוץ סאסא. במה עוסקת סאסאטק? בכל אותם תחומים שסנו מתעסקת ושלא היו בשניב - מוצרי ניקיון, טיפוח וטואלטיקה.

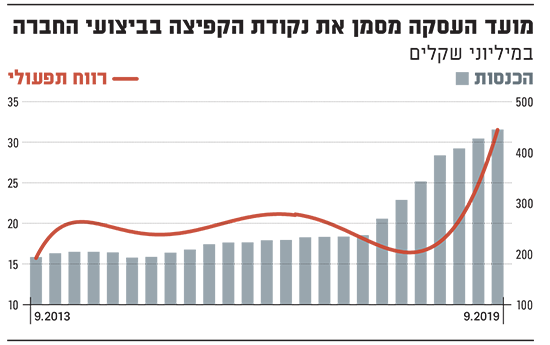

מועד העסקה מסמן את נקודת הקפיצה בביצועי החברה

סינרגיה עסקית: הסינרגיה ששניב רצתה להשיג ברכישה ברורה, שהרי מעבר להרחבת סל המוצרים הבסיסי, החיבור בין מוצרי הנייר לחומרי הניקוי נראה טבעי. תחשבו על זה, אתם לא מנקים עם נייר סופג חד-פעמי? יתרה מכך, שניב דומיננטית בפלח הקמעונאי, בעוד שלסאסאטק יש דריסת רגל בשוק המוסדי, כך שלא רק ששניב תוכל להציע ללקוחותיה מגוון רחב יותר של מוצרים, היא גם תוכל לחדור ביתר קלות ללקוחות המוסדיים. במילים אחרות, שתי החברות יוצאות מהמיזוג נשכרות.

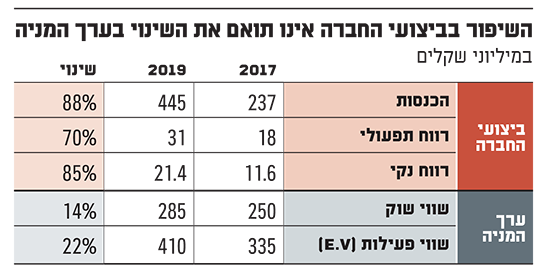

התנהגות המניה מאז העסקה תמוהה: שיעור ההחזקה שהוקצה לקיבוץ סאסא נעשה על בסיס שווי כלכלי של 250 מיליון שקל לשניב וכ-80 מיליון שקל לסאסאטק. מאחר והשוויים בעסקאות מיזוג נקבעים "As-Is", כלומר הערך הכלכלי של כל חברה בנפרד, אזי בהינתן סינרגיה עסקית בין החברות, ערכה של החברה המאוחדת אמור להיות גבוה מהשווי המצרפי של שתיהן לפני המיזוג. אז זו בדיוק הנקודה, שמחיר המניה הנוכחי של שניב, שעומד על 285 מיליון שקל, מצייר תמונה הפוכה - איכשהו "התאדו" להם 45 מיליון שקל מערך החברה. כיצד זה קרה? בשנה הראשונה לאחר המיזוג, המשקיעים התאכזבו מהתוצאות המאוחדות ששניב דיווחה, שכן למרות הגידול בהכנסות, הרווח הנקי נותר כפי שהיה לפני העסקה. העניין הוא שבשנת 2019 קפיצת המדרגה המיוחלת התממשה, כפי שמעידות התוצאות הכספיות, אז מדוע שווי השוק של שניב כמעט ולא השתנה?!

השיפור בביצועי החברה אינו תואם את השינוי בערך המניה

התמחור היחסי: מכפיל הרווח הנקי של שניב, על בסיס התוצאות ב-12 החודשים האחרונים, מתכנס לכדי 13. אבסולוטית זו בוודאי לא רמה גבוהה, בפרט על רקע הריבית הנמוכה, אבל אם שניב היא אכן "סנו קטנה", הרי שזה ממש מתבקש להשוות את התמחור לזה של סנו עצמה. לכאורה, ההשוואה האמורה מחזקת בבירור את המסקנה, שכן מכפיל הרווח של סנו עומד על 18 - גבוה מזה של שניב בעשרות אחוזים. אז זהו שזו השוואה מטעה, משום שרמת המינוף של שניב הרבה יותר גבוהה. למעשה, לסנו אין בכלל הלוואות, ההיפך - יש לה יתרות מזומנים גבוהות. ועדיין, גם אם מנטרלים את השפעת המינוף - כלומר בוחנים את התמחור על בסיס מכפילי הרווח התפעולי - גם אז שניב נראית אטרקטיבית להשקעה. מדוע? לא כתוצאה מפערים במכפילים, בגלל יתרון בפוטנציאל הצמיחה.

שורה תחתונה: ניתן להבין את הסקפטיות שהייתה למשקיעים בסמוך לעסקה, אבל העובדה שהיא נשארה גם לאחר ביצועי השנה שחלפה - כפי שמעידות התוצאות הכספיות ששניב דיווחה - מייצרת לטעמי הזדמנות השקעה במניה.

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.