חודש ינואר 2020 נפתח בעליות חדות בשוקי המניות, שהיו המשך לעליות תלולות הרבה יותר שאפיינו את שנת 2019 כולה. "אפקט ינואר" עבד עד שהחלה בהלת וירוס הקורונה ויצרה פאניקה בקרב המשקיעים בכל העולם. השווקים הזדעזעו. בישראל נרשמו שני גלים של פאניקה. האחד ביום 27.1.20, שבו נפדו לא פחות מ-600 מיליון שקל מקרנות הנאמנות האקטיביות, ולא רק בקרנות שמתמחות במניות, אלא גם מכל מה ש"הריח" ממניות, כמו קרנות שמתמחות באג"ח כללי שיש בהן רכיב מסוים של מניות.

וזו הייתה רק הקדמה לגל השני, יום שני, ה-3.2.2020, שבו היקף יציאת הכספים מקרנות הנאמנות האקטיביות הגיע ל-1 מיליארד שקל, אחד הפדיונות הגדולים ביותר בהיסטוריה של קרנות הנאמנות. ונתונים אלה, צריך לומר, הם רק חלק מהתמונה הכללית, שכן גם מן הקרנות הפסיביות (קרנות מחקות וקרנות סל) יצאו סכומים נכבדים של 900 מיליון שקל בגל הראשון וכ-600 מיליון שקל בגל השני, סך הכל יצאו ביומיים האלה מתעשיית הקרנות כ-3.1 מיליארד שקל, חלקם חזרו בימים שלאחר מכן.

והנה, ראו איזה פלא, עוד באותו יום שני, בגל השני, שוקי המניות עשו פניית פרסה מהירה, הם עלו, והעליות נמשכו ביתר שאת בשלושת ימי המסחר הבאים, למגינת ליבם של אותם משקיעים שהזדרזו למכור את קרנות הנאמנות שברשותם, או חלק מהן.

התגובה האינסטינקטיבית, כמעט אפשר לומר, הפבלובית, לירידות החדות בשווקים, באה בחלקה מצד משקיעים שמראש לא היו צריכים להשקיע בקרנות האלה אבל התפתו לעשות זאת, בלי לראות את הסיכון שלקחו על עצמם, או כאלה שהבינו את הסיכון, אבל הניחו ש"הכל יהיה בסדר". חלק אחר מן המשקיעים ניסו, מן הסתם, לתזמן את השוק, לצאת ממנו, אולי מתוך מחשבה שהם ירכשו בחזרה את הקרנות כמה ימים לאחר מכן, אחרי שהן תספוגנה ירידות נוספות ותהיינה זולות יותר. בינתיים זה לא עבד להם. המניות עלו ואיתן הקרנות המתמחות במניות. זו הייתה תנועה חדה של השוק בתוך פרק זמן קצר מאוד במתכונת של האות האנגלית V, מתכונת שכבר התרחשה לא מעט פעמים בשנים האחרונות והותירה את המשקיעים מופתעים.

מובן שייתכן שהשוק ישנה שוב כיוון, שהרי אי אפשר לדעת בנקודת הזמן הזו מה יהיה האפקט של הווירוס על הכלכלה העולמית לאורך זמן. ברור שבטווח הזמן הקצר של כמה שבועות הוא גורם נזק וימשיך לגרום נזק לתעופה האזרחית, לתעופה המסחרית, להובלה הימית, לתיירות ולמעשה, כמעט לכל ענף משקי, כולל הטכנולוגיה. הנפגעות העיקריות מן הקורונה, מעבר לסין והונג קונג, הן חלק מהמדינות המתפתחות, השווקים המתעוררים. בולטת ביניהן ברזיל, שסופגת מכה כלכלית, בורסאית ומטבעית, אבל היא לא לבד.

תגובת השווקים: לא רק במניות

יחד עם הירידות במניות, ירדו גם שערי איגרות החוב הקונצרניות, בעיקר אלה היותר מסוכנות, ואז כאשר המניות התאוששו, גם הן התאוששו.

נפגע נוסף מווירוס הקורונה היה הנפט שמחירו קרס, שכן במידה רבה הוא, וגם סחורות אחרות שמחירן ירד בחדות כמו נחושת, משקפים את רמת הפעילות הכלכלית בעולם, וכאשר מדובר בווירוס "סיני", הכלכלה השנייה בגודלה בעולם, המייצגת כ-18% מהתמ"ג העולמי, ברור שהביקוש לנפט ולמתכות שונות נמצא ויימצא בירידה כל עוד הווירוס משמש מקור לדאגה.

וזו לא רק שאלה של ירידה בביקושים. זו גם, ואולי בעיקר, שאלה של פגיעה בשרשרת האספקה העולמית. הגלובליזציה העניקה הרבה מאוד יתרונות לכלכלה העולמית, אבל יצרה מערכת של תלות של מדינה אחת ברעותה, וכאשר מדינה כמו סין נכנסת לסוג של בידוד, ואפשר שאחרות יילכו בעקבותיה, שרשרת האספקה נקטעת. כך קרה, למשל, גם בעקבות ה"ברבור השחור" של הצונאמי ואסון פוקושימה ביפן בשנת 2011. גם אז הייתה פגיעה של ממש בשרשרת האספקה, בעיקר הטכנולוגית, ועברו כמה חודשים עד שרמת הפעילות הכלכלית חזרה לתיקנה.

אבל היו גם כאלה שהרוויחו בימים של ירידות בשוקי המניות. היו אלה מי שרכשו הגנות ("פוטים") על השוק לפני הירידות ואלה שהחזיקו באפיקי השקעה שדווקא עלו בימי הירידות של המניות, ואלה הם שלושה בעיקר. הין שהתחזק מול הדולר, איגרות החוב הממשלתיות של ארה"ב שעלו בחוזקה (למשל, אג"ח ממשלת ארה"ב ל-10 שנים עלו בכ-3%), והזהב עלה.

אלה הם שלושה אפיקים שכבר הוכיחו בעבר את יכולתם להתנהג באופן שונה ואף הפוך משוק המניות (מיתאם שלילי) וכך אירע גם הפעם. הם שימשו עבור המשקיעים מקלט בטוח לימי סגריר והעניקו להם את הביטחון נוכח האי-ודאות שהתלוותה ועדיין מתלווה לאפקט הווירוס.

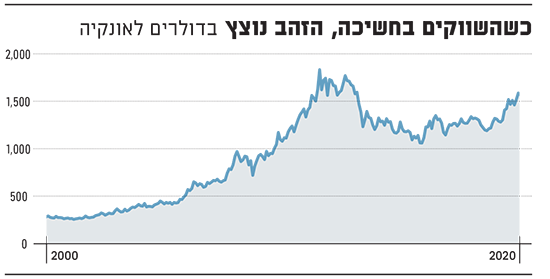

כשהשווקים בחשיכה הזהב נוצץ

כל התועלות במתכת אחת

מבין שלושת האפיקים האלה, אני אתמקד בזהב, המתכת הזהובה, ומולו אני אעמיד את הנפט - הזהב השחור.

מאז ומתמיד הזהב היווה מקום מקלט מועדף בתקופה של משברים כלכליים ופיננסיים. אפשר לומר שהמתכת הזהובה זוהרת במיוחד כאשר השווקים הפיננסים מצויים בחשיכה מדכאת.

במשבר 2008, מחירי המניות ירדו גם ירדו, מחירי איגרות החוב של חברות ירדו, מחירי הסחורות אף הם, מחיר הנפט צנח, ואילו מחיר הזהב עלה. כך היה גם במשברים אחרים ו/או במצבים של אי-ודאות קיצונית.

משברים הם, מה לעשות, חלק מהחיים הכלכליים והפיננסים. הם מתרחשים אחת לכמה זמן. כיום, לאף אחד לא ברור כיצד הבנקים המרכזיים מתכוונים לצאת ממילכוד הנזילות שהם יצרו. ניסיון שכבר נעשה לאחרונה על ידי הפד להוריד את המינוף שלו, נכשל, והפד חזר לסורו. קשה לחזות כיצד "העניינים" יחזרו לנורמליות, והאי-וודאות הזו משרתת ללא ספק את העניין בהשקעה בזהב.

מדוע, שואלים רבים, להחזיק זהב כחלק מתיק ההשקעות, והרי הוא, בניגוד לאפיקי ההשקעה האחרים, אינו מספק תשואה שוטפת?

הזהב יכול לשמש כלי מעולה להשגת פיזור אפקטיבי בתיק ההשקעות במובן הזה שתוספת שלו לתיק ההשקעות מקטינה את רמת הסיכון הכוללת בתיק, הגם שהוא כשלעצמו מתנהג בצורה תנודתית.

הדפסת הכספים המסיבית של הבנקים המרכזיים הביאה לניפוח מחירם של נכסים פיננסיים דוגמת מניות, איגרות חוב ממשלתיות, איגרות חוב קונצרניות, לניפוח מחירם של נכסים ריאליים דוגמת נדל"ן לסוגיו, יצירות אמנות ומה לא. אז מדוע שהזהב לא ייהנה מכך? זאת, במיוחד כאשר ההיצע שלו בעולם הוא מוגבל והפקתו ממכרה חדש שמתגלה ומפותח היא עניין של כמה שנים.

לא רק הדפסת הכספים המסיבית כשהיא לעצמה מסייעת לביקוש לזהב, אלא גם התוצאה שלה. והתוצאה שלה היא, בין היתר, ריבית נמוכה. נהוג, כאמור, לומר כנגד השקעה בזהב שזה אינו מוצר שמפיק למשקיעים תשואה שוטפת דוגמת ריבית או דיבידנד. אבל כיום התשואה שניתן להשיג באפיקים אלטרנטיביים היא נמוכה מאוד, ההפסד האלטרנטיבי של החזקת זהב הוא קטן מאוד כאשר הריבית בחלק מן המדינות היא אפסית ואף שלילית. עובדה זו מגדילה את האטרקטיביות היחסית של השקעה בזהב.

הרוכשים של המתכת הזהובה עושים זאת, איפוא, ממגוון של סיבות ושיקולים, לרבות אגב, לשימושים תעשייתיים, ולא רק פיננסיים, אבל הם אינם רק יחידים שמבקשים להגן על תיק ההשקעות שלהם. מסתבר, שגם הבנקים המרכזיים מגדילים את ההשקעה שלהם בזהב כחלק מניהול רזרבות המט"ח שלהם. בתקופה של הדפסת כספים ושל מלחמת מטבעות, הזהב מצטייר כהשקעה יציבה יותר. יש הקושרים חלק מהגידול בהשקעות בזהב בהחלטות פוליטיות של סין ושל רוסיה להחליש את תלותן בדולר האמריקאי ולהחליש את מעמדו המרכזי בעולם.

אז, אם מחיר הזהב עולה כאשר שוקי המניות יורדים בחדות, מה קורה למחירו כאשר שוקי המניות עולים? על פי אותו היגיון מחירו אמור לרדת. זה בהחלט עשוי להיות המקרה, אבל לא בהכרח.

כך למשל, בשנת 2019, שהייתה שנה של עליות חדות במיוחד בשוקי המניות בעולם כדי יותר מ-20% במדד המניות העולמי, מחיר הזהב עלה אף הוא בכ-18%.

מהן הדרכים להצטייד בזהב? מעבר לאפשרות לרכוש זהב פיזית, מה שקורה כיום במדינות כמו איראן או וונצואלה, אפשרות שהיא יקרה, ובעיקר - לא בטוחה, אפשר להיחשף לזהב בכמה דרכים. דרך אחת היא לרכוש תעודת סל בחו"ל על מחיר הזהב שסימנה GLD. דרך אחרת היא לרכוש קרנות נאמנות או קרנות סל שמשקיעות בזהב בישראל (חלקן גם במניות של חברות כריית זהב), וגילוי נאות, חלקן הן בניהול מיטב דש, או לקנות ישירות מניות של חברות זהב, דרך פחות מומלצת שמחייבת ידע רב וכפופה לתנודתיות יותר גדולה.

עד כאן אודות הזהב הצהוב, ומכאן לזהב השחור, הנפט.

מחיר הנפט עמד בסוף 2019 על רמה של 66 דולר לחבית ("ברנט"). במהלך ינואר, עוד קודם לגילוי נגיף הקורונה, מחירו ירד ב-6% לרמה של 62 דולר. גילוי הנגיף והדיווח על מקרי המוות, יחד עם החששות מההשלכות הכלכליות של התפשטותו, הנחיתו את מחירו לרמה של 54 דולר כיום. המגמה הזו תפסה את מדינות אופ"ק בהפתעה והן עשו מאמץ להתמודד עם הירידה בביקוש לנפט (בעיקר מסין) על ידי הקטנת ההיצע, אך עד כה לא הצליחו להסכים ביניהן. וזהו אחד הסיכונים במצב הנוכחי, סיכון שפחות מדי מדברים עליו.

הריביות הנמוכות עוצרות את המפולת?

על רקע האי-ודאות המתלווה לווירוס הקורונה כאשר בנקודת הזמן הנוכחית, איש אינו יודע כמה זמן הוא יהיה נוכח בחיינו - ימים, שבועות, חודשים ועד לאן תגיע התפשטותו. הדיון בשאלה לאן פניו של שוק המניות העולמי הוא מסובך. הוא היה דיון מורכב גם לפני וירוס הקורונה והוא הפך עכשיו למסובך יותר.

הדיון ברמת התמחור של שוקי המניות הוא מורכב ומסובך. ישנו כיום קונצנזוס שרמת שערי המניות בשווקים המרכזיים בעולם היא לא נמוכה, בלשון המעטה. אבל, כאשר הריבית היא נמוכה, ובמדינות שונות כמו באירופה היא שלילית נומינלית, ובוודאי - שלילית ריאלית, איזו משמעות יש למכפיל רווח 18, 20, 25, 30 או יותר? תיאורטית מחירי המניות יכולים להמשיך לעלות עד בלי סוף ותמיד אפשר יהיה לטעון שהמחירים אינם גבוהים, ושאפשר להמשיך ולהשקיע במניות כי "אין אלטרנטיבות", וכי בהשוואה לתשואות שאפשר לקבל באיגרות חוב, המחירים של המניות הם כאילו שפויים.

לפי מודל רוברט שילר, זוכה פרס נובל בכלכלה, התנאים השוררים היום בשוק המניות, כשהוא לעצמו, הם כאלה שהשוק בשל לירידות חדות שתהיינה בגדר מפולת. דהיינו, ירידה של יותר מ-20% מן השיא. רמת המכפילים לשיטתו (הוא בחן את המכפילים על בסיס הרווחיות ב-10 השנים האחרונות ולא בשנה האחרונה) עומדת על כמעט 34, כפול מהממוצע ההיסטורי, ורמת השאננות, "מדד הפחד" היא נמוכה מאוד. אבל כאשר בוחנים את העובדות הללו בקונטקסט רחב יותר, זה של אלטרנטיבות השקעה לשוק המניות, הרי שיש גם לשילר בעיה. זאת משום שמעולם, באף אחת מ-13 המפולות שהתרחשו בשוק המניות האמריקאי במהלך ההיסטוריה שלו, לא היה מצב של ריביות כל כך נמוכות, כלומר - היעדר אלטרנטיבות של ממש.

מה שמסבך אף יותר את הניתוח הזה, הוא העובדה שבעוד העולם כולו עסוק היום בחיפוש אחר חיסון לווירוס הקורונה, הבנקים המרכזיים מספקים כבר חיסון מסוג אחר לשווקים. חיסון בדמות הזרמת נזילות, כמעט בלתי פוסקת, לשווקים.

הם חוששים שירידות חדות בשוקי המניות יפגעו ביציבות הפיננסית, יפוגגו את "אפקט העושר" ויפגעו במאמצים לשקם את הכלכלה הריאלית. המשקיעים שמבינים זאת חשים שיש להם סוג של "כרית ביטחון", אמנם לא מלאה, וכזו שאיננה ממש פוליסת ביטוח מפני הפסדים, ומזרימים עוד ועוד כספים לשוקי המניות, והנה לך מעגל של נזילות, שיש כאלה שיגדירו אותו מעגל של שוטים.

ובסיכומו של דבר, מי שלא בטוח שאפקט הווירוס כבר מאחורינו או עומד להסתיים, מי שלא בטוח שהריבית הנמוכה מאוד תלווה אותנו עוד עשרות שנים, מי שלא בטוח ביכולת של הבנקים המרכזיים להתמיד ב"ניסים ונפלאות" שהם עושים, או ביכולת של ה"ניסים והנפלאות" להמשיך ולתת חסינות לשווקים, כדאי שיחשוב כיצד הוא מקטין את הסיכונים, וכאמור בכתבה זו, יש כמה דרכים לעשות זאת.

ככל שתימשך האי-וודאות סביב האפקט של וירוס הקורונה, עם מקרי מוות נוספים בסין, ואולי גם התפשטות הווירוס מעבר לגבולות סין, כך הלחץ על מחירי הנפט, כמו גם על מחירי הסחורות האחרות, עלול לגבור.

אפשר לשאול, אז מה רע בזה (מעבר, כמובן, לטרגדיות האנושיות שקורות באופן ישיר כתוצאה מהנגיף)? יש לזה דווקא אפקט חיובי, למשל, מבחינת האינפלציה. מחיר נפט שיורד תורם לירידה באינפלציה וגם לרווחיות של חברות שהדלק הוא מרכיב בעלויות שלהן, כמו חברות התעופה.

אבל, אחרי שאמרנו את זה, צריך לומר, שבסיטואציה הנוכחית, ירידת מחירי הנפט היא יותר גרועה לשווקים מאשר טובה. המשך ירידת המחירים תהיה לו משמעות כפולה. הוא גם ישקף מציאות כלכלית מדאיגה והוא גם עלול לתרום להמשכה.

נזכיר כי בינואר 2016 מחיר הנפט ירד מרמה של כ-52 דולר לחבית לרמה של כ-26 דולר לחבית ויחד עימו ירדו לא רק שוקי המניות כדי 15% עד 20%, אלא גם איגרות החוב הקונצרניות עקב יציאת כספים "מבוהלת" ממכשירי השקעה, ETF של אג"ח קונצרניות וסלי השקעה שכללו וכוללים גם היום שיעור גבוה (קרוב ל-20%) של איגרות חוב של חברות אנרגיה ממונפות. זוהי סיטואציה שעלולה לחזור על עצמה בימים אלה של דאגה לרמת הפעילות הכלכלית, שאליה חוברת התפישה המחלחלת לשווקים בדבר עתידה הזוהר של תעשיית האנרגיה החלופית - הנקייה, ועתידה הקדורני של תעשיית האנרגיה המזהמת. במובנים רבים הכינוי שמוצמד לנפט, "הזהב השחור", היה בו הרבה מן האמת עד לאחרונה, אבל הוא הולך ומיטשטש ומאבד את הצדקתו בראייה קדימה.

הכותב הוא מבעלי בית ההשקעות מיטב דש. אין לראות באמור המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק