בשנה האחרונה כתבנו מספר פעמים על השקעות אחראיות (ESG), המביאות בחשבון בשיקולי ההשקעה גם גורמי סביבה (Environment), חברה (Society) וממשל תאגידי (Governance).

השקעות ESG הופכות לחלק מרכזי בניהול ההשקעות בעולם, בעיקר באירופה. זאת, מתוך תפיסה שבטווח הארוך, הביצועים של חברות שהמודלים העסקיים שלהן הינם ברי-קיימא, יהיו טובים יותר, מה שיביא להגדלת תשואות והפחתת סיכונים.

בפרט, בתקופה האחרונה מתחדדת הבנה זו בהקשר של סיכונים הנובעים משינויי האקלים - הן ברמה הפיזית כתוצאה מההשפעה של אירועי מזג אוויר קיצוניים, והן כאלה שינבעו מתהליכי המעבר לכלכלה ירוקה יותר, מופחתת פחמן.

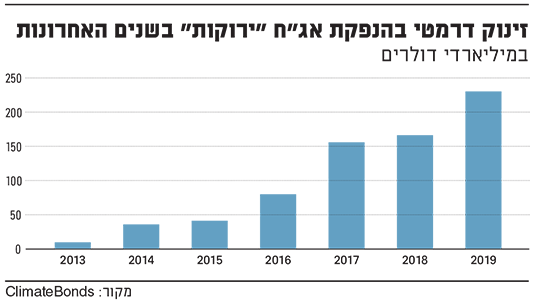

אחת הדרכים המרכזיות בהן חברות מנסות לרכוב על העניין הגובר של המשקיעים בתחום, היא באמצעות הנפקת "אג"ח ירוקות". אלה מכשירים המונפקים לצורך מימון מיזם ספציפי הנחשב מועיל סביבתית, למשל בתחום האנרגיה המתחדשת. להמחשת המגמה, לפני כעשור שוק האג"ח הירוקות לא היה קיים, ב-2013 הוא עמד על כ-10 מיליארד דולר בלבד וב-2019 הוא כבר הגיע לכ-250 מיליארד דולר.

זינוק דרמטי בהנפקת אגח ירוקות בשנים האחרונות

מעבר מחום לירוק

שוק האג"ח הירוקות מתאים לחברות שתחומי פעילותן מאפשרים הגדרת מיזמים כירוקים, בעיקר בענפים כגון תשתיות ואנרגיה.

מנגד, טרנד המימון הירוק הותיר מחוץ למשחק חברות "חומות" - כאלה הפועלות בתעשיות מזהמות, כמו נפט וגז, רכב, תובלה ימית, כימיקלים, פלדה, בינוי וייצור תעשייתי.

הסיבה לכך היא שאופי העסקים של החברות הללו אינו מאפשר להן להציע פרויקטים ידידותיים מספיק לסביבה. לאור זאת, משקיעים רבים גם מתנגדים בחריפות לכך שאג"ח של חברות כאלה תוגדרנה כ"ירוקות".

לדוגמה, באוקטובר האחרון ניסתה חברת שינוע האנרגיה טיקיי להנפיק אג"ח ששווקה כ"ירוקה", בטענה שתמורת ההנפקה נועדה לשמש לבניית ארבע מיכליות נפט יעילות אנרגטית. היא נתקלה בהתנגדות חריפה מצד משקיעים פוטנציאליים, שלא הסכימו לסווג אותה כירוקה. לבסוף, מתוך יעד גיוס של 200 מיליון דולר הצליחה טיקיי לגייס 125 מיליון דולר בלבד ונאלצה לשלם ריבית גבוהה יחסית בשיעור ליבור+6.5%.

לדעתנו, הדבר ממחיש את אתגרי המימון עימן מתמודדות כיום חברות מזהמות, בעולם פיננסי שהופך מודע לסיכוני אקלים, מוטה למימון בר-קיימא ובעל מודעות גוברת לסטנדרטים מתאימים לסיווג מכשירים כ"ירוקים".

מימון הכרחי לתהליכי מעבר

מנגד, אם החברות המזהמות לא תצלחנה להסב את פעילותן, ולו בהדרגה, לאפיקים יותר ברי-קיימא - הן תיוותרנה חשופות לסיכונים מוגברים.

זאת למשל, כתוצאה משינויי רגולציה כנגד חברות מזהמות, שיפגעו בפעילותם וברווחיהם. נימוק אחר לכך הוא שהעלייה במודעות לסיכוני האקלים תביא לירידה חדה בתיאבון המשקיעים כלפיהן. לשם כך, חברות המבקשות לבצע תהליכי הסבה, זקוקות למימון ייעודי וזול ככל הניתן.

לכן, ביוני 2019 קראה ענקית הביטוח הצרפתית AXA ליצור סוג חדש של איגרות חוב - "אג"ח מעבר" (transition bonds). אלה מכשירים שנועדו לחברות שכיום אינן יכולות להציע אג"ח ירוקות, במטרה לגייס מימון שיסייע להן לעבור בהדרגה למודל עסקי פחות מזהם ויותר בר-קיימא.

הנפקת אג"ח מעבר אינה דורשת מחברה "חומה" להפוך לירוקה בין-לילה, אלא במסגרתה היא מתחייבת לעשות צעדים פרקטיים בכיוון - תוך הצבת יעדים לצמצום פעילויות המזיקות לסביבה. לדוגמה, אג"ח מעבר יכולה לשמש חברת תובלה להסבת צי הרכב שלה מסולר לגז טבעי, או לחברת חשמל להעביר תחנות כוח מפחם לאמצעים מזהמים פחות.

אג"ח מעבר שונות מהלוואות הקיימוּת הבנקאיות (SLL) שדנו בהן בעבר. במסגרתן, מוגדרים מדדי ESG ניתנים לכימות, שעמידה או אי-עמידה בהם מצמצמת או מגדילה את הריבית שמשלם הלווה.

השונות באג"ח מעבר מתבטאת בכך שהמדדים במסגרתן פחות כמותיים, ויותר מוטי אסטרטגיה עסקית למעבר הדרגתי מחום לירוק. בנוסף, לפחות כיום היעדים אינם משפיעים על שיעור הריבית שמשלמת האג"ח.

הנפקה מחוץ לקופסה

תחום אג"ח המעבר הוא חדשני ביותר. את ההנפקה פורצת הדרך בתחום ביצעה באוגוסט 2019 ענקית עיבוד הבקר הברזילאית Marfrig.

גידול בקר כרוך בפעולות רבות הנחשבות מזהמות. למשל, משום שהצורך בשטחי מרעה מצריך לרוב בירוא יערות נרחב, לצד פליטות הפחמן הגבוהות מהבקר עצמו. לכן, בענף זה הנפקת אג"ח ירוקה אינה ישימה.

כדי להצדיק את הנפקת אג"ח המעבר, Marfrig התחייבה לרכוש בקר רק ממגדלים הפועלים בהתאם לקריטריונים מוגדרים, בדגש על הימנעות מכריתת יערות והקפדה על סטנדרטים מחמירים בתהליכי גידול הבקר והעסקת העובדים.

ואכן, ההנפקה זכתה להצלחה רבה. היא בוצעה בהיקף של 500 מיליון דולר, תחת דירוג "זבל" נמוך של B1 ממודי'ס, לתקופה של עשר שנים. הביקושים שהתקבלו היו גבוהים פי שלושה, לא עניין שגרתי בדירוג כזה וללא תקדים עבור החברה עצמה. הקופון בהנפקה נקבע על 6.625%, הנמוך ביותר ששילמה Marfrig אי-פעם.

להמחשת החיסכון בעלויות המימון, מספר שבועות לפני כן הנפיקה החברה אג"ח בהיקף מיליארד דולר לתקופה קצרה יותר, של שבע שנים - בריבית גבוהה יותר של 7.25%.

לצד ההצלחה הפיננסית, ההנפקה זכתה לקיתונות ביקורת מצד ארגונים סביבתיים. לדוגמה, נטען כי קיים קושי לנטר שכל החוות מהן רוכשת Marfrig בקר אכן עומדות בקריטריונים הסביבתיים. אחרים טענו שהחברה ממילא התחייבה לקריטריונים האמורים עוד טרם ההנפקה.

יתרונות למשקיעים

בצד המשקיעים, באג"ח מעבר גלומים מגוון יתרונות. ראשית, מטעמי פיזור סיכונים. לרוב, משקיעי ESG "ירוקים" יכולים להיחשף לטווח מוגבל של חברות וענפים. אג"ח המעבר מאפשרות להם לפזר את תיקי ההשקעות שלהם לענפים ולמיזמים חדשים, של חברות מזהמות כיום שרוצות להפוך לירוקות בעתיד. הדבר מגדיל את מאגר החברות וההנפקות הפתוחות בפניהם.

שנית, מטעמי השאת תשואות. ריבוי הביקושים בשוק האג"ח הירוקות הקלאסי הביא לצמצום דרמטי של המרווחים בו. אג"ח מעבר צפויות לשלם מרווחים גבוהים יותר. זאת, הן משום שככלל חברות "חומות" תידרשנה לשלם מרווחים גבוהים יותר מאשר ירוקות, והן בשל הרחבה משמעותית של ההיצע בשוק.

שלישית, מטעמים הקשורים בהשפעה (אימפקט) הסביבתית של ההשקעה, עבור משקיעים ששיקולים אלה משמעותיים להם. סביר להניח שהקצאת כספים לפרויקטים ירוקים בלבד - כגון טורבינות רוח, חוות סולריות או כלי רכב חשמליים - לא תספיק כדי להיאבק בשינויי האקלים. להמחשה, גם התרחישים ה"אופטימיים" ביותר למעבר לאנרגיה מתחדשת מעריכים שהשימוש בדלקים מזהמים ייפסק בהדרגה. פיתוח של שוק אג"ח מעבר יאפשר להקצות כספים לחברות בענפים מזהמים כדי לתמרץ אותן לשפר את היעילות האנרגטית שלהן ולצמצם בהדרגה את הזיהום הסביבתי שהן מסבות.

רביעית, מטעמי שימוש נאות בתמורת ההנפקה. אג"ח מעבר מאפשרות לחברות העוסקות בתחומים מזהמים לגייס מימון לתהליכי המעבר, מבלי הצורך לתייג את עצמן באופן מאולץ כירוקות.

כך, הן נמנעות מ-"Greenwashing", מונח ידוע לשמצה המיוחס לחברות הטוענות שהן ירוקות או שבכוונתן לבצע פעולות סביבתיות עם תמורת ההנפקה, בשעה שהדבר אינו מתקיים בפועל. הדבר מפחית למשקיעים את הסיכונים לשימוש לא נאות בכספים שנועדו למימון ירוק (ועבור החברות לכישלון ההנפקה כאמור).

רלוונטי לחברות רבות בישראל

להערכתנו, הנפקת אג"ח מעבר עשויה להתאים למגוון חברות בישראל, אשר תהליכי הייצור שלהם כיום נחשבים למזהמים.

על פי ציוני התנהלות סביבתית, הנפקת מכשירים כגון אלה עשויה להיות רלוונטית במיוחד לחברות כמו בז"ן, פז, גדיב תעשיות פטרוכימיה, כרמל אוליפינים, רותם אמפרט נגב, נייר חדרה, חברת החשמל ומפעלי ים המלח.

לצד שינויים עסקיים שכבר כיום מבצעות חלק מהחברות הללו בניסיון לעבור לפעילות יותר בת-קיימא, לדעתנו ראוי שהן גם תצבנה בראש סדר העדיפויות שלהן את הצורך לגייס מימון ייעודי לתהליכי המעבר.

לצד התועלות הברורות במכשירים אלה עבור החברות המגייסות, ראוי שגם המשקיעים המוסדיים בישראל יהפכו אקטיביים יותר בנושא וידרשו מהחברות שהם מממנים לקיים תהליכי מעבר לעתיד ירוק יותר.

הדבר יביא לשילוב ידיים בין האינטרסים בין החברות שיפתחו עתיד בר קיימא, ועבור המשקיעים בהן, שיוכלו להשיא תשואות גבוהות יותר, תוך צמצום הסיכון מכך ששיטות ייצור מיושנות ומזהמות יביאו לקושי עתידי מצד החברות לשרת את חובותיהן ולצניחה במחירי מניותיהן.

הכותבים הם רו"ח ועו"ד איתי רושקביץ ומור לוין, מייסד ושותף, בהתאמה, בחברת הייעוץ הפיננסי CoAF - Complex of Alternative Finance. הגורמים בכתבה עשויים להשקיע בניירות ערך או מכשירים, לרבות אלה שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.