שבע שנים וחצי מאז הושלם הסדר החוב בחברת דלק נדל"ן של יצחק תשובה, שבמסגרתו ספגו מחזיקי האג"ח "תספורת" של 65% על חוב של 2.15 מיליארד שקל, והבוקר נראה כי הסדר חוב נוסף, גדול בהרבה, עלול להתרחש, והפעם בקבוצת דלק עצמה.

לאחר שבמשך כמה שנים לאחר ההסדר הכואב נראה היה כי תשובה הצליח לעלות מחדש על גל של הצלחה, בעיקר הודות לתגליות הגז בישראל והשיפור בשוקי הנדל"ן בארץ ובחו"ל, הוא שוב מוצא את עצמו בעין הסערה של המפולת הנוכחית בבורסה בת"א, עם התרסקות במחירי ניירות הערך של קבוצת דלק.

מניית הקבוצה, הממוקדת בתחום האנרגיה, קרסה היום, לאחר מספר ימים של ירידות חדות, וביחד איתה גם סדרות האג"ח של החברה, יחד עם כל סקטור הגז והנפט בבורסה בת"א. זאת, לאחר שמחיר הנפט צנח בכ-10% בניו יורק ביום שישי, על רקע הקשיים של ארגון אופ"ק ורוסיה להגיע להבנות בנוגע לקיצוץ גדול בתפוקת הנפט, בעקבות הירידה החדה בביקושים לנוזל השחור בעולם בשבועות האחרונים.

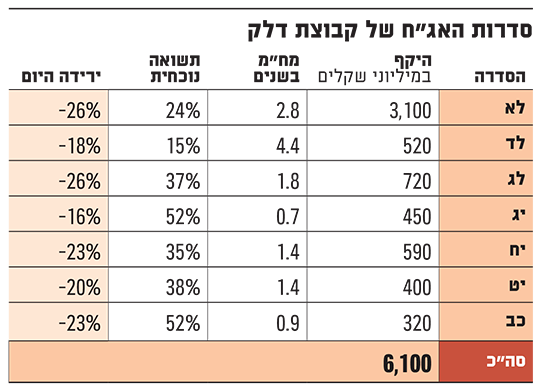

סדרות האג"ח של קבוצת דלק

על פי הערכות בשוק, הירידה החדה בשווי ההחזקות הסחירות של תשובה, הובילו אותו לסביבה של אי עמידה בקובננטים (אמות מידה פיננסיות) כלפי הבנקים המממנים.

החובות האישיים של תשובה למערכת הבנקאית - ככל הידוע בנק הפועלים, דיסקונט ומזרחי טפחות - עומדים לפי ההערכות על 1-1.5 מיליארד שקל. לפיכך, גורסים בשוק, הבנקים מעוניינים כיום בחיזוק הבטוחות שהעמיד תשובה כנגד ההלוואות שקיבל.

מניית דלק צנחה הבוקר בכ-30% והשלימה ירידה של כ-60% מתחילת השנה. שווייה של החברה הצטמק לכ-2.5 מיליארד שקל. למעשה, חזרה המניה יותר מעשר שנים לאחור, לשווייה מאוגוסט 2009. תשובה עצמו מחזיק בכ-62% ממניות דלק (החזקה המשועבדת לבנק הפועלים כנגד חוב מאז רכש את השליטה בחברה ב-1998), בשווי נוכחי של 1.6 מיליארד שקל. ביחס לשיא שבו נסחרו ב-2015, איבדו מניות קבוצת דלק קרוב ל-80% משוויין.

אבל מחיר המניה צריך להדאיג פחות את ראשי קבוצת דלק לעומת הקריסה שנרשמה לאחרונה בשבע סדרות האג"ח שלה. לקבוצת דלק יש כיום חובות העומדים לפירעון (קרן וריבית) בשנים 2020-2022 בהיקף של כ-6.5 מיליארד שקל למחזיקי האג"ח ולבנקים, ועיקר החוב הוא למחזיקי האג"ח (כ-6.1 מיליארד שקל).

הסדרה הגדולה ביותר, ל"א, בהיקף של כ-3.1 מיליארד שקל (שקלית בעלת מח"מ של כ-3 שנים) צנחה היום בכ-20%, השלימה נפילה של 33% בשבועיים, והתשואה עליה זינקה ל-21%. שאר הסדרות (י"ג, י"ח, י"ט, כ"ב, ל"ג, ל"ד) נסחרות כיום בתשואות של 12%-40% לאחר ירידות חדות בשעריהן היום.

עסקת שברון הגדילה את החשיפה למחיר הנפט

לקבוצת דלק, שמיקדה בשנים האחרונות את פעילותה בתחום האנרגיה, יש שלוש פעילויות מרכזיות: הפקת גז טבעי בישראל (באמצעות מאגרי "תמר" ו"לוויתן", שבהם היא מחזיקה באמצעות שותפות דלק קידוחים), מכירת דלקים ומוצרי צריכה באמצעות רשת תחנות תדלוק וחנויות נוחות ברחבי בארץ (חברת דלק ישראל); ופעילות הפקה ומכירת נפט בינלאומית באמצעות החברה הבת איתקה, הפועלת בחיפושים ובהפקה של נפט בים הצפוני.

בסוף השבוע צנח כאמור מחיר הנפט בעולם; מחיר חבית נפט מסוג "ברנט" ירד לרמה של 45.27 דולר (חוזה לחודש מאי) והשלים נפילה של 35% מ-6 בינואר השנה, ואילו מחיר חבית מסוג WTI (חוזה לאפריל) ננעל ברמה של 41.57 דולר והשלים ירידה של 34% בחודשיים.

בשלהי 2019 הגדילה דלק את חשיפתה למחיר הנפט באמצעות עסקת ענק ממונפת, שזכתה לביקורת בשוק ההון, ושכעת מעצימה את נפילת ניירות הערך של החברה. דלק, באמצעות החברה הבת איתקה, השלימה בחודש נובמבר האחרון את רכישת נכסי הנפט של ענקית האנרגיה שברון בים הצפוני, בכ-1.8 מיליארד דולר.

דלק ניסתה לצרף שותפים לעסקה עוד לפני השלמתה, אולם נכשלה בכך, ולבסוף השלימה אותה בעצמה, בין השאר באמצעות הלוואות של מיליארדי שקלים, מה שכמובן הקפיץ את רמת המינוף של הקבוצה, וגרם לה תלות גבוהה במחיר הנפט.

את הכיוון של מחירי הסחורות בלתי אפשרי לנבא, בטח שלא בטווח הקרוב. אם מחיר הנפט ימשיך לצלול, יכולות התמרון של תשובה וקבוצת דלק יצטמצמו, ואם, מאיזושהי סיבה (כמו למשל הסכמות בין אופ"ק ורוסיה על צמצום דרסטי בהפקה) המחיר יזנק בשבועות הקרובים, הסיכוי להסדר חוב אפשרי יתרחק.

"הפגיעה ב-2021 עלולה להיות חמורה הרבה יותר"

אז האם קבוצת דלק תצליח לעמוד בתשלומים העתידיים למחזיקי באג"ח? האנליסט ערן יונגר ממיטב דש העריך באמצע פברואר שכן, אך היום הוא כבר נשמע הרבה יותר סקפטי. בשיחה עם "גלובס" אומר יונגר, כי "התזרים שנועד לשרת את החוב של קבוצת דלק נשען על מספר רגליים: התזרים מתמר ולוויתן, פעילות איתקה, ועוד דברים יותר מינוריים כמו הכנסות מדלק ישראל.

"80% מהתזרים של איתקה לשנת 2020 מגודר לפי 64 דולר לחבית נפט וכ-6 דולרים ליחידת חום של גז. עוד כ-55% מהתזרים לשנת 2021 מגודר גם הוא לפי אותם ערכים. אז ב-2020 לא צפויה פגיעה מהותית, אבל ב-2021 הפגיעה עלולה להיות מהותית הרבה יותר. לגבי תמר ולוויתן - החוזים שם הם לטווחים ארוכים הרבה יותר, במחירים יציבים יותר. עם זאת, הירידה החדה במחירי הנפט והגז לאחרונה משפיעה גם עליהם".

בשורה התחתונה, אומר יונגר, "מובן שיש פגיעה בתזרים הצפוי, אבל אפשר לכמת אותה. אם וירוס הקורונה יהיה איתנו גם ב-2021, אנחנו מדברים על תרחיש אפוקליפטי ופגיעה קשה ממש בכלכלה העולמית, וכמובן גם בחברות הנפט והגז וביניהן קבוצת דלק".

אז לגבי 2020 מחזיקי האג"ח לא צריכים לדאוג?

"נכון, אבל לגבי 2021 אף אחד לא יודע מה יקרה. לדעתי כיום אנחנו כבר נמצאים מתחת לרף הכלכלי במחירי הנפט והגז. כלומר במחירים כאלה להרבה מאוד חברות כבר לא כדאי לפעול".

אם נצא מנקודת הנחה שהמחירים יתייצבו סביב הרמה הנוכחית גם ב-2021, קבוצת דלק הולכת להסדר חוב?

"אין ספק שזה יהיה מאוד מאתגר. אם מחיר הנפט יישאר ברמה של 40-41 דולר לחבית נפט מסוג WTI בשנה-שנתיים הקרובות, קבוצת דלק תהיה אחת מתוך מאות חברות אנרגיה גלובליות שלא ישרדו את המשבר הזה. כמובן שעוד חברות רבות בתחומים כמו תיירות, תעופה, מסעדנות ותחומים אחרים, לא ישרדו".

העיתוי המאתגר של כניסת וולס

לפני כחודש ערכה קבוצת דלק כנס משקיעים בבורסה, בהשתתפות תשובה עצמו והמנכ"ל החדש של הקבוצה עידן וולס - שנכנס לתפקיד בתחילת ינואר השנה, בעיתוי לא פשוט. כמעט מיומו הראשון בתפקיד נאלץ וולס להתמודד עם השלכות המהלכים שהובילו תשובה וקודמו בתפקיד המנכ"ל, אסי ברטפלד.

וולס ותשובה ניסו להרגיע את המשקיעים, אולם התפשטות וירוס הקורונה וצניחת מחיר הנפט בימים האחרונים העצימו את הבהלה בשוק המניות בכלל, ובמניות ובשותפויות הפועלות בתחום הנפט והגז בפרט (מדד סקטור הנפט והגז בבורסה צלל היום ב-11% והשלים נסיגה של 41% בחודשיים). ניירות הערך של קבוצת דלק, שרמת המינוף שלה הפכה כאמור לגבוהה מאוד, הובילו את הירידות בסקטור.

וולס אמר בין השאר בכנס האחרון, כי "יש לנו כמה יעדים שאנחנו רוצים להשיג ב-2020. השלב הבא הוא לבצע מהלך הוני באיתקה, שיכלול הכנסת שותפים. אנחנו רוצים להכין את איתקה להנפקה בלונדון ב-2020, ולהוציא את ההנפקה לפועל כשהשווקים יהיו מוכנים".

לדבריו אז, "איתקה היא החברה שמרכזת את הפעילות בים הצפוני עם 18 שדות מפיקים. יש לה נכסי נפט וגז מפיקים, עם יכולת הפקה של 70-75 אלף חביות ביום ורזרבות של 260 מיליון חביות. ב-2020 איתקה כבר גידרה 80% מהתפוקה שלה, וגם ב-2021 איתקה השלימה גידורים של 60% מהתפוקה, וזה חשוב מאוד, בגלל התנודתיות במחירי הגז והנפט. אנחנו מעריכים כי ב-2020 איתקה תחלק לקבוצת דלק 150-200 מיליון דולר, ללא קשר להנפקה שלה".

מקבוצת דלק נמסר היום בתגובה לפניית "גלובס", כי "קבוצת דלק, שהינה מהקבוצות החזקות והמובילות במשק הישראלי, צפויה ליהנות בשנת 2020, ובשנים שלאחר מכן, מתזרימי מזומנים משמעותיים, וזאת ללא תלות במחזור החוב בשוק ההון. בכוונת החברה להשתמש בתזרימים האמורים, בין השאר, לביצוע פירעונות מוקדמים, מעבר לחלויות השוטפות, וזאת כחלק מהאסטרטגיה המוצהרת של הקבוצה".

עוד אומרים בדלק, כי "הקבוצה נקטה מבעוד מועד שורה של צעדים חשובים אשר צמצמו את התלות שלה בתנודתיות של מחירי הגז והנפט ובתחזית הביקושים, וזאת בין השאר באמצעות חתימה של השותפות המוחזקת דלק קידוחים על חוזי יצוא ארוכי-טווח, לתקופה של כ-15 שנה, הכוללים מנגנוני Take or Pay, ומחירי בסיס (רצפה), לצד גידור מחירי הנפט והגז בים הצפוני, לפי 64 דולר לחבית נפט לתקופה של השנתיים וחצי הקרובות. בשנת 2020 לבדה כ-80% מכמות ההפקה הצפויה של איתקה כבר מגודרת ומובטחת.

"פעולות אלה, כמו גם פעולות אחרות שנעשו, מבטיחות לקבוצה גמישות פיננסית מירבית ונראות לתזרימי המזומנים שצפויים במהלך השנים הקרובות, וזאת ללא קשר לתנודתיות של מחירי הגז והנפט ולתחזית הביקושים בשווקים".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.