"קיימות שתי דרכים לטעות: האחת להאמין במה שלא קיים והאחרת - לסרב להאמין במה שיש". את הטור שפרסמתי לפני שבועיים פתחתי עם הציטוט של הפילוסוף הדני בן המאה ה-19 סרן קירקיגור ובין היתר טענתי שהעיסוק בקורונה מעט מוגזם וכי לא מעט אנשי מקצוע בתחום הרפואה טוענים שננקטים צעדי קיצון ביחס למחלה לא חמורה יותר מזן חדש של שפעת.

כמי שתחום התמחותו הוא כלכלי, אין לי ערך מוסף בתחום הרפואי ולכן לא נותר לי אלא להסתמך על אמירותיהם ומאמריהם של אנשי מקצוע בתחום הרפואי, כאשר גם בזמן כתיבת טור זה אני שומע ברדיו בכירים לשעבר במערכת הבריאות הטוענים שהמדינה מגזימה בתגובה שלה לנגיף הקורונה. מכיוון שאין תמימות דעים בממסד הרפואי בנוגע לאופן שבו יש להתייחס לקורונה, אני בחרתי להאמין ולהקשיב לגישה האופטימית יותר - זו שטענה שמדובר בשפעת פלוס. טעיתי. טעיתי כשהערכתי שעל הקורונה לא ידברו בסיכום העשור בשנת 2029; בקצב המסתמן, הקורונה תהיה נושא שידונו בו גם כשיסכמו את המאה ה-21.

בשבוע שעבר, כאשר קראתי על יולדת שמיד לאחר הלידה הופרדה מהתינוק שלה, נפל לי האסימון שלא מדובר בשפעת. בגלל שפעת לא מפרידים אם מתינוק שזה עתה נולד. אמש הנשיא האמריקאי דונלד טראמפ נקט בצעד חסר תקדים ועצר את כלל הטיסות בין אירופה לארה"ב (חוץ מבריטניה), החל מיום שישי הקרוב ולמשך שלושים ימים, עם אפשרות להאריך את תקופת עוצר הטיסות במידת הנדרש. בנוסף, השחקן טום הנקס ואשתו נמצאו חיוביים לנגיף הקורונה - והם בכלל נמצאים באוסטרליה, שם הטמפרטורה בסידני כרגע עומדת על כ-25 מעלות צלזיוס. ההידבקות של טום הנקס משמעותית, משום שכעת יש פנים למחלה - יש האנשה ואזרחי ארה"ב יכולים להפנים שהקורונה היא משמעותית - שחקן קולנוע שהם מכירים ואוהבים חלה במחלה ואם חלילה מצבו הרפואי יתדרדר, כך ידרדר גם מצב הרוח של האזרחים שישפיע על התנהלות השווקים הפיננסיים.

הליקופטר טראמפ?

עצירת הכלכלה בעקבות התפשטות נגיף הקורונה היא משמעותית יותר מעצירת הכלכלה לאחר אסון התאומים. בשלב זה מה שנדרש להעריך (וכרגע מדובר על ניחוש מושכל בלבד) הוא מתי העולם יתגבר על הקורונה והנגיף ימוגר/תימצא לו תרופה, או לחילופין, כפי שטענה קנצרלית גרמניה אנגלה מרקל באופן קר ויבש, "70% צפויים בסופו של דבר להידבק ורבים ימותו" (כ-6 מיליון אירופאים, בהינתן שיעורי התמותה הנוכחיים). בשני התרחישים - הבידוד הכלכלי ייפסק וניאלץ ללמוד לחיות עם הנגיף. השלב הזה הוא השלב שבו מתחילה להיות רלוונטית משמעות לניתוח הכלכלי על פני הניתוח הרפואי; במידה והעולם יחזור לשגרה ביוני/יולי, אזי מדובר על עצירה חלקית/מלאה של הפעילות הכלכלית במספר ענפי כלכלה למשך 3-4 חודשים מתוך שנה של פעילות כלכלית.

מבחינת ההתייחסות, מדובר על אובדן הכנסות חד פעמי של 25%-33% בשנה אחת ולאחר מכן חזרה לשגרה. בהינתן שהממשלות יעשו את כל מה שצריך ויגדילו את הגירעון הממשלתי בכל מספר שנדרש כדי לטפל בסוגיית הקורונה, אזי הסיוע לעסקים בטווח המיידי באמצעות הלוואות, סיוע, תשלומים לעובדים, תמיכה וכיו"ב יאפשרו לחברות השונות לשרוד את 3-4 החודשים הקרובים ולאחר שיחזרו לפעילות, בתחילה הדרגתית ולאחר מכן מלאה, גם השווקים הפיננסיים יתחילו להתאושש. מכיוון שאנו נמצאים בשנת בחירות בארה"ב, לא יהיה מנותק לחזות שהנשיא דונלד טראמפ יפעל בכל הכלים האפשריים, לרבות "לזרוק כסף ממסוק", על מנת לתמוך בכלכלה.

קבוצת דלק והבורסה לניע נסחרות בשווי דומה, אחרי מגמה הפוכה במניותיהן מתחילת השנה

ניתן להקביל את האירוע של השבתת המשק לאור הקורונה לחברה בה יש שביתה של עובדים המשביתה את פעילות החברה במשך 3 חודשים - מבחינת ההשפעה על המניה של החברה שנסחרת בשוק ההון, המניה תיפול ולאחר הגעה להסכמות עם העובדים, מניית החברה תתאושש, וכך צפוי גם עם הכלכלה הריאלית כולה, כל זאת בסייג אחד - שלא יהיה זעזוע נוסף על הזעזוע של הקורונה.

עוד קש אחד והגמל הכלכלי יקרוס

בתחילת שנת 2000 החל משבר הנאסד"ק, שכונה "התפוצצות בועת הדוט.קום". בשלהי חודש מאי השוק החל להתאושש ומדד הנאסד"ק התייצב על כ-3,500 נקודות (נפילה של 30% מהשיא של 5,000 נקודות, אבל לא קטסטרופה). העולם, שבלאו הכי היה על כרעי תרנגולת מבחינה כלכלית, ספג ב-11/9 את פיגוע הטרור הגדול ביותר עד אז, שהוביל לכך שמדובר היה במכה אחת יותר מדי, אותה הכלכלה העולמית לא הצליחה לספוג.

מדד הנאסד"ק המשיך ליפול במשך שנה קדימה עד לכדי רמה של כ-1,000 נקודות (קריסה של 80% מהשיא) ומדדי המניות המרכזיים קרסו ביותר מ-50%. ההתאוששות מהנפילות נמשכה שנים רבות (מדד הנאסד"ק חזר ל- 5,000 נקודות רק 15 שנים מאוחר יותר, בשנת 2015). בנקודת הזמן הנוכחית הממשלות והבנקים המרכזיים עושים כל שביכולתם כדי למנוע זעזוע נוסף מהכלכלה. ביום שלישי האחרון ירד ככל הנראה מהשולחן הסיכון הפוליטי של ברני סנדרס כנשיא ארה"ב, אבל עדיין נותרו סיכונים רבים ובהם קריסה של בנק מסחרי. המשך המשבר בקצב הנוכחי עלול להוביל לקריסה של בנק איטלקי וייתכן שאף להלאמה של הבנק הגרמני דויטשה בנק, שבלאו הכי מגיע למשבר הקורונה חבול, עם מאזן חלש ומשקולת של הלוואות בעייתיות. כדי להבין את חומרת המצב של דויטשה בנק, די לציין ששווי השוק של הבנק הוא כ-12 מיליארד אירו וההון העצמי שלו לפי הדוחות הכספיים עומד על כ-64 מיליארדי אירו - משמע אפס אמון של המשקיעים בנתונים הכספיים. אם חס וחלילה יתווסף לאירוע של הקורונה גם אירוע קריסה של מוסד פיננסי, אז מעבר לעובדה שהמצב יחמיר, ההתאוששות תימשך זמן רב.

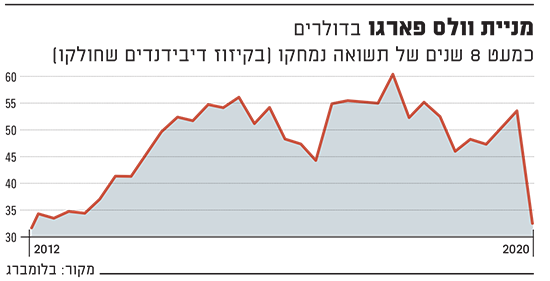

מניית וולס פארגו

תשכחו מצמיחה בעתיד

טעיתי בכך שחשבתי שהקורונה תיעלם מחיינו באותה המהירות שבה היא הופיעה, אבל צדקתי בטורים שפרסמתי בחמש השנים האחרונות, בהם קראתי להאריך את תקופת הפידיון של איגרות החוב בהן משקיעים. קראתי לרכוש איגרות חוב בדירוג גבוה לתקופה ארוכה (דוגמת ממשלת אוסטריה למאה שנים) מתוך תפיסה שמדובר בביטוח על תיק ההשקעות שישיא תשואה גבוהה בהינתן אירוע תנודתי בשווקים. בנוסף, טענתי שהעולם המערבי לא צומח וכל אירוע משברי מכל סוג שהוא, רק ידחה את היכולת לחזור ולצמוח למשך שנים רבות ולכן נכון לרכוש איגרות חוב בתשואות של 4% ומעלה (במונחים דולריים) לתקופה של עשרות שנים וכך לקבע עוגן לתיק ההשקעות בתשואה שבעתיד תיתפס כגבוהה. משבר הקורונה הוביל בטווח המיידי לירידת התשואות של ממשלת ארה"ב לרמות שפל שלא נראו מעולם ובין היתר לנקודת זמן בה אפילו איגרת החוב של ארה"ב לתקופה של 30 שנים ירדה מתשואה של 1%. הצפי שלי לעתיד הוא שמגפת הקורונה תגרום לממשלות להשקיע הון עתק בשירותי בריאות בעתיד (מאותה סיבה שמקימים רמזור לאחר תאונת הדרכים ולא לפניה) - המהלך יוביל לגידול פרמננטי בהוצאות הממשלות השונות וכפועל יוצא גידול בגירעון - מהלך שיקשה אף יותר על חזרה לפסים של צמיחה.

עולם עמוס בחובות יהיה עסוק יותר בחובות מאשר בצמיחה והתמודדות זו בתורה תגרום לכך שהתשואות יישארו נמוכות עוד זמן רב, רב מאוד. ניתן להסתייע במשבר הנוכחי של הקורונה כדי להבריא את המשק המערבי לא רק מהקורונה אלא גם ממחלת החובות ולדרוש מכל חברה שמקבלת סיוע להתחייב להקטנת רמת המינוף שלה ולעצירת דיבידנדים ובונוסים כחלק מהתנאים לקבל סיוע ממשלתי - מהלך שיגדיל את יציבות הכלכלה העולמית לעתיד לבוא, כלכלה שחוותה ארבעה משברים כלכליים משמעותיים מאז שנת 2000 (משבר הנאסד"ק ואסון התאומים, משבר המשכנתאות, קריסת יוון וכעת הקורונה). ייתכן ואילולא העולם היה ממונף כל כך, חברות רבות, דוגמת אל-על, היו מצליחות לשרוד את המשבר הנוכחי באופן ודאי יותר. לצערי, לאור מבנה הדמוקרטיות במערב, אני מעריך שהתקווה הזו היא לא יותר מחלום באספמיה, מה שאומר שאחרי שנעבור את משבר הקורונה, המשבר הלא צפוי הבא עלול להיות משמעותי אף יותר (כשגם משבר הקורונה לבדו הוא משמעותי ביותר).

אז מה עכשיו - להשקיע או לברוח?

מתחילת השנה ועד לנקודת הזמן הנוכחית, המדדים המרכזיים בארה"ב נפלו בכ-16%. נכון יותר לבחון את התשואה מתחילת השנה ולא את ההפסד מהשיא, משום שמרבית המשקיעים סוגרים שנת מס ופותחים שנת מס חדשה. המשבר של 2008 הוביל לירידות של כמעט 40% במדדים המרכזיים מתחילת שנת 2008 ועד לדצמבר של אותה שנה. אני שומע את הטענות שהמשבר הנוכחי חמור פחות מהמשבר של שנת 2008. רק שבשפל של משבר המשכנתאות, מניית דויטשה בנק נסחרה בשער של כ-13 אירו וכיום שער המניה הוא פחות מ-6 אירו. צריך הרבה אורך רוח כדי להישאר בשווקים הפיננסיים בתקופה הנוכחית. למרבית האוכלוסייה (שאינה מעל גיל 60 וצפויה לצאת לפנסיה בשנים הקרובות) ככל הנראה נכון להישאר בשוק, משום שמי שייצא מהשוק, לא ייכנס חזרה. אבל למשקיעים מתוחכמים, כדאי לחכות לירידות שיגיעו לאזור ה-30% מתחילת השנה ואז להתחיל לקנות בהדרגה ועל פני ציר הזמן באופן מדוד. הפעילים בשווקים הפיננסיים, בנקים מרכזים ואפילו ראשי ממשלה ונשיאים, כשבראשם טראמפ - מנסים למנוע פאניקה פיננסית לאור ההבנה שמי שיוצא משוק ההון, לא יחזור אליו במהרה ומכיוון שכסף שיוצא לא יחזור, המשמעות היא שיהיה פחות כסף במערכת הפיננסית שיסייע לשווקים להתאושש.

כך למשל בישראל, כסף שיצא מקרנות נאמנות מנייתיות, לא יחזור אליהן בזמן הקרוב. אנחנו באירוע שלא נראה מעולם בעידן המודרני. חשוב לשקול את צעדינו בזהירות ולהתאים אותם לרמת הסיכון שאנו נוטלים על עצמנו. בתקווה שחג פורים שהסתיים זה עתה יביא עימו את תחילת ה"נהפוך הוא" מהתפשטות הקורונה למיגורה, בתקווה לימים בריאים יותר.

הכותב הוא מנכ"ל OXTP INVESTMENTS ומשמש כמנהל תחום החוב בחברת Oscar Gruss&Son. הכותב ו/או חברות קשורות עשויים להשקיע בניירות ערך ו/או מכשירים לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.