ההמולה שיוצרת מגיפת קורונה בשווקים הפיננסיים, גורמת לעתים לכך שאירועים פיננסיים משמעותיים המתרחשים באחרונה בעולם, אינם זוכים להד התקשורתי שהם ראויים לו. כזו היא מחיקת אג"ח ה-CoCo הבנקאית הראשונה בהיסטוריה של אסיה, המתקיימת בימים אלה בהודו.

האירוע הזה בא בעקבות תוכנית תקדימית שגיבש הבנק המרכזי של הודו (RBI) לחילוצו של בנק Yes, עקב הפסדי אשראי אדירים שנצברו במאזנו והובילו לקריסתו. לדעתנו, תכנון החילוץ ואופן מחיקתן של אג"ח הקוקו יוצרים תקדימים בעייתיים במיוחד.

מכשירים סופגי הפסדים

תחת תקנות באזל III, בנקים יכולים להנפיק שני סוגי אג"ח קוקו. עד כה, בישראל הונפקו רק קוקו רובד 2. לעומת זאת, בעולם יותר מ-80% מהנפקות הקוקו הן של מכשירים המסווגים כרובד 1. בהשוואה למכשירי רובד 2, מכשירי רובד 1 דומים יותר להון, ומסוכנים יותר.

למכשירי קוקו רובד 1 אין מועד פדיון, אבל הם כוללים אופציית פדיון מוקדם (Call) למנפיק - לרוב חמש שנים לאחר ההנפקה. הבנקים מורשים לבטל בהם תשלומי קופונים, והם נחותים לכל המכשירים, פרט להון המניות של הבנק.

גולת הכותרת של מכשירי הקוקו היא מנגנוני ספיגת ההפסדים הקבועים בהם. כשרמות ההון של הבנק יורדות מתחת לספים מוגדרים מראש, או כשהמפקח על הבנקים מחליט שהבנק הגיע לנקודת אי-קיימות, ניתן למחוק את הקרן שלהם או להמירם למניות.

זה בדיוק מה שקורה החודש למחזיקי הקוקו של הבנק ההודי Yes, לאחר שהבנק המרכזי ההודי הודיע על שורת צעדים דרמטיים שנועדו למנוע את התמוטטות הבנק - ובראשם, מחיקת סדרות אג"ח קוקו בהיקף של 108 מיליארד רופי (כמיליארד וחצי דולר).

מעבר לעצם המחיקה, המהלך הזה מעלה שאלות קשות. זאת, בעיקר משום שהוחלט כי הון המניות של הבנק לא יימחק, וכן כי הבנק ימשיך להתקיים, ולא יימכר או יפורק. לשם כך, הבנקים הגדולים בהודו, ובראשם SBI, יזרימו לבנק Yes הון בהיקף של כ-100 מיליארד רופי, כנגד הקצאת עד 49% מהמניות.

הדבר שובר מוסכמות במבנה ההון הרגולטורי בבאזל III וסדר הנשייה, שלפיהם מחיקת מכשירי קוקו יכולה להתבצע רק לאחר מחיקת בעלי המניות. נוסף על כך, הוא מנוגד למהלכים שבוצעו בכל קריסות הבנקים באירופה בשנים האחרונות, שבהן הון המניות נמחק במלואו לצד מחיקת מכשירי קוקו, בדגש על קריסת בנק פופולר הספרדי ביוני 2017. מנגד, יש הטוענים כי סדר מחיקת המכשירים תואר בבירור בתשקיף הנפקת הקוקו של Yes.

הסיפור ההודי עודנו מתפתח, אבל צפויים להיגרם הפסדים כבדים למשקיעים רבים, ובהם קרנות נאמנות המשקיעות בהודו, שהשקיעו במכשירים אלה בהיקפים גבוהים, לרבות עבור גופים בינלאומיים מובילים. בניסיון נואש לצמצם הפסדים ולשמר את סדר הנשייה, מחזיקי ה-CoCo פנו לבנק המרכזי ההודי וביקשו לפחות להמיר את האג"ח CoCo למניות הבנק. הם אף עתרו לבית המשפט, אבל בקשתם נדחתה.

עלייה דרמטית בהלוואות הבעייתיות

תהליך ההידרדרות המהיר של בנק Yes מעלה שלל תהיות בנוגע לאיכות המדידה החשבונאית, הממשל התאגידי וניהול הסיכונים בבנק, וכן באשר לאיכות הפיקוח הרגולטורי של הבנק המרכזי ההודי ואף הביקורת של רואי החשבון.

ברקע תהליך הקריסה המהיר של Yes ניצבת ההידרדרות המשמעותית בכלכלה ההודית בשנים האחרונות. עד לתחילת 2017 צמחה הכלכלה ההודית בקצב המהיר בעולם, שהגיע ברבעון הראשון של 2017 לשיא של 9.4%. במקביל להתפתחות הכלכלית המואצת, הסקטור הבנקאי ההודי צמח משמעותית.

בסביבה זו, בנק Yes היה ידוע בתיאבון סיכון מוגבר, שהפך אותו לאחד הבנקים הפרטיים הגדולים בהודו. להמחשה, מ-2014 צמח תיק ההלוואות של Yes ביותר מ-30% בשנה.

ואולם, בשנים האחרונות חווה הכלכלה ההודית האטה מתמשכת. ב-2019 עמד שיעור הצמיחה במדינה על 4.5% בלבד - שיעור נמוך עבור מדינה מתפתחת. כתוצאה מכך ירדו הכנסות החברות בהודו, ובהתאם גם יכולתן לשרת את ההלוואות שנטלו.

שילוב הנסיבות הזה הוביל לכך שבנק Yes נאלץ להתמודד עם חשיפות גבוהות לחברות נדל"ן ואשראי חוץ-בנקאיות, שסבלו במיוחד מהמשבר. המצב נעשה מורכב במיוחד, שכן הלוואות רבות שהעמיד היו כנגד ביטחונות לא איכותיים.

קריסת הבנק מעוררת תהיות

למרות המצב המורכב הזה, שיעורי ההלוואות הבעייתיות וההפרשות להפסדי אשראי שהציג בנק Yes עד ל-2019, נותרו דומים לאלה של שאר שחקני השוק. חששותיו של הבנק המרכזי ההודי ממהימנות נתוניו של Yes הביאו לכך שבתחילת 2019 הועבר מתפקידו מנכ"ל ומייסד הבנק. בהמשך, אף נפתחו מולו הליכים פליליים.

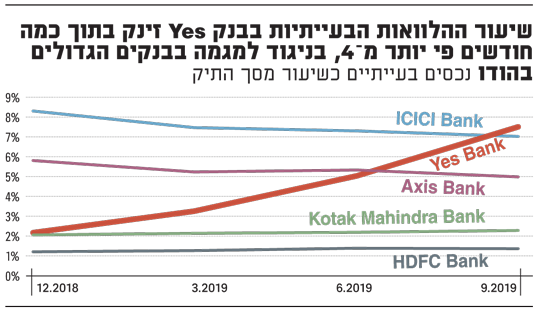

ואז, באורח פלא, בתוך חצי שנה בלבד, שיעור ההלוואות הלא מתפקדות בבנק Yes יותר מהוכפל - מכ-3% במארס 2019 ל-7% בספטמבר 2019 - גבוה בהרבה מהממוצע בבנקים בהודו.

יתרה מכך, עם פרסום הדוחות הכספיים של Yes לשנת 2019, התגלה כי שיעור ההלוואות בפיגור זינק בחדות ל-18.87%, לעומת 2.1% בשנת 2018. בהתאם, סכום ההפרשות של הבנק להפסדי אשראי זינק פי 50, ליותר מ-24 מיליארד רופי.

להמחשת ההשפעה על תוצאות הבנק, אם ברבעון האחרון של 2018 הציג Yes רווח של 10 מיליארד רופי, ברבעון המקביל ב-2019 הוא ספג הפסד עתק, של 185 מיליארד רופי.

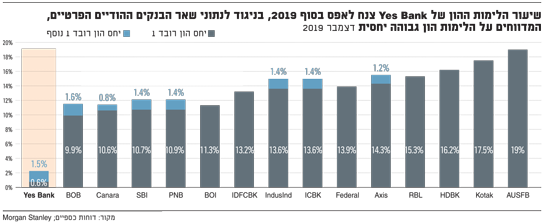

בהתאם, חלו גם שינויים דרמטיים בהלימות ההון. יחס הון הליבה של הבנק ירד משיעור של 9% לפני כשנה ל-0.6% בלבד - נמוך בהרבה מדרישות המינימום הרגולטוריות של 7.375%. יחס ההון הכולל ירד ל-4.1%, כששנה קודם לכן הוא עמד על 16%.

רמות הון כאלה בבנק במשבר משקפות חדלות פירעון עמוקה. זאת, במיוחד משום שהניסיון מלמד כי במצבים כאלה שיעור ההפסדים המוכרים בתיק האשראי אינו משקף את מלוא ההפסדים בפועל. גם חברת הדירוג מודי'ס פרסמה הערכה שלפיה שיעור ההלוואות הלא מתפקדות במאזנו של Yes גבוה יותר באופן משמעותי מהמדווח.

להמחשת חומרת המצב, בבנק פופולר הספרדי, כשהחליט הבנק המרכזי של ספרד על אירוע אי-קיימות ומחיקת אג"ח קוקו, הלימות הון הליבה המדווחת ירדה ל-7.33% בלבד, אבל הבנק המרכזי העריך כי הונו העצמי של הבנק שלילי ברמה של 2 מיליארד אירו.

שיעור הלימות ההון של Yes Bank צנח-1

בחינה מחדש לאור המשבר

לדעתנו, השינויים בשווקים בעקבות משבר הקורונה מצדיקים חשיבה מחודשת על הסיכויים והסיכונים הגלומים במכשירי הקוקו בבנקים בעולם.

ראשית, ברור כי השקעה בקוקו רובד 1 של בנק הודי מצריכה תיאבון סיכון גבוה במיוחד, שמתאימה רק למספר מצומצם של משקיעים ישראלים. הסיכונים אינם נובעים רק מעצם ההשקעה במכשיר עם סיכון למחיקת קרן, אלא גם מהתרבות התאגידית ואיכות הפיקוח. הזינוק המהיר בהלוואות הבעייתיות, שהוביל להידרדרות מהירה בהון הבנק, לצד היפוך סדר הנשייה בידי הבנק המרכזי, הם דוגמאות עגומות לכך. לכן, לדעתנו, במקרים כאלה גם ריבית גבוהה, כמו קופון בשיעור 9.5% ששילמו המכשירים שנמחקו, אינה מהווה פיצוי מספק.

שיעור ההלוואות הבעייתיות בבנק-1

נוסף על כך, בראייה כוללת, ב-2019 הניבה השקעה במכשירי קוקו תשואה גבוהה למשקיעים. להמחשה, תשואת המדד של ICE BofA למכשירי קוקו אירופיים הגיעה ל-18%. זאת, בעיקר משום שביקושים גבוהים ממשקיעים שחיפשו תשואה גבוהה בסביבת ריבית אפסית, הביאו לעליית מחירי הקוקו ורווחי הון. אלה הובילו גם לירידה חדה בתשואות בשוק, שאיפשרה לבנקים להנפיק קוקו בריביות נמוכות היסטורית - שלהערכתנו, לעתים קרובות לא פיצו באופן מספק על הסיכון.

כעת, משבר הקורונה גורם לתשואות לזנק. בהתאם, הירידות החדות מסבות למשקיעים הפסדים כבדים. כתוצאה מכך, להערכתנו, חלק מהתשואות בשוק עשויות להיות גבוהות במיוחד ביחס לסיכון. להמחשה, קוקו שלפני כחודש הנפיק דויטשה בנק בפארי - ירד למחיר של כ-60 סנט לדולר.

באופן כללי, להערכתנו, עידן באזל III הביא לכך שמרבית הסקטור הבנקאי במדינות המפותחות בעולם מחזיק בהיקפי הון ונזילות גבוהים במיוחד, שנועדו להתמודדות עם משברים משמעותיים. לכן, ירידות חדות במחירי קוקו של בנקים מסוימים עשויות ליצור הזדמנויות השקעה. זאת, כחלק מבניית תיקי קוקו מפוזרים היטב.

מנגד, בנקים שפעילותם מרוכזת במדינות שבהן התפשטות וירוס קורונה משפיעה על הכלכלה המקומית, עלולים לספוג הפסדים כבדים. במקרים כאלה, עליית התשואות מוצדקת - ולעתים אף אינה מספקת.

להערכתנו, חלק מהבנקים האיטלקים מהווים דוגמה לכך. להמחשה, אג"ח קוקו של הבנק האיטלקי Banco BPM נסחרת כיום בתשואה של 9.7%, בהשוואה ל-6.6% בראשית מרץ.

לסיכום, ראוי להפנים את לקחי קריסתו של בנק Yes והשינויים המתהווים במשבר הנוכחי בשוק הקוקו. מצד אחד, בנסיבות שבהן הסיכונים מורכבים לניהול ומדידה - ראוי, לדעתנו, להימנע מהשקעות, גם אם הן מציעות תשואות גבוהות במיוחד; ומצד שני, בחלק ממכשירי הקוקו התשואות הגבוהות המוצעות כיום נובעות מהסנטימנט השלילי בשווקים. איתור מקרים אלה ונעילת התשואות המוצעות בהם - עשויים להניב ערך משמעותי בחלוף המשבר, בעיקר לאור הציפייה שהשלכותיו יובילו להימשכות סביבת הריבית האפסית לשנים ארוכות.

הכותבים הם רו"ח ועו"ד איתי רושקביץ ומור לוין, מייסד ושותף, בהתאמה, בחברת הייעוץ הפיננסי CoAF - Complex of Alternative Finance. הגורמים בטור זה עשויים להשקיע בניירות ערך או מכשירים, לרבות אלה המוזכרים בו. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם