לפני כחודש וחצי, החשש מפני התפרצות הקורונה יצר אצל רבים את התחושה כי המציאות עומדת להשתנות בצורה קיצונית. ואכן, בשבועות האחרונים הכלכלה והשווקים הפיננסיים חווים תימחור מחודש של כל הנכסים הפיננסיים, ללא יוצא מן הכלל.

מי שלא הבינו את השינוי הגדול המתרגש ובא הם דווקא השחקנים בשוק ההון, אותם פעילים אשר מנהלים השקעות בהיקפים גדולים מאוד עבור הציבור הרחב. פעילים אלו, מקצועיים ונאמנים ללקוחותיהם, חיים בגבולות שוק ההון והם אינם חשופים די לעולם האמיתי, לכלכלה, לכאבים של הפירמות, של בעלי העסקים. "אח שלי מנהל עסק של משקפיים באירופה ובגלל הקורונה הוא לא מקבל אלפי זוגות משקפיים מסין. אם הם לא יגיעו בקרוב, הוא יפשוט את הרגל". די אם בשוק ההון היו מבינים את משמעות הדבר, כדי להבין לאן הולכת הקורונה. נראה כי היה נתק בין הציבור הרחב לבין שוק ההון, אשר לא הבין את הביטוי הכלכלי הריאלי של התפשטות הוירוס, אלא המשיך לגרוס כי "צריך להחזיק חזק ולהמתין, כי השוק מתאושש ומי שמוכר, מפסיד".

בניגוד למנהלי ההשקעות, בציבור הרחב דווקא הבינו את משמעות העצירה בכלכלה ואת השפעתה על השווקים הפיננסיים. כתוצאה מכך, משקיעים רבים פעלו כדי לצמצם את חשיפת הנכסים שלהם לשוק ההון ונמנעו מהפסדים כבדים. כאשר דברים משתבשים באופן עמוק, הסיכון הוא שומר הראש שלנו.

התרסקות הקונספציות המקובלות בשווקים

בתקופה האחרונה אנו רואים התפרקות מוחלטת של התפיסות שהיו נהוגות בנוגע לנכסים ולשוויים הכלכלי. אין טענה שהיתה שגורה בעבר ואינה מופרכת בהווה. "האג"ח הממשלתיות הן מפלט כשהמניות יורדות". "הזהב הוא חוף מבטחים כשהאג"ח נופלות". "מניות של חברות סולידיות כגון תרופות ומזון שורדות את המשברים". "קרנות סל נופלות פחות ממניות בודדות". "הנפט לא יכול לרדת ממחיר של עלות ההפקה". "השקל הוא מטבע חזק ולא יכול להיות פיחות". כמו אלו, כל הטענות שהיו אולי נכונות בתאוריה, התנפצו בתוך ימים ספורים אל קרקע המציאות.

גם תובנות מקצועיות התנהגותיות מתחום ההשקעות אינן מחזיקות עוד מעמד נוכח גל המכירות והבריחה מהשוק. "לא ניתן לתזמן את השוק". "הלקוח יכול להחזיק מעמד ברמת הסיכון המתאימה לו גם אם השוק ירד בעוצמה". "זה נכון לתבל את התיק בשיעורים נמוכים גם במתעוררים, אג"ח זבל, מניות יתר ועוד". כל כללי ההתנהגות נשברו לאחרונה ונרמסו על ידי העדר הבורח משוקי ההון, בארץ ובעולם.

הסיבה לכך היא שהמחיר הכלכלי של הנכסים השונים, חדל להיות רלוונטי. כאשר משקיעים חשים כי המציאות הכלכלית משתנה במהירות ובעוצמה כה גבוהה, הם מבינים כי הכל ישתנה בעוצמה גם בשוק ההון. ציבור המשקיעים הוא גם זה העובד במפעלים, בחברות טכנולוגיה, הובלה, נדל"ן, מסחר ועוד. ציבור זה מבין כי סגירת הכלכלה לא תאפשר לחברות מסויימות להמשיך להתקיים ורבות אחרות לא תוכלנה לשלם את חובותיהן.

היו מחשבות גם על אפיקים הנחשבים כ"חוף מבטחים". הזהב היה מועמד לזינוק חד לאור הבריחה מאיגרות החוב והירידה ביציבות בשווקים. גם המטבע הווירטואלי, הביטקוין, היה מועמד לעליות כחוף מבטחים ואכן הוא פצח בעלייה עם תחילת הנפילות בשאר השווקים, אך עד מהרה נפל בחדות. שני הנכסים הללו נכשלו כאפיק שיכול לשמור ערך כלכלי, מחוץ לשוקי ההון הרגילים. הסיבה לכישלון זה נעוצה כנראה הן בכך ששניהם אינם מהווים אלטרנטיבה כלכלית מעשית, נכס שניתן להחליפו באחר או לשמר בו ערך. הזהב ירד מתפקיד זה ואילו הביטקוין מעולם לא השלים את הדרך הדרושה לכך.

כיצד להתנהג בכאוס?

בעין הסערה נתקלתי במשקיעים שונים ומגוונים. "אני לא מעוניין להיות בשוק, לא מעוניין להרוויח, אבל אני לא רוצה להפסיד ולכן אני מוכר את כל התיק" היתה עמדה אופיינית לרבים ומנוסים שבהם. לעומתם, אדם בן 83 שאל "יש לי תעודת שורט על S&P 500. האם כדאי להמשיך ולהחזיק בה או למכור"? כל משקיע נוהג באופן שונה במצבי כאוס.

קל לעשות טעויות במצב שכזה, שבו הדברים משתבשים באופן עמוק ודבר לא עובד כפי שהיה בעבר. במצבים אלה, חלק מאיתנו מתרחק מהמסכים, אבל חלק אחר רואה בהם הזדמנות לפעולה. יש הנכנסים לפעולה ויש אשר אינם מתעניינים או חוששים אף להתקרב למסך או לאתר של חשבון הבנק שלהם.

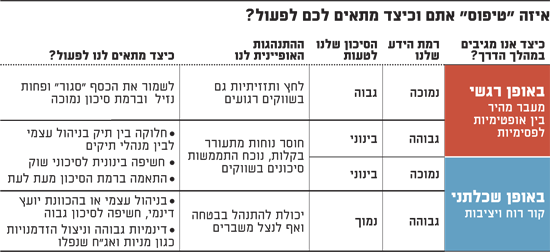

איזה טיפוס אתם וכיצד מתאים לך לפעול

כל אחד מאיתנו הוא עולם ומלואו, לכל אחד יש את דרכו בניהול השקעות וכמובן את החופש לבחור בה. מאחר והקונספציות נשברו ודברים לא מתנהגים עוד כבעבר, כל אחד מאיתנו יכול להיות צודק, בדרכו. במבחן התוצאה, כל החלטה ופעולה יכולה להיות הצלחה גדולה או כישלון גדול. ההבדל בין הפעולות השונות נעוץ בשאלה עד כמה הפעולה או הצעד המתוכנן הם נכונים עבורי ומה מתאים עבורכם. איזה "טיפוס" אתם וכיצד מתאים לך לפעול. הטבלה המצורפת יכול לסייע לכם, בסגנון "דע את עצמך".

אחת המטרות באיפיון עצמי שכזה היא בבחירה באותה דרך שבה יהיה לנו נוח לפעול, לאורך זמן, תוך מיעוט טעויות ותאונות השקעה.

ומה עושים היום?

נתחיל מהטיפוסים הנפוצים ביותר, אלו הפועלים באופן רגשי. ככל שרמת הידע שלהם נמוכה, כך גובר הסיכוי שלהם לעשות טעויות השקעה. לכן עליהם להתרחק מהמסכים בימים אלה ולחזור אליהם לאחר שהקורונה או כל משבר אחר יחלפו. לעומת זאת, גם אם הם פועלים רגשית, אך יש להם ידע והבנה, אזי פוחת הסיכון שלהם לטעות, אולם עליהם לשמור על חשיפה לרמת סיכון בינונית.

כמותם, גם אלו הפועלים באופן שכלתני בכלל אך אין להם ידע בעולם ההשקעות, צריכים לאזן את הנכסים ואת הסיכונים באפיקים שונים ואף לעדכן את רמת הסיכון. בתקופה הנוכחית, נכון עבורם לעדכן את רמת הסיכון, להוריד את רמת המניות ואולי איגרות החוב המסוכנות, ככל שהם חשים בסכנה המתקרבת. אפשר שהם יטעו בתיזמון השוק, אך כאמור זוהי זכותם להחליט ולהתאים לעצמם את רמת הסיכון גם אם הם עלולים לטעות עקב כך. כדי לצמצם את מרחב הטעות, הם יעשו בחוכמה אם יצמצמו את גודל הצעדים ויעשו אותם באופן מדוד בלבד. יותר או פחות מניות, צמצום גודל התיק כולו ומעבר למזומן, רכישת פיקדון דולרי - כל אלו הם צעדים לגיטימיים והם יכולים לספק להם תחושת ביטחון ויכולת לספוג הפסדים ביתרת התיקים, עד יעבור זעם.

הקבוצה האחרונה היא הקבוצה של המשקיעים המנוסים יותר, אלו הפועלים בקור רוח, עם רמת ידע גבוהה. הם יודעים להתנהל בחכמה ובזריזות, יש להם את הכלים לפעול מהר, את הגישה לאתר הבנק ואת האפליקציה המתאימה. הם יכולים להחליט ולפעול מהר, בכל אפיק, בכל כיוון. לקנות או למכור ואף ללכת שורט על השוק. הם יכולים להחליט כי ירידה בשיעור של 50% ואף 70% במניה של בנק אוף אמריקה, חברת ביטוח, חברת תעופה כמו אמריקן איירלינז או חברת רכב כגון ג'נרל מוטורס, יוצרים עבורם הזדמנות השקעה. האם ירידה של 30% במדדי המניות המובילים היא מספיקה כדי לחזור ולהגדיל השקעה במניות מובילות אלה? ייתכן שעבורם התשובה היא חיובית והם יבצעו את המהלך. האם עקום התשואות האמריקאי ירד יתר על המידה וכדאי להמר על עלייתו חזרה עקב גידול צפוי בגירעון מתוך צרכי המלחמה בקורונה, כלומר ללכת שורט באמצעות תעודת סל מתאימה? האם שוק האנרגיה הגזים עם ירידת מחיר הנפט מ-55 דולר ל-22 דולר לחבית והיא מספקת כך שנרכוש תעודת סל על הנפט או מניות אנרגיה?

מגוון אפשרויות שנוצר במצב הנוכחי הוא עצום, אך רק משקיעים מהסוג האחרון שבטבלה ישכילו לנצל אותו. רבים אחרים יחושו תחושת החמצה, אך אלו הן לא באמת הזדמנויות ישימות עבורם. הם, הרוב, יצטרכו לפעול בדרכים האחרות שאותן תיארנו, להיכנס או לצאת מהשוק באופן גורף יותר, מתון ופחות דינמי.

מנהלי ההשקעות והיועצים של הציבור צריכים להבין את טיפוס המשקיע של הלקוח העומד מולם, ולהמליץ לו באופן המיטבי הנ"ל. יש בכך כדי לצמצם את הטעויות שיכולות להיות רבות וטיפוסיות, במצב הכאוטי שנוצר.

הכותב הוא מנכ"ל אג"יו ניהול סיכונים והחלטות פיננסיות, המייעצת לחברות, מוסדות וקיבוצים בניהול השקעות ונכסים פיננסיים ומלווה משפחות בניהול העושר המשפחתי (פמילי אופיס). חיתוכים נוספים על מדדי אג"יו ניתן לראות באתר החברה. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.