בסדר הפסח נהוג לשאול "מה נשתנה". השנה, לאור משבר הקורונה, ראוי לשאול "מה ישתנה"? השיח התקשורתי אודות המשבר הכלכלי המתהווה מתמקד במשקי הבית, שרבים מהם לא שמרו לעצמם "כרית ביטחון" ליום סגריר. ואולם בטור זה ברצוננו להתמקד דווקא בחברות הציבוריות בישראל.

להערכתנו, חלק מהחברות מתנהלות באופן דומה למשקי הבית, בכך שהן נושאות רמות מינוף גבוהות מדי ויכולת שירות חוב גבולית בתרחישים של הרעה עסקית. בעתות שגרה, ההתנהלות הזאת מצמצמת הוצאות מימון ומאפשרת לחברות להגביר את רווחיותן. זאת, לאור הריביות הנמוכות במיוחד הנדרשות מהן ביחס לסיכון. ואולם כתוצאה ממנה, בעתות משבר, המרחק מ"עסקים כרגיל" לעלייה חדה בתשואות האג"ח ולקשיי מימון מהותיים עלול להיות קצר במיוחד.

ביקושים גבוהים מקרנות הנאמנות

החברות המתנהלות באופן כזה אינן פועלות בחלל ריק. הביקוש הגבוה בשגרה לאג"ח סחירות בבורסת תל אביב, בעיקר מטעם קרנות הנאמנות, "דוחף" אותן לעשות כן.

הביקוש המוגבר נוצר על רקע חוסר איזון בין היקף שוק קרנות הנאמנות לבין חלקו בשוק החוב הסחיר בישראל. בסוף 2019 ניהלו קרנות הנאמנות והסל בישראל כ-350 מיליארד שקל. זאת, לצד 1.6 טריליון שקל בחסכונות ארוכי טווח - קרנות פנסיה, קופות גמל וביטוחי מנהלים וקרנות ההשתלמות. מנגד, היקף שוק האג"ח בבורסה היה כ-365 מיליארד שקל. שליש ממנו מחזיקות קרנות נאמנות ו-22% ישירות בידי הציבור.

בניגוד לגופי החיסכון ארוך הטווח, שמשקיעים בתיק מפוזר בישראל ובחו"ל, כולל בנכסים לא-סחירים, קרנות נאמנות משקיעות בנכסים סחירים. חלק ניכר מהן מחזיקות במנדט המצמצם עוד יותר את טווח אפשרויות ההשקעה העומדות בפניהן - למשל, להשקעה במכשירי חוב סחירים בישראל בלבד.

כתוצאה, הקרנות מהוות "קונה כפוי" של הנפקות אג"ח קונצרניות שעומדות בסטנדרטים מינימליים. הדבר דוחף מטה את איכות האשראי ואת המרווחים הנדרשים. לא בכדי, מגייסי חוב רבים שואפים לבצע הנפקה ציבורית ולהגיע לכסף הזמין של קרנות הנאמנות. דוגמה לכך היא חברות הנדל"ן האמריקאיות שהנפיקו בארץ.

מנגד, בעת משבר, קרנות הנאמנות, המציעות למשקיעים נזילות יומית ומוחזקות בעיקר בידי הציבור הרחב, מהוות "ידיים חלשות". הן מוכרות אג"ח בהיקפים גבוהים, בשוק פחות נזיל, וכתוצאה מכך מעלות בחדות את תשואות החוב של החברות בשוק.

לפיכך, לדעתנו, אחד הלקחים העיקריים מהמשבר יהיה הצורך להרחיב משמעותית את היצע המכשירים הסחירים הפתוחים בפני קרנות הנאמנות והציבור. במקביל, למנפיקים יתחדד הצורך לפתח כלי מימון חדשים - שיפחיתו את המינוף שלהם ויקלו עליהם לגייס מימון גם בתנאי משבר.

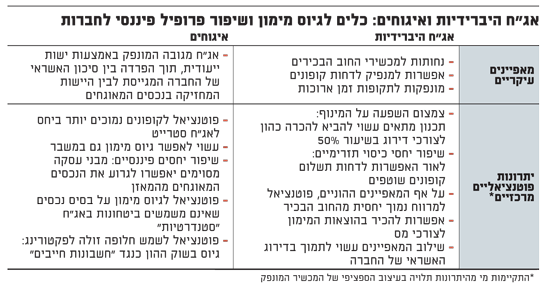

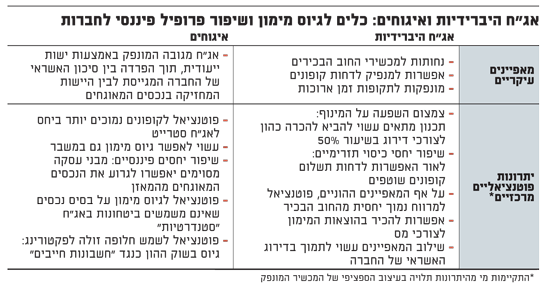

אגח היברידיות ואיגוחים כלים לגיוס מימון ושיפור פרופיל פיננסי לחברות

שני מכשירים חדשים לגיוס הון

בשנים האחרונות ניצלו חברות רבות את הריביות הנמוכות כדי לגייס מימון ארוך טווח ולהגדיל את נזילותן. כתוצאה, הן נכנסו למשבר הנוכחי עמידות יותר מכפי שהיו במשבר ב-2008.

עם זאת, לדעתנו, המשבר המתהווה עלול לאתגר רבות מהן. הלקחים ממנו עשויים להוביל חברות לעשות כמה צעדים קדימה בניהול המימון, ולהנפיק שני סוגי מכשירים חדשים לגיוס הון: אג"ח היברידיות וכלי איגוח. זאת, על התשתית שהניחו שני מסמכי ההיוועצות שפרסמה בחודשים האחרונים רשות ניירות ערך בנושאים אלה, שבתחום האג"ח ההיברידיות אף הבשילו להנחיות מצד הבורסה לניירות ערך.

אגח היברידיות ואיגוחים כלים לגיוס מימון ושיפור פרופיל פיננסי לחברות

ראשית, עם שוך המשבר, אנו מעריכים שחברות יתחילו לבחון הנפקות של אג"ח היברידיות, ככלי להפחתת מינוף ולשיפור יכולת שירות החוב שלהן.

מכשירים היברידיים הם משפחה של מכשירים המצויים על הסקאלה בין חוב סטרייט להון מניות, שכמעט אינה קיימת בישראל. היקף שוק האג"ח להמרה בישראל עומד על כ-2 מיליארד שקל בלבד - פחות מ-1% משוק החוב. שוק מניות הבכורה, שהותנע ב-2018, לא התרומם, ועד כה בוצעה במסגרתו הנפקה אחת בלבד, של חברת הנדל"ן האמריקאית CMCT, שבמאפייניה קרובה בהרבה לאג"ח "רגילה" מאשר למכשיר היברידי.

לעומת זאת, לאג"ח ההיברידיות שילוב מאפיינים אטרקטיביים יותר עבור המנפיקות. התכונות העיקריות של אג"ח היברידיות הן נחיתוּת למכשירי החוב הבכירים של המנפיקה, ואפשרות למנפיק לדחות קופונים, בלי שהדבר ייחשב אירוע כשל של החברה.

בהתאם לעמדות רשות ני"ע והנחיות הבורסה, באג"ח היברידיות ציבוריות תקופת דחיית הקופונים צפויה להיות מוגבלת לשש שנים, וקופונים שנדחים אינם ניתנים לביטול. רכיבים אלה מצמצמים את הסיכון למשקיעים.

מאפיין נוסף של אג"ח היברידיות הוא הנפקה לתקופות זמן ארוכות במיוחד. בעולם, הנפקות אג"ח היברידיות רבות הן נצחיות. לצדן, למנפיק יש אופציות פדיון מוקדם בפארי, מדי כמה שנים, לרוב לאחר תקופת מינימום של חמש שנים. בישראל, הרשות מגבילה את משך הזמן המרבי להנפקה ציבורית ל-60 שנה.

להערכתנו, המגבלות שקבעה רשות ני"ע בישראל צפויות לאפשר הכרה באג"ח היבירידית כהון לצורכי דירוג בשיעור של 50%, לפחות במעלות S&P, באופן שצפוי להיטיב עם מרבית החברות בהיבטי מינוף.

חברות שמעוניינות בדרגות חופש נוספות, כגון הנפקת מכשירים נצחיים או אפשרות רחבה יותר לדחיית קופונים, למשל, לצורכי הון חשבונאי - יוכלו להנפיק ברצף מוסדיים.

השוק ההיברידי מפותח באירופה

באירופה, שוק האג"ח ההיברידי מהווה קרוב ל-4% משוק האג"ח של חברות לא-פיננסיות. את רוב ההנפקות מבצעות חברות מענפים עתירי הון, בעיקר התשתיות, התקשורת, הקמעונאות והאנרגיה. מרבית המנפיקות הן בקבוצת דירוג BBB, שמשתמשות במכשירים האלה כדי לשמור על דירוג ה"השקעה" שלהן.

תנאי השוק לפני המשבר מלמדים שעשויות להתקיים הזדמנויות הנפקת אג"ח היברידיות במרווחים נמוכים יחסית מהחוב הבכיר - בשיעור של כ-50 נקודות בסיס לחברות בדירוג AA ישראלי, וכ-100 נ"ב ואף למטה מכך לחברות בדירוג BBB. השילוב בין המרווחים הנמוכים לבין האפשרות להכיר בהוצאות המימון בגין אג"ח היברידיות לצורכי מס, מהווה תמריץ משמעותי לעשות שימוש במכשיר הזה.

לדוגמה, חברת התקשורת הבינלאומית BT, המדורגת BBB, גייסה בפברואר האחרון אג"ח היברידית ל-60 שנה, בהיקף של 500 מיליון אירו, במרווח נמוך של 60 נ"ב מהחוב הבכיר שלה. לצדה, באותו חודש גייסה חברת הנדל"ן הבינלאומית אקליוס, המדורגת BBB, אג"ח היברידית לתקופה דומה, בסכום של 500 מיליון אירו, במרווח של 50 נ"ב מהחוב הבכיר.

אמנם המרווחים האלה זינקו באחרונה, לנוכח המשבר, אבל סביר להניח שבסיומו הם יוכלו להוות בנצ'מרק להנפקת אג"ח היברידיות עבור חברות בדירוגים גבוהים בישראל.

איגוח ככלי לגיוס מובטח ונפרד

לצד זאת, כדי לשמר את יכולות גיוס החוב גם בימי משבר, ראוי שחברות יתחילו לבחון את האפשרות להשתמש באיגוח.

לצערנו, בשוק הישראלי עדיין יש כאלה שתופסים עסקאות איגוח כקשורות למשבר הפיננסי ב-2008. הן זכו לסטיגמה שלילית ולא מוצדקת, משום שפרט לעסקאות ספציפיות, כמו משכנתאות סאב-פריים, חלק ניכר מעסקאות האיגוח הציגו ביצועים איתנים במהלך המשבר וגם אחריו.

תפיסה שגויה נוספת של עסקאות איגוח מתבטאת בקישורן כמתאימות רק למוסדות פיננסיים. בפועל, איגוחים יכולים ומשמשים ככלי גיוס גם לחברות שאינן פיננסיות. מסמך ההיוועצות שפרסמה רשות ני"ע בנושא איגוח בספטמבר 2019, שצפוי להפוך בעתיד הקרוב למדיניות, נועד לפתוח את שוק האיגוח הציבורי בישראל. המסמך שם דגש על איגוחים פשוטים וסטנדרטיים, המתאימים לחברות לא-פיננסיות רבות.

היתרון העיקרי בגיוס באמצעות מנגנון איגוח הוא שהוא מאפשר להפריד בין סיכון האשראי של החברה המגייסת לבין תיק הנכסים המאוגח באמצעות ישות נפרדת. בכך, הוא יוצר מסלול חלופי לגיוס מימון בעת משבר.

למשל, חברות יכולות לאגח את תזרימי המזומנים שהן צפויות לקבל מלקוחותיהן ("חשבונות חייבים"). כך, ניתן לממן בשוק ההון את צורכי ההון החוזר שלהן, על בסיס תיק מפוזר בין לקוחותיהן. כהמחשה לכך, בדצמבר האחרון ביצעה ענקית המחשוב לנובו עסקת איגוח חובות לקוחות לתקופה של שנתיים, בהיקף אדיר של 3 מיליארד דולר, שנועדה להחליף מסגרת פקטורינג מטעם יבמ.

תכנון נבון של עסקאות כאלה עשוי לאפשר לחברות להוזיל משמעותית את עלויות המימון ביחס לאמצעים אחרים, כמו פקטורינג במערכת הבנקאית או בחברות ניכיון.

יש שיטענו כי ניתן להגיע לתוצאה דומה ללא איגוח, באמצעות הנפקת אג"ח רגילה מגובה בביטחונות. ואולם מעבר לכך שאיגוחים יוצרים לחברה מקור גיוס מימון הנפרד ממנה, הם עשויים להניב למנפיקה תועלות נוספות.

ראשית, עסקאות איגוח שיתוכננו באופן שיאפשר לגרוע את הנכסים המועברים ממאזני החברות, יאפשרו להפחית את רמת המינוף המאזנית, וכך לשפר את הפרופיל הפיננסי. שנית, מבני איגוח יכולים לאפשר לחברות לגייס על בסיס נכסים שפחות מתאימים לשמש ביטחונות באג"ח "סטנדרטיות". למשל, נכסים קצרי טווח המוחלפים במסגרת איגוח מתגלגל.

להמחשת האמור, על רקע משבר הקורונה, בוצעו בחודש שעבר באירופה 40 עסקאות איגוח כאלה. זאת, בעיקר על ידי חברות בדירוגים נמוכים, שנאלצו להתמודד עם עלייה חדה בעלויות המימון שלהן, והשתמשו באיגוחים כדי להצליח לגייס ולהוזיל את עלויות המימון. מיותר לציין שאילו כלי איגוח לא היו קיימים בשוק בשגרה, לא ניתן היה ליצור אותם יש מאין בעת משבר.

הכותבים הם רו"ח ועו"ד איתי רושקביץ ומור לוין, מייסד ושותף, בהתאמה, בחברת הייעוץ הפיננסי CoAF - Complex of Alternative Finance. הגורמים בטור זה עשויים להשקיע בניירות ערך או מכשירים, לרבות אלה המוזכרים בו. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

*** גילוי מלא: הכותבים שימשו יועצי רשות ני"ע בתחום האיגוח ולפני כן ייעצו לבורסה לני"ע בפיתוח מכשירים היברידיים.