אף שאנו בעיצומו של משבר חסר תקדים, שוקי המניות נמצאים זה יותר מחודשיים בעיצומו של ראלי, שהשאיר לא מעט לסתות שמוטות. שוק המניות האמריקאי הצליח להתנער כמעט מכל חדשה רעה במהלך התקופה האחרונה, והיו לא מעט כאלה. הראלי הובל על ידי הענפים שכולם אוהבים - בעיקר טכנולוגיה וחברות המדיה והתקשורת, שנראה כאילו משבר הקורונה נתפר בדיוק למידותיהן.

מכיוון שמשקל הטכנולוגיה והמדיה נהפך להיות כל כך מרכזי בשוק המניות האמריקאי (מניות של חברות טכנולוגיה ותקשורת ומדיה מהוות יחד כ-37% ממדד S&P 500), מתקבלת תמונה כאילו השוק התנתק מהמציאות הכלכלית.

עם זאת, מבט רחב על שוק המניות האמריקאי מלמד על תמונה מעט שונה. מבט על הסקטורים השונים מלמד כי המגזרים המחזוריים ביותר דווקא מתנהגים בהתאם למצב הכלכלה הריאלית: ענפי האנרגיה, התעשייה, הפיננסים, חומרי הגלם ורוב הצריכה הבת-קיימא (למעט אמזון, שלא באמת צריכה להיכלל בענף זה) הניבו ביצועי חסר משמעותיים ביחס לשוק.

ומצד שני, אם נשים לרגע אחד בצד את הטכנולוגיה, נגלה כי ענפי הבריאות, הצריכה הבסיסית והתשתיות הניבו ביצועי יתר על הסקטורים המחזוריים הבולטים.

אפשר להירגע, השפיות עדיין כאן

למה שמנו בצד את הטכנולוגיה והמדיה? מכיוון שקשה לתייג את הסקטורים האלה באופן פשטני של סקטור מחזורי או דפנסיבי - ולמעשה, עם התפתחות הדיגיטציה של הכלכלה, לא מעט חברות טכנולוגיה בכלל צריכות לקבל מעמד של חברות תשתיות (חברות טכנולוגיית ענן, תשתיות סיבים אופטיים, אבטחת סייבר ועוד).

על רקע פתיחת הכלכלה האמריקאית מחדש לפעילות, והנתונים הטובים מהצפוי שלהם היינו עדים בשבוע שעבר, ייתכן כי אנו בתחילתו של תהליך שינוי בקרב הסקטורים המובילים במבט לחודשים הבאים. בסקירה זו נתמקד בסקטור הבנקים האמריקאי, שנחשב לסקטור מחזורי מוקדם - כלומר, סקטור הנוטה להניב תשואות יתר על השוק בשלבים המוקדמים של המחזור הכלכלי שבהם הכלכלה מתחילה להתאושש מהמיתון העמוק.

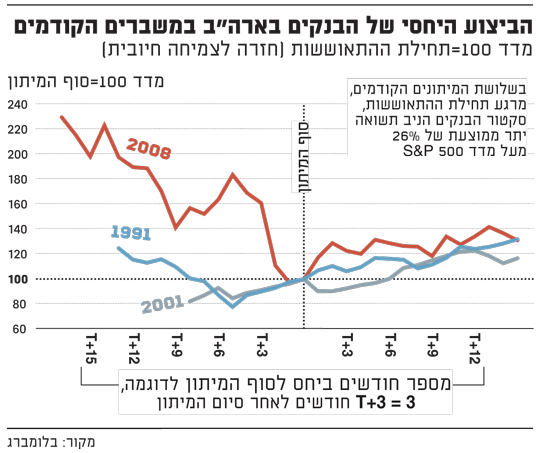

בתרשים המוצג בטור זה, ניתן לראות כיצד סקטור הבנקים נוטה להניב תשואה יתר ממוצעת של 26% על השוק מרגע חזרת המשק לצמיחה.

הביצוע היחסי של הבנקים בארהב במשברים הקודמים

על פי ההערכות, לאחר התכווצות שיא בתוצר ברבעון השני (עשוי להגיע ל-25%-40% ירידה, אם מאמינים למודל של שלוחת הפד באטלנטה), התוצר האמריקאי צפוי לחזור לצמיחה במהלך הרבעון השלישי. כלומר, במקרה הנוכחי, לפחות באופן רשמי, המיתון צפוי להסתיים במהלך המחצית השנייה - מה שעשוי לסמן את שינוי הכיוון של סקטור הבנקים האמריקאי.

כמובן שחייבים לציין כי מאפייניו הייחודיים של המשבר עשויים לשבור את המגמה ההיסטורית של ביצועי היתר של הבנקים בשלבי ההתאוששות הראשונים, בשל עומקו ומהירותו. כלומר, העובדה שהכלכלה תחזור לצמיחה ברבעון השלישי, ממש לא אומרת שהכלכלה יצאה ממיתון בפועל. עם זאת, ננסה להסביר מדוע אנו מוכנים לקחת את הסיכון הזה ולהמליץ על הגדלת חשיפה למגזר הפיננסים כבר כיום, בשיא המשבר.

מהניתוח שלנו עולה כי מנקודת מבט מאקרו כלכלית, הביצוע היחסי של מניות הבנקים נוטה להיות מוסבר על ידי שוק האג"ח הממשלתיות, שוק הנדל"ן (התחלות הבנייה במשק) ואמון הצרכנים והעסקים הקטנים. כשבודקים אילו מהגורמים האלה תרם הכי הרבה לביצועי החסר של הבנקים במהלך המשבר, עולה כי הנפילה באמון העסקים הקטנים והפגיעה בהתחלות הבנייה היו מהגורמים הדומיננטיים ביותר.

לכן, לפחות מנקודת מבט זו (מודל סטטיסטי מאקרו-כלכלי), תנאי הכרחי להתאוששות סקטור הבנקים הוא שינוי מגמה מבחינת נתוני הסנטימנט והתאוששות שוק הנדל"ן מהעצירה הפתאומית בפעילות.

השאלה כעת היא האם ניתן לצפות לשינוי, ולו קטן, בנתונים ובסנטימנט במבט לחודשים הקרובים? אם שוב נלך לפי ההיגיון כי חזרה לצמיחה כלכלית, גם אם חלשה, תוביל לשיפור במדדי הסנטינמנט (הגיוני בסך הכל), אז בהחלט ניתן לצפות שבחודשים הבאים, מדדי אמון העסקים והצרכנים יתחילו בתהליך ההתאוששות שלהם.

כמובן שאין בידינו כדור בדולח, ואיננו יכולים לדעת אם השפל מבחינת הסנטימנט כבר מאחורינו, או שמא הוא יגיע בחודשיים שלושה הקרובים. כמו כן, איננו יודעים, כמובן, מה צופן העתיד מבחינת התפשטותו של וירוס הקורונה בעולם, וכמובן גם לתוצאות הבחירות לנשיאות בארה"ב תהיה השפעה.

ולאחר שציינו את כל ההסתייגויות, בתרחיש הסביר, אם הכלכלה האמריקאית חוזרת לצמוח ברבעון השלישי, ככל הנראה מדדי הסנטימנט ירשמו שיפור. נוסף על כך, סביר להניח כי גם נראה התאוששות הדרגתית בהתחלות הבנייה בארה"ב. שוק נדל"ן מתפקד הוא קריטי ברווחיותם של בנקים מסחריים, שכן הוא חולש על כך כך הרבה תחומי אשראי - אשראי לקבלנים, משכנתאות, כמו גם עלייה כללית באשראי הצרכני (לדוגמה, לריהוט הבית). לכן, שינוי מגמות בנדל"ן ובסנטימנט - צפוי שיתמוך בביצוע היחסי של הבנקים.

ההתאוששות הכלכלית תהיה איטית

המתאם הגבוה עם נתוני הסנטימנט (אמון צרכנים ועסקים) ושוק הנדל"ן (התחלות בנייה) מדגים באופן הכי ישיר שיש, מדוע סקטור הבנקים הוא סקטור מחזורי מוקדם. אמנם אנו לא יודעים איפה השפל בפעילות הכלכלית, אבל בתרחיש הסביר, כבר הגענו אליו. זה לא שההתאוששות הכלכלית תהיה מאוד מרשימה מעכשיו והלאה - למעשה, אנו צופים שהיא תהיה איטית מאוד, ומלווה בלא מעט פשיטות רגל של עסקים והידרדרות באיכות תיקי האשראי של הבנקים.

ואולם, בסופו של דבר, נראה כי ציפיות אלה כבר גלומות במחירים המדוכאים של הסקטור, שנמצא במצב יחסי גרוע יותר אפילו בהשוואה למשבר הפיננסי של 2008, שבו הבנקים היו במרכז. מבט בנתוני התמחור מלמד כי גם מבחינת תמחור יחסי וגם מבחינת תמחור אבסולוטי, הבנקים מציעים כיום נקודת כניסה אטרקטיבית, שלא חזרה על עצמה יותר מדי פעמים בהיסטוריה.

לכן, חיזוק להמלצה שלנו על סקטור הבנקים מגיע גם מכיוון התמחור, שמזמן לא היה אטרקטיבי כפי שהוא כעת - ועל פי נתוני העבר, ברמות תמחור כאלה, הבנקים נטו להניב תשואת יתר משמעותית על השוק בשנה העוקבת.

לסיכום, לאחר ירידות חדות מתחילת השנה, הבנקים האמריקאים התחילו להתאושש בשבועיים האחרונים. עקב היותם סקטור מחזורי מוקדם, ועל רקע רמת התמחור האטרקטיבית, אנו מעריכים כי הבנקים נמצאים כיום בעמדה נוחה לביצועי יתר על שוק המניות, גם במבט לשנה הקרובה.

הכותב הוא מנהל מחלקת מאקרו בבית ההשקעות פסגות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק, המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא, ואינו מהווה הצעה לרכישת ניירות ערך

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.