התפרצותו של נגיף קורונה העלתה הילוך באימוץ טכנולוגיות חדשות במהירות מוגברת, תופעה העשוייה להסביר התרחשות עיוותים בשוקי ההון האמריקאיים. מושגים כמו שירותי ה''ענן'', שנשמעו לחלקנו תיאור עתידני, הפכו במהירות לחלק מחיי היום יום.

האימוץ המואץ של שירותים אלה בתקופת הקורונה משקף את חוזק המודל, וגם את הפרופיל הפיננסי האטרקטיבי המאופיין בהכנסות ''דביקות'' ובמרווחים גבוהים, שהפכו את חברות הענן לחביבות וול סטריט. אנו מציינים את קרן סל WCLD ככלי מצוין לחשיפה ''טהורה'' לתעשיית מחשוב הענן.

מאז תחילת 2020 עלתה קרן WCLD בכ-36%, לעומת עלייה של כ-16% של תחום הטכנולוגיה בקבוצת S&P 500, ושל כ-0% עבור מדד S&P 500 עצמו. ברבעון השני של 2020 צפויות הכנסות חברות הקרן WCLD לגדול בממוצע משוקלל של כ-31%, לעומת עלייה של כ-13% עבור מדד שירותי התוכנה המסורתית ולעומת ירידה של כ-9% עבור מדד S&P 500.

קרן סל Wisdomtree Cloud Computing ETF (סימול: WCLD) מחזיקה בחברות תוכנת ענן המוחזקות במדד הייחוס BVP Nasdaq Emerging Cloud Index. חברות המדד חייבות להפיק את רוב ההכנסות שלהן מפעילות תוכנה במודל הענן, ולהציג צמיחה בהכנסות מעל רף מסוים (מניות חדשות מעל 15% צמיחה).

המדד מורכב מ-52 חברות "ענן" במשקולות זהים. חברות המוחזקות על-ידי הקרן כוללות את Zoom Technologies (סימול ZM), וויקס ו-Cloudflare (סימול NET). הרוב המכריע של חברות הקרן שייכות לסקטור הטכנולוגיה (כ-98%) ומקורן בארה''ב (93%).

אימוץ מואץ משקף את חוזק מודל הענן

התפרצות הנגיף קורונה הביאה לאימוץ מואץ של טכנולוגיות מבוססות ענן. הדבר נבע, בין השאר, מקלות השימוש בטכנולוגיות האלה, מהתשתיות היציבות שהן מספקות ומהמודלים הגמישים לתמחור שהן מציעות. כדי להסביר למה אנו מתכוונים, נשתמש בספק שירותי ענן נפוץ כיום, Zoom Technologies (סימול ZM), אבל יש אנלוגיות דומות לרוב החברות בקרן הסל שנבחן, WCLD.

מבחינת קלות השימוש, המשתמשים אינם דורשים מאנשי IT להתקין אפליקציית זום "on-premise" בשרתי המשרדים או אפילו במחשבים האישיים או בטלפונים החכמים. המשתמש צריך רק להוריד אפליקציה או להיכנס לדפדפן, והשאר אינטואיטיבי למדי.

התשתית יציבה, ספקיות מחשוב ענן מארחות את שירותיהן במרכזי נתונים (datacenters) - כלומר, חוזק המכשיר בפועל (מחשב משרדי, מחשב נייד או אפילו טלפון) אינו מהותי. איכות השירות אחידה על פני כל הפלטפורמות - מה שמקטין את הנטל של עדכוני תוכנה. ביחס למודלים גמישים של תמחור, מרבית חברות הענן מציעות מודל "pay as you go", המקטין את ההשקעות הראשוניות ומאפשר ביצועים מהירים.

קרנות סל עם חשיפה לתעשיית הענן

באופן בלתי נמנע, ככל שיותר משתמשים מוצאים ערך בשירות, הם מוסיפים יותר עמיתים לשירות ומספר המשתמשים בארגון מתרחב במהירות.

חברות כמו זום רואות גידול ניכר בשימוש, ויצאו מהמשבר חזקות יותר מכפי שנכנסו אליו. המספרים מספרים את הסיפור: ברבעון הראשון של 2020 זינקו הכנסות חברת Zoom Technologies בשיעור של 169%, לרמה של 382 מיליון דולר, והן צפויות לעלות אף לכ-500 מיליון דולר ברבעון השני של 2020.

בסך הכל, הכנסות החברות המוחזקות על ידי קרן WCLD במהלך שנת 2020 צפויות לצמוח בממוצע של כ-32%, לעומת 14% עבור מדד התוכנה והשירותים, ולעומת ירידה של כ-6% עבור מדד S&P 500.

הכנסות ''דביקות'', מרווחים גבוהים

המודלים העסקיים של חברות הענן מוגדרים במודל מנויים, ומציעים הכנסות חוזרות בתקופת זמן ארוכה, להבדיל ממודל עסקאות ה"רישיון" המסורתיות, שבהן מתבצעת מכירה חד-פעמית גדולה.

בשל אופיו העקבי יותר של מודל המנויים, לחברות הענן יש מידה גבוהה יותר של "דביקות" (stickiness) בהכנסותיהן, ומידת התנודתיות בהכנסות נמוכה יותר ממודלים אחרים. מודל זה היה בעל ערך מיוחד בתקופת שיא משבר הקורונה.

"דביקות" זו מציעה נראות גבוהה יותר ביחס לספקי תוכנה מסורתיים המסתמכים על מכירות גדולות, והיא הובילה למכפילי תמחור גבוהים משמעותית עבור מניות ה"ענן". מכפיל EV/Sales ממוצע של חברות בקרן WCLD הוא כ-14, לעומת 10 עבור קרן חברות תוכנה מסורתית IGV.

בנוסף, מכיוון שחברות ענן מנהלות את האפליקציות לא על מחשב המשתמש אלא במרכזי נתונים, הן דורשות פחות תמיכה במערכות ההפעלה השונות, ולכן נהנות מעלויות תחזוקת מיחשוב נמוכות יחסית. הדבר מוביל, בפועל, למרווח גולמי גבוה יותר לעומת חברות תוכנה מסורתיות. לחברות בקרן WCLD יש מרווח גולמי ממוצע של כ-73%, לעומת כ-63% עבור מדד התוכנה S&P ולעומת 48% עבור מדד S&P 500 כולו.

דוגמה לחברה אחת כזו עם הכנסות יציבות וגם מרווחים גבוהים היא חברת פיתוח האתרים הישראלית WIX. ברבעון הראשון של 2020 הכנסות החברה גדלו ב-24% עם מרווח גולמי של כ-72%, וברבעון השני ההכנסות צפויות לצמוח עוד בכ-25% עם מרווח גולמי שמטפס ל-72.5%. לאורך תקופה ארוכה, מודל זה מוביל למינוף תפעולי משמעותי ולצמיחה חזקה ברווחים.

חשיפה למניות הענן

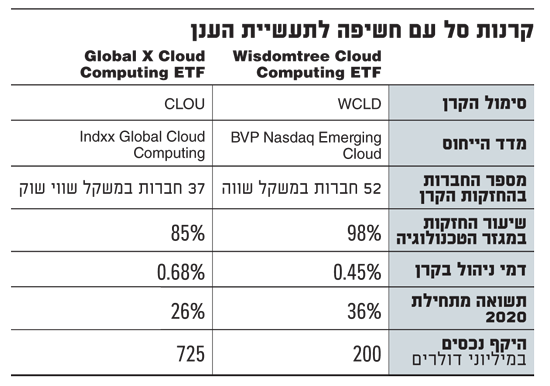

אנו ממליצים למשקיעים המחפשים חשיפה לתעשיית הענן לבחור בין קרנות הסל Wisdomtree Cloud Computing ETF (סימול WCLD) ובין קרן Global X Cloud Computing ETF (סימול CLOU). קרן WCLD עוקבת אחרי מדד הייחוס BVP Nasdaq Emerging Cloud Index, וקרן CLOU אחרי המדד Indxx Global Cloud Computing Index.

בלי להיכנס ליותר מדי פרטים, ההבדלים העיקריים בין שני המדדים הוא במתודולוגיה של המשקלים ושל יחס ההחזקות בסקטורים. קרן סל WCLD מחזיקה במשקל שווה בין 52 חברות, וקרן CLOU מחזיקה ב-37 חברות במשקל שווי שוק (עם תקרה על משקל מרבי של כל מניה).

ביחס לסקטורים, עקב הגדרה רחבה יותר של ''ענן'', קרן CLOU מחזיקה בכ-85% בסקטור הטכנולוגיה, לעומת 98% עבור קרן WCLD. קרן WCLD גובה דמי ניהול של 0.45%, לעומת 0.68% עבור קרן CLOU. מאז תחילת השנה, קרן WCLD הציגה תשואה כוללת של כ-36% לעומת 26% עבור קרן CLOU.

לקרן WCLD יש היקף נכסים של כ-200 מיליון דולר, לעומת כ-725 מיליון דולר עבור קרן CLOU. קרן WCLD הוקמה בספטמבר 2019 וקרן CLOU באפריל 2019.

הכותבים הם מנכ"לית משותפת ו-CFA אנליסט בבית ההשקעות אופנהיימר. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.