מאז שהתחילו החיים לחזור למסלולם ורוב המדינות בעולם מנסות לצאת מהסגר ולהחזיר את השגרה, נתוני המאקרו משקפים כלכלה מתכווצת.

התמ"ג רשם ירידה חדה ברבעון הראשון, ורק מדינות מעטות בעולם לא יציגו השנה מיתון; האבטלה גואה, ולמרות החדשות הטובות מארה"ב בסוף השבוע, היא עדיין ברמות היסטוריות גבוהות. נתוני היבוא והיצוא, הצריכה והתעשייה - כולם ברמות שפל. לנוכח כל אלה, מפתיע לגלות כי ציפיות האינפלציה במגמת עלייה. אז מה רואה שוק האג"ח, שהצרכנים עדיין לא רואים?

בחודש האחרון רשם האפיק הצמוד ביצועי יתר משמעותיים בהשוואה לאג"ח השקלי. אג"ח ממשלתיות צמודות 2-5 שנים, למשל, עלו ב-30 הימים האחרונים ב-1.76% - פי 6 מהתשואה של האג"ח הממשלתיות השקליות במח"מ (משך חיים ממוצע) דומה. גם באג"ח הקונצרניות נרשמו פערים גדולים במיוחד, כשמדדים כמו תל בונד 20 ו-40 עלו ביותר מ-1.5%, בעוד תל בונד שקלי ושקלי 50 רשמו תשואות שליליות.

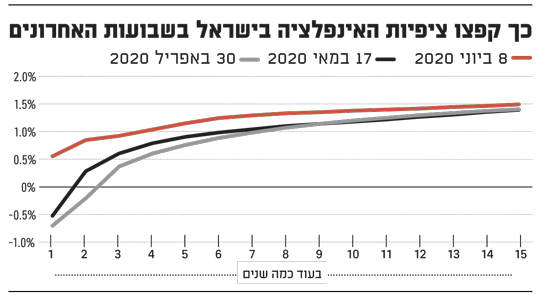

התוצאה של הביצועים החזקים של איגרות החוב הצמודות היא עלייה בציפיות האינפלציה, בעיקר בשלושת השבועות האחרונים. אם לפני שלושה שבועות ציפיות האינפלציה הנגזרות מהאג"ח הממשלתיות לטווח הקצר עמדו על מינוס 0.2%, כיום הן כמעט אפס. בטווח הבינוני, הן עלו מרמה של כ-0.7% ליותר מ-1.2%, ולהערכת הראל פיננסים, יש להן עדיין מקום לעלייה נוספת.

כך קפצו ציפיות האינפלציה בישראל בשבועות האחרונים

העלייה בציפיות האינפלציה היא לא תופעה מקומית בלבד, אלא מורגשת היטב בכל העולם בשבועות האחרונים. אנחנו מוצאים לפחות חמישה גורמים מרכזיים התומכים בעלייה באינפלציה.

-

קריסת הנפט - ועלייתו מחדש

עיקר העלייה בציפיות האינפלציה בישראל נרשמה לאחר פרסום מדד המחירים לצרכן של אפריל, שהצביע על ירידה של 0.3%. זוהי הפעם הראשונה מאז 2003 שמדד אפריל היה שלילי. הסיבה העיקרית היתה הירידה החדה במחירי הדלק, שהפחית קרוב ל-0.6% מהמדד. ירידה זו באה על רקע קריסת מחירי הנפט בעולם לרמה נמוכה מאפס, בעקבות צניחה בביקוש (סגר כמעט עולמי) לצד עודפי היצע משמעותיים, שהובילו ברגע מסוים לעיוות טכני משמעותי בשוק, שבמסגרתו צנח מחיר חבית נפט למינוס 40 דולר.

עם זאת, מחירי הנפט מאז הספיקו לעלות באופן דרמטי, הפעילות הכלכלית בעולם התחילה להתאושש, וקרטל מדינות אופ"ק סיכמו על הקטנת תפוקת הנפט במטרה להעלות את המחירים.

מחיר הנפט כיום חזר כבר לרמה של 40 דולר לחבית, וזה עוד לפני שרוב תנועת המטוסים בעולם חודשה, לפני שצרכנים רבים חזרו לעבודה ולקניונים, ולפני שהתחילה עונת החופשות והנסיעות (לפחות במכוניות, אם לא במטוסים) - כך שייתכן כי מחירי הנפט ימשיכו במסע למעלה.

-

שקט, כאן מדפיסים כסף (ובכמויות)

חבילות הסיוע הממשלתיות והדפסות הכסף שביצעו הבנקים המרכזיים ברחבי העולם בעקבות משבר הקורונה, הן בהיקפים חסרי תקדים. הפדרל ריזרב בארה"ב הכריז על רכישת אג"ח ממשלתיות ואג"ח צרכניות בהיקפים שלא ראינו מעולם, גם לא במשבר של 2008 וגם לא בתוכניות ההרחבה שהיו מאז. הבנק רכש, בינתיים, 1.5 טריליון דולר באג"ח ממשלתיות, ובאפשרותו לבצע רכישות נוספות של אג"ח קונצרניות ותוכניות שונות להלוואות לעסקים בהיקף של כ-1.5 טריליון דולר. נוסף על כך, הממשל האמריקאי הקצה חבילת סיוע בהיקף כולל של כ-2.7 טריליון דולר - חלקם בהוצאה ישירה בדמות מענקים שניתנו לאזרחים.

המספרים הבלתי נתפסים האלה, שמספקים נזילות אדירה לשווקים, הסירו מהר מאוד מסדר היום את החשש ממצוקת נזילות. ואולם, להדפסת כסף בהיקפים כאלה לרוב יש מחיר בדמות אינפלציה גבוהה יותר בהמשך הדרך.

בכל העולם אנו צפויים בשנים הקרובות לגירעונות ממשלתיים עצומים, ויחד עם הגידול המשמעותי בהיצע הכסף, ברור כי לממשלות יהיה נוח לשחוק את החובות האלה בשנים הקרובות באמצעות אינפלציה גבוהה יותר מכפי שראינו, ולכן הגיוני שהן יבחרו להעלות את יעד האינפלציה.

-

תחרות קטנה יותר, מחירים גבוהים יותר

הסגר, הריחוק מהקניונים ומרכזי הקניות והמעבר לאונליין, כל אלה מתחילים רק כעת לתת אותותיהם במגזר העסקי. הנתונים היבשים אמנם עדיין לא מראים את העלייה במספר פשיטות הרגל של עסקים - לרוב היא מגיעה בפיגור רב, ואנחנו צופים מספרים משמעותיים יותר רק במחצית השנייה של 2020. אבל רואים זאת כבר עתה, בגידול בהפרשות הבנקים בגין חובות מסופקים, ובכותרות העיתונים המבשרות על קריסת קמעונאיות גדולות בארה"ב, כמו ג'יי.סי פני ונימן מרקוס.

בסביבה כזאת ברור כי לא מעט חברות קטנות, בינוניות ואולי אף גדולות יתקשו לשרוד את המשבר. רבות יתקשו לאורך זמן לעמוד במגמות החדשות, בפירעון חובות ובירידה בהיקף הקונים. מנגד, ברור כי החברות הגדולות והחסונות, אלה שצברו קופות מזומנים גדולות ואלה שאין להן תשלומי חובות ואג"ח גדולים, רק יתחזקו מהמגמה הזאת בעתיד הנראה לעין.

בדיוק כמו שריבוי התחרות והיצע המוצרים בשנים האחרונות הוביל לירידות מחירים, כך המגמה ההפוכה צפויה להוביל לאורך זמן לעליית מחירים ולאינפלציה. זוהי מגמה שנהיה עדים לה בטווח הבינוני, ולא המיידי.

-

פחות גלובליזציה, יותר אינפלציה

המחסור בציוד רפואי חיוני בתקופת מגפת הקורונה עורר לא מעט קריאות בעולם לייצור עצמי של מוצרים לשעת חירום. בארה"ב קרא הנשיא דונלד טראמפ באופן מפורש להקמת מפעלים מקומיים כדי לא להיות תלויים באחרים בתקופות של משבר, במיוחד לא במדינה כמו סין - בית החרושת העולמי, שארה"ב מנהלת מולה סכסוך סחר ממושך.

ארה"ב היא לא היחידה המעודדת הקמת מפעלים בתחומה. גם בישראל עודדו ייצור מסכות ומכונות הנשמה, ונראה כי כל מדינה נחושה לעודד מחדש ייצור מקומי בתחומים שונים. הרצון לעודד רכישה של תוצרת מקומית היא צעד שלרוב בא לידי ביטוי בהטלת מכסי יבוא ומכסי מגן, כדי לעודד את הייצור המקומי. וכך, בדיוק כמו שהגלובליזציה היתה אחד הגורמים שתרמו רבות לירידת האינפלציה העולמית בשנים האחרונות, פחות גלובליזציה משמעה יותר אינפלציה.

-

מימון הגירעון ידרוש צעדים יוצרי אינפלציה

לפי כל הסימנים, הממשלה החדשה בישראל תוכל לפעול פחות להורדת יוקר המחיה מאשר קודמתה. לא בגלל חוסר רצון, אלא כי הקופה הציבורית מדולדלת יותר בהשוואה לשנים קודמות, לאחר שההרחבה הפיסקלית להתמודדות עם הקורונה צפויה להגדיל עוד יותר את הגירעון הממשלתי, שכבר קפץ ל-6% וצפוי להגיע לשיעור דו-ספרתי עד לסוף השנה.

אמנם הגידול בגירעונות הוא מגמה כלל-עולמית, ונראה כי גם חברות הדירוג יתייחסו לתופעה הזו בסלחנות לנוכח המשבר העולמי, אבל לאורך זמן לא תוכל ממשלת ישראל לקחת על עצמה הוצאות נוספות במטרה להקטין הוצאות לצרכנים, כפי שעשתה בשנים האחרונות בצעדים שהפחיתו את האינפלציה.

נסיגת הממשלה מתוכניות שונות עשויה להוביל בטווח הבינוני גם לעלייה מחודשת במחירי הדיור, וגם בתחומי צריכה שוטפים אחרים. חלק מההוצאה יצטרכו לממן על ידי העלאת מיסים עקיפים, אבל כנראה לא בתקציב הנוכחי.

אף שנראה כי יש סיבות רבות לעלייה באינפלציה, נראה כי לא נרגיש את הקפיצה הזו בטווח המיידי של החודשים הקרובים, בשל המיתון במשק, אלא לאחר מכן. ואולם, שוק ההון ידוע כמי שרואה את הדברים מראש, ולכן גם אם לא יתממשו כל הסיכונים האלה, חשיפה מכובדת לאפיק הצמוד בתיק ההשקעות נראית כהחלטת השקעה לא רעה לתקופה זו.

הכותב הוא סמנכ"ל פיתוח עסקי בהראל פיננסים מקבוצת הראל. הכותב או חברות בקבוצת הראל או בעלי עניין בהן או בעלי השליטה בקבוצה, עשויים להחזיק או לסחור, בעבור עצמם או בעבור אחרים, בניירות הערך והנכסים הפיננסים המצוינים בטור זה, או לנהל מכשירי השקעה בתחום הנזכר, שהשקעותיהם יכללו ני"ע ונכסים המצוינים בטור. אין לראות באמור משום שיווק השקעות או תחליף לשיווק השקעות, המתחשב בנתונים ובצרכים האישיים והמיוחדים של כל משקיע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.