עד לפני שנים אחדות, החיים של המשקיעים היו פשוטים יחסית: נכס בתל אביב הניב לבעליו 3.5% תשואה מהשכרה, ונכס בפריפריה יכולה היה להניב בקלות 8% לשנה. זה גילם בצורה נכונה את הפרשי הסיכונים בהשקעות בשני הנכסים, כמו גם את התקבולים הגבוהים יותר במרכז הארץ, ואת עליות המחירים התלולות יותר באזור זה. אלה הניבו למשקיעים תשואות נכבדות בהרבה מהתשואות השוטפות על השכרת הנכסים.

אבל בשנים האחרונות המצב השתנה כליל. נתוני הלשכה המרכזית לסטטיסטיקה לרבעון הראשון של 2020 מלמדים כי בישראל, התשואה הממוצעת על שכירות מגיעה כיום ל-3% בלבד, ובתל אביב אפילו פחות: נכס ממוצע בעיר מניב לבעליו תשואה שנמוכה מ-3%, ואם מדובר בדירות גדולות ויקרות, התשואה השנתית עליהן בגין שכירות יורדת גם מ-2%.

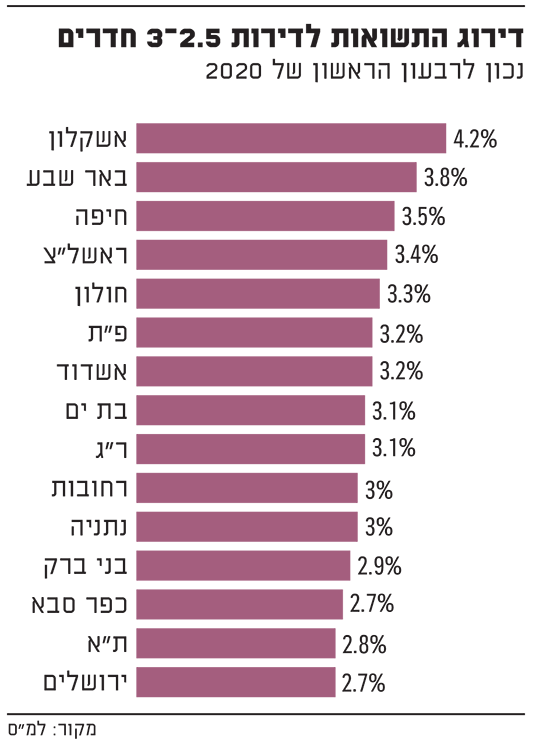

דירוג התשואות לדירות 2.5-3 חדרים

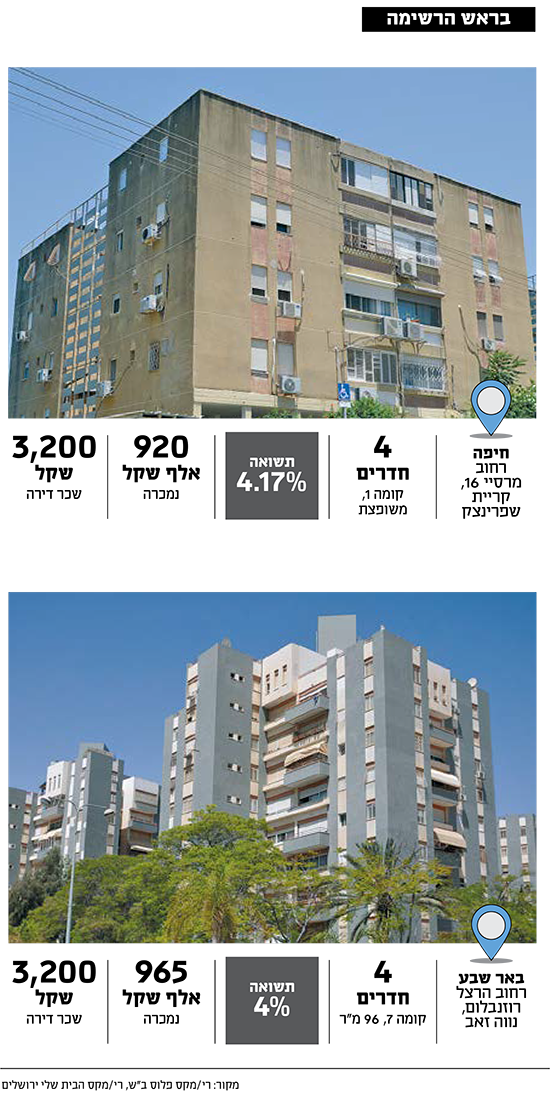

נכס ממוצע בבאר שבע מספק תשואה של 3.8%. מחירו כשליש מנכס דומה בתל אביב, ואולם שי שטרן, מרי/מקס פלוס בבאר שבע, מציין כי אם בעבר משקיעים נטו לרכוש בעיקר דירות באזור האוניברסיטה, כיום הם רוכשים גם בשכונות החדשות. באר שבע מוצפת בפרויקטים חדשים והתחרות בין המשקיעים רבה.

קל מאוד להיכשל במצב כזה, מה עוד שהמבחן האמיתי יגיע כשמחירי הדירות ירדו, ואז מצבו של משקיע בבאר שבע יהיה בעייתי יותר מזה של משקיע בתל אביב - לפחות על הנייר.

בראש הרשימה / צילום: דיאגו מיטלברג, איל יצהר

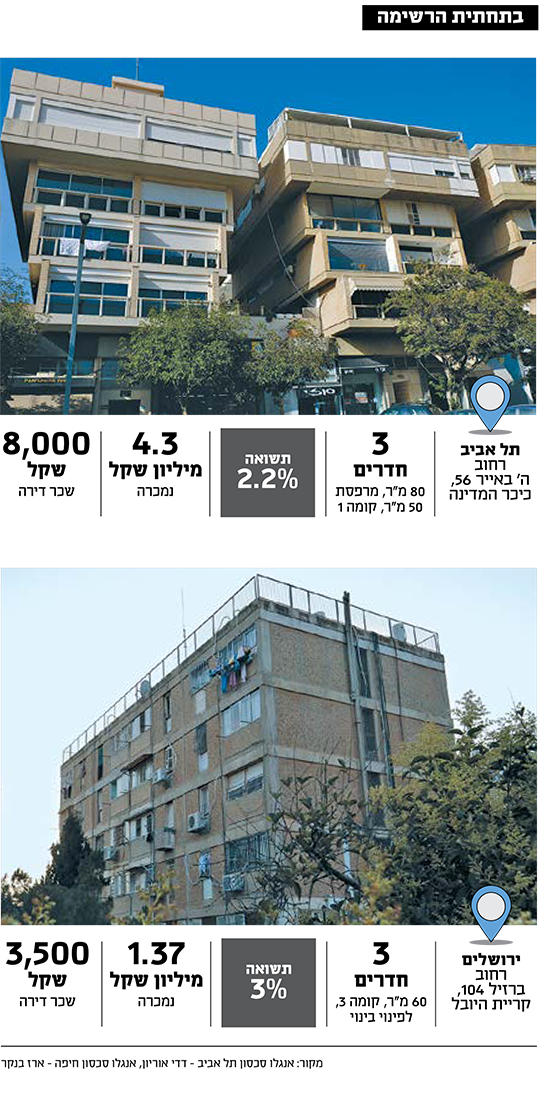

בתחתית רשימת התשואות שבדקה הלמ"ס ברבעון הראשון של השנה מופיעות ירושלים וכפר סבא. בירת ישראל מאופיינת במחירי דירות גבוהים מאוד מחד, ובאוכלוסיה ענייה, שיכולותיה לעמוד בעליית מחירי שכירות - מוגבלת מאוד, מאידך, ועל כן היא נראית בעייתית. אייל שאולוף מרי/מקס הבית שלי ירושלים: "התשואות בשכונות מסוימות כמו קרית מנחם ועיר גנים נעות סביב 3%-4%, ויש גם לצפי השבחה של הנכס בעקבות תהליכים של פינוי-בינוי או תמ"א 38".

כפר סבא הסתמנה בשנים האחרונות כשכנה הזולה להרצליה, לרמת השרון ולרעננה, ואולם רמת שכר הדירה הנהוגה בה היא השנייה בגובהה מבין 16 הערים הגדולות שנבדקו על ידי הלמ"ס - יותר גבוהה גם מזו של רמת גן, אבל הלמ"ס בדקה רק רבעון אחד בעיר הזו, לעומת שלוש שנים בערים האחרות.

בתחתית הרשימה / צילום: יוסי זמיר, איל יצהר

אלופת התשואות ברבעון הראשון היא אשקלון, שרשמה תשואה שקרובה ל-5%. ככל הנראה, היא הגיעה לכך עקב ריבוי עסקאות שכירות יקרות יחסית, ועל כן איזנו מעט את התמונה עם בדיקת נתונים מהשנה החולפת. משקיעים ותיקים בעיר יכולים לקבל מזה איתות אזהרה, ששוכרי דירות מעדיפים לשכור דירות חדשות, ולשלם יותר, מאשר על דירות השיכון הישנות.

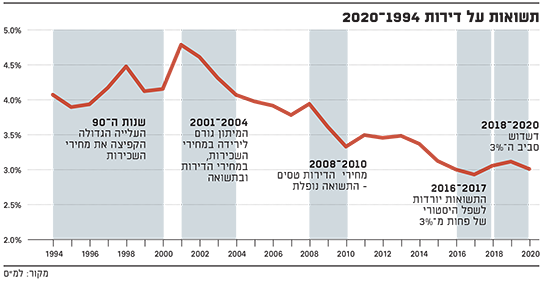

25 שנה של עליית מחירים שחקו את התשואה

בחינה ארוכת טווח של שוק הדירות בישראל שערכה הלמ"ס, לאורך 25 שנה, מראה על תהליך מתמשך של ירידה בתשואה, ועל צורך של משקיעי נדל"ן להתמקצע יותר ויותר בתחום.

במשך עשרות שנים היה במדינה כלל אצבע שהשקעה בדירות צריכה להניב לבעלים תשואה של כ-4% בממוצע. זה נבע מכך שבשנות התשעים מחירי הדירות טסו למעלה עקב העלייה הגדולה, ומחירי השכירות המריאו בעקבותיהם בגלל הביקושים המואצים לשכירות שרשמו אז העולים החדשים. הפטור החלקי ממיסוי על השכרת דירה שנהוג כיום - נולד באותן שנים, כשהמדינה ביקשה לעודד השקעה בנדל"ן למגורים, כדי לספק את הביקושים להשכרת דירות.

ואולם ההטבות הללו לא הספיקו, כנראה, ובין 1994 ל-2002 מחירי השכירות כמעט הוכפלו. התשואה השנתית על השכרת דירה המריאה לרמה ממוצעת של כמעט 5%.

במחצית הראשונה של העשור הראשון של שנות האלפיים, עברו על שוק ההשכרה בתהליך הפוך לזה שקרה בעשור שקדם לו: אם בשנות התשעים מחירי השכירות עלו בקצב מהיר יותר ממחירי הדירות, בין 2002 ל-2007 המרוץ בין השניים התהפך, ומחירי השכירות השיגו את מחירי הדירות בקצב הירידה שלהם, מה שהוריד מאוד את התשואות השנתיות על דירות, אל מתחת ל-4%. כשמביאים בחשבון שמסוף שנות התשעים מחירי הדירות רשמו ירידות, מגיעים לעלייה מאוד חדה של התשואה על דירות שנרשמה באותן שנים, שהגיעה לשיאה ב-2002, שנה שהתאפיינה במשבר כלכלי כבד ובירידות חדות של מחירי דירות.

תשואות על דירות

ב-2007 התהפכה המגמה, ומחירי השכירות והדירות שבו לעלות, ואולם בדרך כלל ניתן לומר שקצב עליית מחירי הדירות עולה על זה של שכר הדירה, ועל כן התשואה השנתית המשיכה לרדת עד השנים האחרונות, עד שב-2016-2017 היא אפילו ירדה לראשונה מהרף הממוצע של 3%.

ואולם בשנים האחרונות נרשם מהפך, ומאז תחילת 2017 מחירי השכירות עלו בקצב כפול מזה של מחירי הדירות, מה שהעלה את רף התשואה לסביבות ה-3%.

אין ספק שלמדיניות שר האוצר הקודם משה כחלון יש חלק בשינוי המגמה הזה - מצד אחד קצב עליית המחירים הואט, ממש עד לשנה האחרונה, וב-2018 אף נרשמה ירידת מחירים; מצד שני, הדרת המשקיעים מהשוק באמצעות מס רכישה גבוה, השפיעה ככל הנראה על עלייה חדה יותר של שכר הדירה.

התיישרות השוק סביב תשואה של 3% ממחישה עד כמה משקיעי הנדל"ן הפעילים כיום חייבים להתמקצע, לעומת המשקיעים מלפני 15 שנים. כבר לא מספיק לקנות מה שמוצאים ולבנות על עליית הערך של הדירה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.