בסוף חודש מאי חגג מדד דאו ג'ונס (Dow Jones Industrial Average) האמריקאי את יום הולדתו ה-124. מי שנחשב פעם נכס צאן ברזל של הכלכלה האמריקאית, סבל השנה מחריקות וסדקים. המשקיעים תהו האם נגזר על דאו "הזקן" להפוך לבלתי רלוונטי במאה ה-21? האם הדרתו את ענקיות האינטרנט יכולה לעבוד לאורך זמן, בלי שהיא תערער את מעמדו כ"מדד הבנצ'מרק", או שמא אירועי 2020 יתבררו כ"מכה קטנה בכנף", והוא יזכה לעוד שנים רבות של "בריאות טובה"?

ימי הקורונה חידדו את הבעיה - כשצניחת מניית בואינג, שלה משקל רב במדד, ייצרה פיגור משמעותי מול שני הבנצ'מרקים האחרים, S&P 500 ונאסד"ק 100 (Nasdaq 100), התחילו לצוף נקודות חולשה מתודולוגיות, שבימים כתיקונם הצליחו להשאר מתחת לרדאר המשקיעים.

ימים יגידו האם להתנתקות הזו בביצועי שלושת הבנצ'מרקים תהיה השפעה ארוכת-טווח על תעשיית הקרנות בארה"ב. נכון להיום, על פי הנתונים של S&P Dow Jones Indices, כ-11 טריליון דולר מנוהלים היום דרך קרנות שמגדירות את S&P 500 כמדד הבנצ'מרק שלהן, ועוד כ-4.6 טריליון דולר מנוהלים באופן פסיבי. מנגד, כ-31 טריליון דולר נצמדים לדאו כבנצ'מרק, זאת נוסף על כ-28 טריליון דולר שנמצאים בקרנות פסיביות.

המדד Dow Jones Industrial Average הוא מדד מניות הבלו צ'יפ (Blue Chip), "השמנת" של השוק האמריקאי, שמאגד בתוכו את ענפי התעשייה השונים יחד עם ענף הפיננסים. ראוי לציין, כי החלק של "Industrial" בשם המדד נשמר מסיבות היסטוריות - היום לרוב החברות בו אין כמעט שום זיקה לתעשייה כבדה, כפי שאולי משתמע מהשם.

Dow Jones Industrial Average מכיל 30 מניות בלבד, ולכן הפיזור שלו קטן יותר בהשוואה ל-S&P 500 או נאסד"ק 100, כלומר למניה בודדת יש יכולת השפעה גדולה יחסית על ביצועי המדד, כפי שקרה עם בואינג. על המניות להיסחר בבורסות נאסד"ק או NYSE. אין באמת כללים טכניים שמבטיחים כרטיס כניסה למדד, אלא את הרכבו בוחרים חברי הוועדה שמתכנסת מטעם וול סטריט ג'ורנל. הכלל ה"איכותי" המרכזי בתהליך המיון גורס כי על התאגידים של דאו לייצג נאמנה חלקים משמעותיים מהכלכלה האמריקאית. כפי שמצוין במתודולוגיה של המדד: "הוועדה תבחר בחברות בעלות מוניטין, חברות שמציגות צמיחה עקבית וכן חברות שזוכות לעניין רב מצד המשקיעים".

בראשית חייו כלל מדד הדגל ההיסטורי 11 מניות בלבד, ואף אחת מהן לא הצליחה להשאר רלוונטית עד היום. חברת ג'נרל אלקטריק רשמה את הכהונה הארוכה ביותר, של 110 שנים.

שוני גדול בין הרכבי המדדים

בחינת ההרכבים הסקטוריאליים מעלה את השוני הגדול בין דאו ג'ונס ובין שני המדדים הנוספים, ובולטת במיוחד הטייתו לטובת התעשייה. נוסף על כך, ענפי התשתיות והנדל"ן נעדרים מדאו, ומנגד, אנרגיה, חומרים ופיננסים נעדרים מנאסד"ק 100. דאו מתאפיין בייצוג חסר של ענפי הטכנולוגיה ושירותי התקשורת. ענף הפיננסים, מנגד, מקבל משקל רב יותר לעומת S&P 500.

הדאו ג'ונס הוא מה שמכונה "מדד המחיר" - כלומר ערכו מחושב על בסיס שערי המניות, ולא על בסיס שווי שוק, כמו רוב המדדים היום (מדד נוסף שמחושב לפי שיטה דומה הוא Nikkei225 היפני). מסיבה זו, ענקיות כמו אמזון או אלפאבית (החברה האם של גוגל), שנסחרות במחירים גבוהים של כ-2,500 דולר ושל כ-1,450 דולר למניה, בהתאמה, לא יכולות להיכלל בדאו. על "רצפת העריכה" נשארו גם כוכבות כמו נטפליקס, Nvidia ופייפאל (PayPal), שפעילותן פרחה באווירת stay-at-home של תקופת הקורונה.

בשווקים מאמינים כי נציגות "הכלכלה החדשה" רחוקות מלמצות את הפוטנציאל העסקי שלהן, שכן מעבר הציבור לשימוש בשירותים מקוונים מתבצע כחלק משינוי טעמים מבני ארוך-טווח ולא רק כהתנהגות שמקורה בצווים ובהוראות שעה. הקורונה היה רק זרז.

הרכב שלושת המדדים המובילים לפי מגזרים

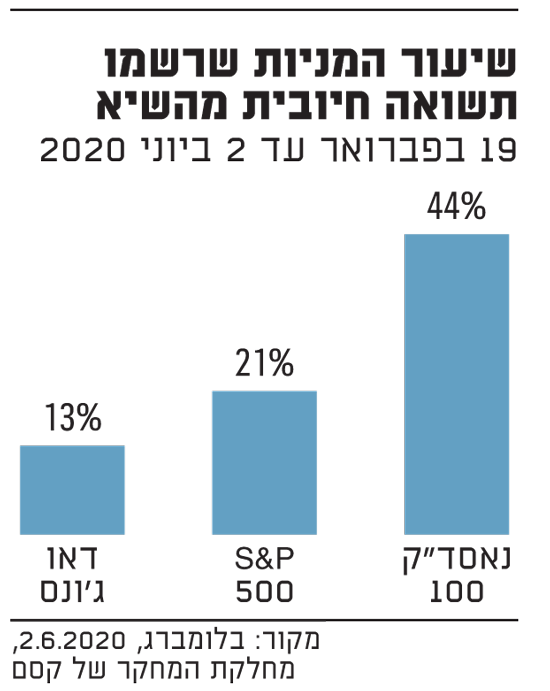

התפתחות המדדים בתקופת קורונה הייתה מאירת עיניים: בעוד ששלושת המדדים סבלו מירידות חדות על רקע המשבר, ההתאוששות של כל אחד מהם הייתה שונה. נכון לתחילת יוני, רק ארבע מניות (13%) ממניות הדאו הצליחו לרשום תשואה חיובית. מנגד, 21% ו-44% מהמניות ב-S&P 500 ונאסד"ק 100 הצליחו "למחוק" את הירידות.

איזה בנצ'מרק הכי טוב?

מהו הבנצ'מרק הטוב ביותר מבין השלושה? כנראה לא מדובר בשאלת הטוב או הרע, אלא בהעדפות המשקיע. מחד, אין עוררין על כך שחברות megacap כמו פייסבוק, אמזון גוגל או דומותיהן יכולות להתמודד טוב יותר מאחרות עם הקשיים שמייצרת מציאות של ריחוקים חברתיים. הן נהנות מצמיחה מהירה, ממאזנים חזקים ומגישה קלה יותר למקורות המימון.

האם ניתן לטעון שענקיות הטכנולוגיה והאינטרנט משקפות את רוב הכלכלה האמריקאית? כמו שהן לא יצגו את הנסיקה במספר המובטלים בחודשי הקורונה, הן גם היו פחות רגישות לנתונים על שיפור בתעסוקה בחודש מאי. לפי נתוני הלמ"ס האמריקאית, ענף הטכנולוגיה בארה"ב מעסיק רק כ-7% מכוח העבודה ומהווה כ-10% מהתוצר. בחודשי התמודדות עם הנגיף, בעיצומו של גל הפיטורים ברוב הענפים, ענף הטכנולוגיה קלט עובדים.

ניתן לסכם ולומר שמדד Dow Jones Industrial Average מהווה שיקוף מדויק יותר למצב המאקרו הכללי. הS&P 500 והנאסד"ק 100, לעומתו, נותנים ביטוי טוב יותר מדאו לחזון הטכנולוגי של אמריקה.

בשלהי מאי, המגמה בשווקים התהפכה, ובמקום להתבצר במניות הטכנולוגיה, המשקיעים, בעיקר הקמעונאים, התחילו "לפזול" גם לענפים אחרים, עם דגש על אלו שנפגעו חזק במהלך המשבר. העובדה שחלק גדול מהכלכלות בעולם נפתחו מחדש אחרי סגרים השרתה אופטימיות. הראלי במניות הטכנולוגיה התמתן, ודווקא דאו "החבול" סוף סוף זכה לאהדת המשקיעים.

שיעור המניות שרשמו תשואה חיובית מהשיא (19.2) עד 2

בוול סטריט מאמינים כי "הרגלים ישנים קשה לשנות", וניתן לשער כי הביקוש למניות הכלכלה "החדשה" לא הולך לשום מקום, הכול עניין של תמחור. Dow Jones Industrial Average ימשיך כנראה להציע איזון, עקביות ורגישות גבוהה לפעילות העסקית של כלל המשק. וורן באפט המליץ לאחרונה "לא להמר נגד אמריקה". השאלה הגדולה היא במה הוא התכוון תחת "אמריקה": כלכלה מסורתית של דאו, כלכלה מעורבת של S&P 500 או כלכלת העתיד של נאסד"ק 100. התשובה כנראה סובייקטיבית למשקיע.

הכותבת היא מנהלת מחלקת מחקר מדדים בקסם מדדים, מקבוצת אקסלנס. לחברות מקבוצת אקסלנס ולמחזיקיהן יש עניין אישי בנושאים המוצגים לעיל. המידע האמור הוא למטרות מידע בלבד, ואין לראות בו הצעה או ייעוץ לרכישה ו/או מכירה של ניירות ערך. אין לראות באמור ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.