משבר הקורונה מייצר אתגרי מימון אדירים לחברות רבות ברחבי העולם, המתמודדות עם מיתון עמוק וצניחה ברווחיהן. במקביל, חברות יציבות, שמקדמות מיזמים למאבק בקורונה ובהשלכותיה בתחומי פעילותן, בוחנות אפשרויות לגיוס מימון ייעודי לשם כך. כמענה לכך, בחודשים האחרונים מתהווה בשוקי ההון בעולם טרנד חדשני - גיוס "אג"ח קורונה".

אג"ח הקורונה מהוות הרחבה חדשנית של טרנד ההשקעות האחראיות (ESG), המביאות בחשבון בשיקולי ההשקעה גם גורמי סביבה (Environment), חברה (Society) וממשל תאגידי (Governance). אלה אג"ח "חברתיות" (Social Bonds) שהכספים המגויסים באמצעותן נועדו להתמודד עם המגפה ולהפנות כספים משוקי ההון לתמיכה בהתאוששות הכלכלות.

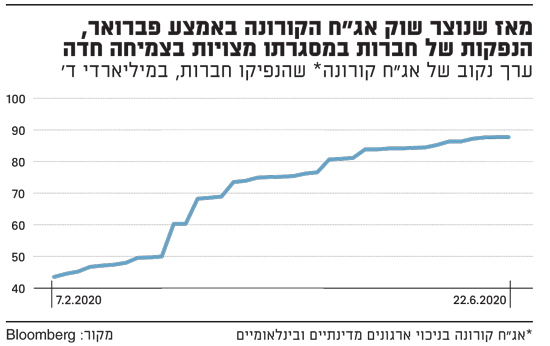

השוק נוצר בפברואר עם התפרצות המגפה. מאז, לפי בלומברג, הונפקו אג"ח קורונה בהיקף כ-150 מיליארד דולר. מתוכן, כמעט 100 מיליארד הנפיקו חברות והיתר ע"י ארגונים וגופים ממשלתיים. בקצב הצמיחה הנוכחי, סביר שעד סוף השנה יגיע השוק להיקף גבוה של כמה מאות מיליארדי דולרים.

הצמיחה המהירה באג"ח קורונה מנוגדת למגמת הנסיגה בשוק החוב העולמי, בצל המשבר. חברת הדירוג S&P מעריכה שבשנה הקרובה יצטמצמו הנפקות האג"ח ב-9% לעומת השנה שעברה.

חיסכון בעלויות ורווח תדמיתי

למנפיקים, אג"ח קורונה מציעות מגוון יתרונות. בראשם, חיסכון בעלויות המימון לצד רווח תדמיתי. למשל, בנק המתחייב להשתמש בכספים להעמדת מימון לעסקים קטנים ובינוניים הסובלים מקשיים כלכליים לאור המשבר.

בפברואר, Bank of China, אחד מהבנקים המסחריים הגדולים בסין, היה הראשון שהנפיק אג"ח קורונה, למטרה כללית של הקלת האבטלה הנובעת מהמגפה.

אחריו, במאי, הנפיק בנק אוף אמריקה אג"ח קורונה במיליארד דולר לתקופה של ארבע שנים, כאשר כלל הכספים נועדו לממן הלוואות לחברות בתחום הבריאות הפועלות להתמודד עם המגפה. הגיוס בוצע במרווח נמוך יותר מאג"ח רגילות של הבנק לתקופה דומה, כך שהבנק הרוויח הן מימונית והן תדמיתית.

לצד הגופים הפיננסיים, אג"ח קורונה יכולות להתאים למגוון רחב של חברות ריאליות, שיכולות להשתמש בהן לממן מיזמים שאם יסייעו למיגור הקורונה יוכלו להניב בעתיד רווחים גבוהים, כגון פיתוח חיסון או תרופה.

מאז שנוצר שוק אגח הקורונה

לדוגמה, חברת התרופות פייזר הנפיקה בסוף מרץ אג"ח לעשר שנים בסך 1.25 מיליארד דולר, שחלק מתקבוליה נועדו לממן סוגיות הקשורות להתמודדות עם מגפת הקורונה ואיומים מיקרוביולוגיים עתידיים. הביקוש הרב לאג"ח הזו הוביל לכך שבעיצומו של משבר הקורונה, פייזר הצליחה לחסוך עלויות מימון של למעלה מ-80 נקודות בסיס בהשוואה לאג"ח דומה שהנפיקה מספר חודשים לפני כן.

נוסף על כך, אג"ח קורונה יכולה לשמש כלי גיוס לחברות לצורך מימון אשראי בתנאים נוחים במיוחד ללקוחות וספקים בעידן הקורונה. לדוגמה, חברת נדל"ן שתממן כך קרן ייעודית לסיוע לשוכרים או לעסקים קטנים ובינוניים שנפגעו מהמשבר או רשת סופר-מרקטים שתסייע במימון מראש לספקיה.

ראוי לציין שרבים מבקרים את המנפיקות על כך שתנאי תשקיפיהן גמישים יתר על המידה. למשל, בתשקיף של פייזר צוין כי ניתן יהיה להשתמש בכספים באופן זמני להשקעות לזמן קצר או למימון מחדש של הלוואות. בתנאים של אג"ח אחרות נקבע שלאחר שוך משבר הקורונה ניתן יהיה להשתמש בכספים לצרכים כלליים. בכל מקרה, טרם התהוו תהליכים שקופים לבקרה אחר האופן שבו כספי המשקיעים מוקצים.

עם זאת, סביר להניח שבדומה למוסכמות ולסטנדרטיזציה שהתהוו בשוק האג"ח הירוקות עם הצמיחה בהיקפים וצבירת ניסיון, כך יקרה גם בשוק אג"ח הקורונה הצעיר יותר.

יתרונות למשקיעים, גם בישראל

גם עבור המשקיעים, באג"ח קורונה טמונים יתרונות והזדמנויות. ראשית, בעידן הנוכחי, משקיעים רבים, בהם מוסדיים גדולים שחרתו על דגלם את נושא ה-ESG, מעוניינים לקחת חלק אקטיבי במאבק בנגיף הקורונה ובהתמודדות עם השלכותיו. השקעה באג"ח שזו תכליתן מהווה דרך נוחה להפנות כספים למיזמים התומכים בכך, ובסיכון נמוך יחסית להשקעות אקוויטי.

שנית, מטעמי השאת תשואות. לפי ענקית ניהול ההשקעות בלאקרוק, במשבר הנוכחי, מכשירי ESG הפגינו ביצועים טובים מאלה של יתר השוק. להמחשה, בארבעת החודשים הראשונים של השנה, הביצועים של כ-88% ממדדי ה-ESG התעלו על פני מדדים מקבילים שאינם מבוססי ESG.

הדבר מתחבר לרעיון העומד בבסיס השקעות ה-ESG. לפיו, בטווח הארוך, הביצועים של חברות שהמודלים העסקיים שלהן בני-קיימא, יהיו טובים יותר. תוצאת הדבר תהיה הגדלת תשואות והפחתת סיכונים. הדבר נתמך על-ידי שורה של מחקרים אמפיריים, הקושרים בין סטנדרטי ESG גבוהים של תאגידים לבין איתנותם הפיננסית, ובהתאם ליכולת שירות החוב שלהם.

בישראל, תחום ה-ESG איננו מפותח עדיין. המשקיעים המוסדיים כמעט אינם מביאים בחשבון שיקולי ESG בבחינת השקעות ואינם מעניקים "פרמיית ESG" למנפיקי חוב. ברם, משבר הקורונה המחריף והפגיעה הכלכלית הנובעת ממנו, בשילוב עם האתגרים העומדים בפני הממשלה למימון הפגיעה במשק, עשויים לתרום למוכנות הגופים המוסדיים והסקטור הפרטי להירתם למאמץ.

לדעתנו, לאג"ח קורונה פוטנציאל להוות חלק ממאמצים אלה. הן יכולות לסייע להפנות את הררי הכספים בגופים המוסדיים להשקעות שיסייעו להוציא את המשק מהבוץ.

גם בצד המנפיקים, אף אם בתחילת הדרך התשואות על האג"ח האלה תהיינה דומות לאג"ח רגילות - הרי שביכולתן להניב תועלת תדמיתית חשובה בתקופה זו. בטווח הארוך, התפתחות השוק תוכל להוביל גם לחיסכון בעלויות מימון.

כדי להגביר את התמריץ להקצות כספים לאג"ח קורונה ולצמצם את הסיכונים למשקיעים הכרוכים בחלק מיעדי ההשקעה הפוטנציאליים, ראוי לבחון מנגנון שבמסגרתו תינתן תחילה להנפקות אג"ח הקורונה ערבות מדינה. כך, חלף העמדת כספים ישירה ומלאה ע"י המדינה לתמיכה בכלכלה, ניתן יהיה למנף את כספי הגופים המוסדיים ולהפחית דרמטית את התשואות הנדרשות מהחברות שיגייסו כך מימון.

ניתן אף להנפיק אג"ח קורונה כמכשיר איגוח, על בסיס המתווה שהשיקה רשות ני"ע לאחרונה. לדוגמה, איגוח הלוואות לעסקים קטנים ובינוניים, שבמסגרתו ערבות המדינה תתבטא בהעמדת מימון נחות לעסקה, שיהיה הראשון לספוג הפסדים מתיק ההלוואות, תוך מתן כרית ביטחון למשקיעי האג"ח, עד לשיעור שיוגדר מראש. שיעור זה יוכל להיקבע בהתאם לתרחישי הפסדים פוטנציאליים או לפי יעד דירוג אשראי לאג"ח הקורונה.

מנגנון כאמור יאפשר לייצר לחוסכים לפנסיה השקעה באפיקים נושאי תשואה גבוהה יחסית ובתמיכת המדינה, הפניית כספים מוסדיים לתמיכה בכלכלה המקומית, ובמקביל לגבש כלי מימון שיתרמו לכלכלה גם לאחר שוך המשבר.

הכותבים הם רו"ח ועו"ד איתי רושקביץ ומור לוין, מייסד ושותף, בהתאמה, בחברת הייעוץ הפיננסי CoAF - Complex of Alternative Finance. הגורמים בטור זה עשויים להשקיע בניירות ערך או מכשירים, לרבות אלה המוזכרים בו. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.