"היום לפני כשנה התחלנו את הליך ההנפקה, ואיש לא היה מאמין אז איפה נהיה היום", אומר יאיר לוינשטיין, מנכ"ל חברת אלטשולר שחם גמל ופנסיה ושותף בה, בראיון לציון שנה להנפקה המוצלחת של מי שהפכה בתוך עשור מבוטיק קטן בשולי השוק, לגוף הכי גדול בו. "זה נראה כמו מדע בדיוני. קרו בשנה הזאת דברים בלתי נתפסים. אך זה לא מדע בדיוני, הכול ריאליטי".

הריאליטי המדובר הוא משבר הקורונה שמשנה סדרי עולם, ושעדיין רחוק מסיום. עיקר הפגיעה מהווירוס התרחשה החל מאמצע פברואר ועד השליש האחרון של מרץ, עם מפולות בשוקי ההון בארץ ובעולם. המשבר האדיר הוביל לפדיונות כספיים מהותיים מצד הציבור מקרנות הנאמנות (למול יציבות יחסית באפיקי החיסכון לטווח ארוך).

ברבעון השני כבר חלה התאוששות בשווקים ובתשואות, עד לסוף יוני, כשלנוכח תחילתו של גל שני - שכבר מורגש היטב - חזרו החששות ביחס למצב הכלכלה המקומית והעולמית ועימם התשואות השליליות בשווקים.

אלטשולר שחם גמל ופנסיה

הרע עוד לפנינו?

רן שחם מנכ"ל משותף בבית ההשקעות אלטשולר שחם ויו"ר אלטשולר שחם גמל ופנסיה: "אנו מרגישים שיש נתק כלשהו בין הכלכלה האמיתית לשוק ההון. ההסבר לזה הוא כמויות הכסף האדירות שנשפכו לתוך השווקים בעולם, ובעיקר בארה"ב, כשבריבית אפס אין אלטרנטיבה.

"מבחינתנו, גם בשיא המשבר והשפל הכי גדול לא ניסינו לתזמן את השוק, וגם עכשיו לא. השוק עוד יכול לעלות הרבה לפני שיותאם לכלכלה, וגם יכול לרדת מחר בבוקר, ולכן צריך לחפש את החברות הטובות שיודעות לעבוד בתנאי משבר ולהשתנות עם התקופה, ולהשקיע בהן".

הגל השני החזיר את החשש לשווקים

לדברי שחם, "אין חולק על כך שלגל השני השפעות רעות על המשק ואנחנו כל הזמן עושים התאמות בתמהיל ההשקעות שלנו כדי שיתאים לתקופה. הוצאנו הרבה השקעות לחו"ל, ונמשיך לעקוב אחרי הדברים ולהתאים את התיק להתפתחויות בארץ ובעולם".

האם להערכתכם אנו צפויים לגל של קריסת חברות והסדרי חוב?

שחם: "כן, המצב הכלכלי בארץ נעשה מאתגר מיום ליום ומיתון תמיד מתבטא בפשיטות רגל, קושי לעמוד בהתחייבויות והגעה להסדרים. לא מן הנמנע שנראה הרבה אירועים כאלה, בכל המשק ולא רק בחברות ציבוריות".

כיצד על המוסדיים לנהוג בהסדרי חוב ביחס להתנהלות עבר של החברות או בעליהן, כמו במקרי דלק ואי.די.בי? על המוסדיים לקחת שליטה בחברות שנקלעות להסדר?

שחם: "כל הסדר צריך להיבחן לגופו באופן פרטני, ואף הסדר לא דומה לאחר. כל אחד מהם דורש התנהלות אחרת וכרוך בסיכון אחר. כמו כן, צריך להפריד בין חברות תיירות לדוגמה, שהקורונה נפלה עליהם כרעם ביום בהיר, ובין חברות עם מינוף מופרע, שנתפסו עם המכנסיים למטה. בכל אופן, אנחנו תמיד בוחנים מה טוב ללקוחות שלנו ופועלים בהתאם, ואם נחשוב שההתערבות שלנו תסייע לא נהסס לפעול, כפי שעשינו בעבר".

הציפה ערך גם בזמן המשבר

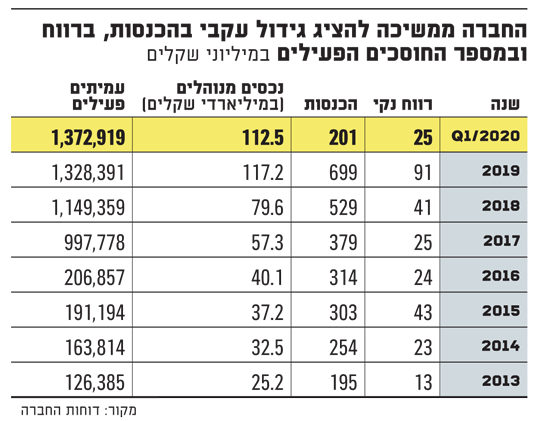

חברת גמל והפנסיה שבשליטת בית ההשקעות אלטשולר שחם הונפקה ביולי 2019 לפי שווי של 1.15 מיליארד שקל, כשכיום היא כבר נסחרת בשווי יותר מכפול, של כ-2.7 מיליארד שקל (לאחר שבדרך חילקה דיבידנדים בהיקף של כ-58 מיליון שקל). שווי זה גבוה בהרבה מזה של יתר בתי ההשקעות בישראל, הציבוריים והפרטיים, וגם מעל לשווי של כמה מקבוצות הביטוח הגדולות שמתחרות בה ישירות בתחום ניהול החסכונות לטווח ארוך של הציבור. גם בעיצומו של משבר הקורונה הציפה החברה ערך למשקיעים, למול ירידות חדות בשווי של מתחריה.

בדיעבד נראה שהנפקתם את החברה בזול. דמיינתם שהיא תגיע לרמות השווי הנוכחיות שלה?

שחם: "לא דמיינו לאיפה זה יגיע. ידענו שאנו רוצים שהמשקיעים ירוויחו ואנו שמחים מאוד על כך. לא משנה אם אנו מנהלים השקעות או עושים הנפקה, אנו תמיד רוצים שהמשקיעים שלנו ירוויחו".

ביצועי המניה משקפים את הדרך המוצלחת שעשתה החברה מאז 2009, אז היא נוצרה עם מיזוג פעילות הגמל והפנסיה של אלטשולר שחם ושל חברת פרפקט והצטרפותו של יאיר לוינשטיין, מבעלי פרפקט, לצוות המוביל. הלה נשאר עם אלטשולר שחם כשותף מרכזי בחברה הבת, שמאז הפכה לפעילות העיקרית של בית ההשקעות, שבעצמו הוקם ב-1990.

החברה ממשיכה להציג גידול עקבי בהכנסות

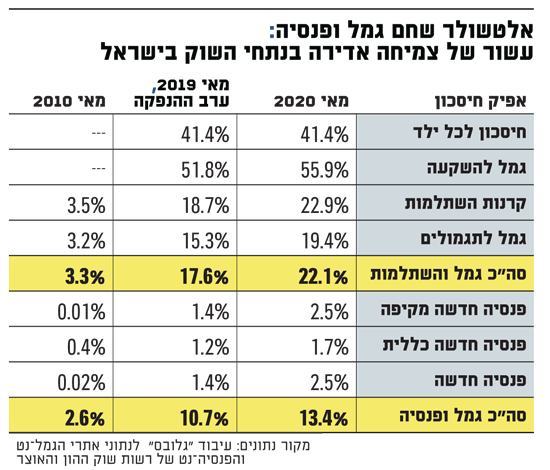

את הדרך החלה חברת הגמל והפנסיה עם נתח של 3.3% משוק הגמל וההשתלמות וללא פעילות בשוק הפנסיה החדשה. רגע לפני ההנפקה הנתח של החברה משוק הגמל עמד על 17.6% ומשוק הפנסיה החדשה על 1.4% (ועל 10.7% משוק הגמל והפנסיה החדשה בכללותו). כיום בית ההשקעות מנהל יותר מ-124 מיליארד שקל, ומחזיק בנתח של 22.1% משוק הגמל וההשתלמות ובנתח של 2.5% משוק הפנסיה החדשה, שהולך וגדל מעבר לקצב הגידול של השוק.

הצמיחה הזו התרחשה בעיקר בגלל ההצטיינות של אלטשולר שחם בתשואות, מוניטין חזק ומיקוד בסוכני ביטוח, שיחדיו הביאו כסף חדש לחברה. לצד זאת החברה גם נהנתה מכמה מהלכים רגולטוריים, ובראשם יצירת הגמל להשקעה ב-2016 והחיסכון לכל ילד ב-2017, ומבחירתה כאחת מארבע קרנות הפנסיה ברירת מחדל ב-2018. זה הוביל את החברה לכך, כפי שמגלה לוינשטיין, "שיש לנו 1.4 מיליון תעודות זהות אצלנו", ו"זה אומר שמוצר של אלטשולר שחם נמצא בכל בית אב שלישי בישראל".

אתם מציגים קצב צמיחה אדיר. תצליחו להמשיך ולצמוח ככה?

לוינשטיין: "קצב הצמיחה שלנו נמשך באותו שיעור זה זמן, כשהמקום שבו אנו גדלים בקצב גדל והולך הוא תחום הפנסיה, שאותו סימנו כמטרה. הקפיצה האדירה בשנה האחרונה בפעילויותינו היא פועל יוצא של הרבה פעולות שחברו יחד בשנים האחרונות ושהמותג שלנו נבנה עליהם. בראשן תשואות טובות עם קבוצה ארוכה של אנשים שמדברים את השפה של גילעד (אלטשולר, ר' ש') - הוא הקפטן אבל יש פה צוות גדול שהוא מנצח עליו ושרץ איתנו שנים".

שחם: "יש לנו ההנהלה הכי טובה בשוק ההון. כולם רוצים לעבוד אצלנו".

בעשור האחרון יש עוד בית השקעות שעשה את הדרך מבוטיק קטן למוביל שוק - ילין לפידות, שבניהול מייסדיו יאיר לפידות ודב ילין.

נראה כי בגמל ובהשתלמות אתם וילין לפידות "השתלטתם" על השוק. מה יש לכם שאין לאחרים?

לוינשטיין: "זה מהמקום של מי שקם בבוקר וחושב על החברה ועל העסק, ושיודע שבעוד 10, 20 ויותר מזה שנים זה עדיין יהיה שלו. אנו יכולים לטעות, וגם טועים, אבל יודעים לתקן טעויות. אין דיון של בנצ'מארק ומה עושה השוק, אלא מה אנו חושבים שנכון עבור הלקוחות שלנו. לכן אצלנו יש ניהול השקעות אמיתי ולא ניהול של שוק".

שחם: "הסוד הוא חשיבה לטווח ארוך. בכל מקום שיש את זה, זה עובד. במקום שיש בו חשיבה לטווח קצר זה יוצר בעיות".

אתם שווים יותר מישראכרט, יותר ממנורה מבטחים שמחזיקה בקרן הפנסיה החדשה הגדולה בישראל, יותר ממגדל וגם מכלל ביטוח. זה תמחור מוצדק?

שחם: "אנו לא נכנסים לתמחור ולמחיר של המניה. מבחינתנו זה שקוף".

לוינשטיין: "אנו מנהלים חברה ולא מניה, ורוצים שהשותפים שלנו ירוויחו כסף יחד איתנו. השווי שלנו מחמיא, אך היומיום שלנו כבעלים הוא הסתכלות לטווח ארוך - לא מה יקרה מתחת לאף אלא מה נכון לחברה לטווח ארוך. המשקיעים אוהבים את זה, וזה התמחור שהם נותנים".

ההנפקה של מימון ישיר נפלה

אחד התחומים הפיננסיים שהושפעו ושצפויים להיפגע ממשבר הקורונה הוא תחום האשראי, שנשלט על-ידי הבנקים, ושחווה בשנים האחרונות תחרות חדשה בדמות הגופים החוץ-בנקאיים שהציעו חלופה.

אלטשולר שחם גמל ופנסיה השקיעה מכספי העמיתים שלה ב-20% ממניות חברת האשראי החוץ-בנקאי מימון ישיר, שטרם פרוץ המשבר אמורה הייתה לצאת להנפקה לפי שווי של יותר מ-1.5 מיליארד שקל. ההנפקה של מימון ישיר נפלה בשל משבר הקורונה, ולאחרונה פורסם כי ייתכן שייכנס אליה שותף נוסף, חלף ההנפקה.

מה קרה בתהליך ההנפקה ומתי מימון ישיר תגיע לשוק?

לוינשטיין: "טיימינג זה דבר חשוב. זה קרה בטיימינג לא טוב".

ביצעתם השקעות בעוד חברות אשראי חוץ-בנקאי, כמו אחים נאוי, שמניותיהן חטפו חזק במשבר. מה דעתכם על הסקטור הזה?

שחם: "המדינה מעודדת תחרות בסקטור האשראי החוץ-בנקאי ולכן יקרו בו דברים מעניינים. למרות זאת, חשוב לומר שהסקטור הזה מהווה חלק שולי מהתיק שלנו, והוא בעיקר חלק מפיזור הסיכונים שאנחנו מבצעים".

הגדלתם לאחרונה את החזקותיכם בבנקים.

שחם: "בנקודת הזמן הזאת, התמחור של הבנקים משקף את הסיכון הנראה לעין, ואפילו מעט מעבר לו. אנחנו מסתכלים רחוק ומכירים את הסייקלים מניסיון של שנים, ולכן חושבים שהבנקים בישראל ובעולם מהווים השקעה טובה לטווח הארוך".

הסוכנים נותנים עצות נכונות

לא אחת צפה ועולה ביקורת על סוכני הביטוח - ערוץ הפצה מהותי בשוק הגמל והפנסיה - שלפיה הם פועלים באופן מוטה, ושלכן צריך לשנות את מודל התגמול שלהם. גם הממונה הנוכחי על רשות שוק ההון קורא להפיכתם לאובייקטיבים.

מה עמדתכם לגבי התנהלות סוכני הביטוח?

לוינשטיין: "הרוב הגדול של סוכני הביטוח עושה עבודה מדהימה, וזה הוכיח את עצמו בתקופת הקורונה. רובם מקצועיים מאוד ומלווים את הלקוח ונמדדים בתקופת משבר. אנו באמת מוטי-סוכנים וזה לא חרב פיפיות, זו עוצמה. אחת העוצמות שלנו זה הליווי שלהם ללקוחות והעצה הטובה. אז בקורונה, במקום לקבל עשרות אלפי שיחות מלקוחות, קיבלנו כמה אלפי שיחות, כי הסוכנים ידעו לתת עצה נכונה, 'לא למשוך כרגע'.

"בנושא התגמול, הרגולציה מדברת הרבה זמן על הצורך לטפל באינסנטיב של חלק מהסוכנים לעשות העברות רק על סמך עמלה. אני פחות רואה זאת אצלנו, כי אנו לא בטופ של העמלות, כך שמי שאיתנו זה בגלל התשואות ולא בגלל שהעמלה אצלנו לא הכי גבוהה".

"מתחילים להזיז את הגבינה בתחום הפנסיה לחברות הביטוח"

"בתחום הפנסיה יש לנו מגרש משחקים גדול, הרבה מה להשיג ואת פוטנציאל הצמיחה הכי גדול". זוהי התשובה החד-משמעית של יאיר לוינשטיין לשאלה מהו מנוע הצמיחה העיקרי של החברה לעתיד. רן שחם מציין, כי "הפוקוס שלנו הוא לנהל כסף. תחום הפנסיה הוא מקום שאנו יודעים לעבוד בו, והוכחנו את זה. אבל אנו בנתח שוק מאוד קטן בתחום, ויכולים לגדול שם מאוד".

מתי תגיעו לנתח שוק דו-ספרתי בפנסיה?

לוינשטיין: "זה תהליך ולא בבום. הזכייה בהליך הבחירה בנו ברפורמת ברירת מחדל הקפיצה את קצב ההצטרפות אלינו פי חמישה, כך שזה הולך ומבעבע. אבל עצם כך שאנו בנתח שוק שאינו קרוב לזה שיש לנו במוצרים אחרים זה אנומליה. הרי הפנסיה היא הנכס הפיננסי הכי חשוב שיש ללקוח, ואולם, בעוד שהלקוח מעביר אלינו קרן השתלמות או קופת גמל להשקעה שלו, את הפנסיה הוא לא מעביר. זה קורה כי יש מחסום. לכן השלמת רפורמת ברירת המחדל שביטלה את הסכמי העבר היא גורם השינוי".

שחם: "המשימה שלנו היא לעורר מודעות של כולם שאנו שחקן גם בפנסיה. הציבור מנומנם ועליו להתעורר. לחברות הביטוח נוח שכולם מנומנמים. הן מתחילות להרגיש אותנו ואנו מתחילים להזיז להן את הגבינה".

אתם כבר הכי גדולים בגמל ובהשתלמות, בדגש על הגמל להשקעה והחיסכון לכל ילד.

לוינשטיין: "קופות הגמל להשקעה הן עדיין שוק בחיתולים. השוק הזה צריך להיות הרבה יותר גדול ואנו מחכים שהאוצר יגדיל את המגבלה להפקדה. כשזה יקרה יהיה פה עוד "בוסט". בקרנות ההשתלמות השוק צומח, בעוד שמנגד שוק הגמל המסורתי הוא שוק של ניודים. בתחום קופות הגמל חיסכון לכל ילד אנו נהנים מנתח השוק הגבוה שלנו שעוזר לנו; התיאוריה שלנו היא שכל משק בית שיכיר אותנו דרך המוצר הזה יבחר בנו גם בשירותים פיננסיים אחרים".

שחם: "המותג שלנו השתדרג מאוד מאז שיש את החיסכון לכל ילד. רבים לא נחשפו למותג שלנו קודם, אבל בגלל החיסכון לכל ילד הם היו צריכים לברר עם חברים איפה לשים את הכסף ואז נחשפו לאלטשולר שחם. בעקבות זה כשהם היו צריכים להחליט לגבי כספים נוספים הם כבר לא התלבטו ושמו את כספם אצלנו".

המתחרים ממיטב דש, פסגות והלמן אלדובי - צומחים הרבה פחות מכם בפנסיה, שעדיין נשלטת על-ידי חברות הביטוח.

שחם: "ההצלחה שלהם חשובה לנו בהיבט של לקחת נתח שוק מחברות הביטוח ואני חושב שזה חשוב גם לציבור כולו בישראל".

לוינשטיין: "אנו לא חוששים מתחרות ותחרות זה דבר טוב. חברות הביטוח כבר לא מתעלמות מאיתנו - אנו מזיזים את השוק".