הרבעון הראשון של 2020 היה מהקשים שידעו אפיקי ניהול כספי הציבור בישראל ובעולם. התגובה המהירה והחדה למשבר הקורונה הביאה לחיתוך אדיר בשווי המצרפי של הנכסים הנסחרים בשוקי ההון, ודרך זה בשווי החיסכון של הציבור הרחב בישראל. עם זאת, תגובה מהירה, אם פי פחות חדה ומהותית, נרשמה לכיוון השני בחודשים אפריל ומאי, במה שיצר "רכבת הרים" של ממש בתשואות.

כך, בצל חודש יוני פושר למדי, רשם שוק קופות הגמל ברבעון השני של השנה תשואה נומינלית ברוטו של כ-5.6% בממוצע. תשואה זו סייעה לענף להציג במחצית השנה הראשונה כולה, ובשקלול הרבעון הראשון השלילי מאוד, תשואה שלילית של 4.3% "בלבד". ואולם, כמו שלא כל הרבעון השני היה רבעון של עליות בשוקי ההון, שעתה נמצאים בצל גל שני למגפה הגלובלית, כך גם הרבעון הראשון לא היה מיקשה אחת. למעשה, העליות שנרשמו באפריל ובמאי, התחילו כבר בשליש האחרון של חודש מרץ, כשגם ינואר היה חודש חיובי - בהמשך למגמה החיובית בשווקים בשנת 2019.

התשואה דרכה במקום בשנה האחרונה

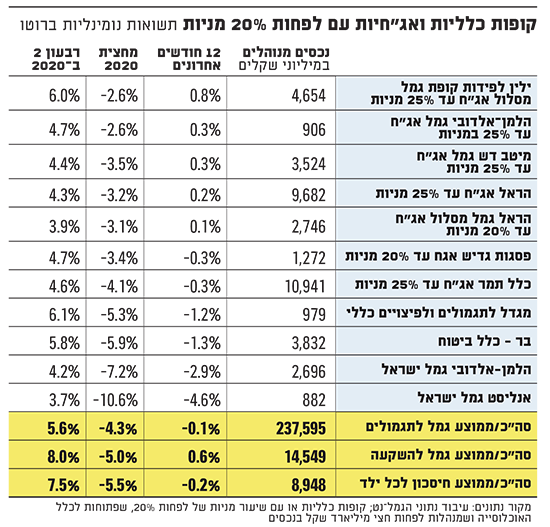

בשקלול התשואות החיוביות שקופות הגמל לתגמולים רשמו במחצית השנייה של 2019, יחד עם התשואה השלילית בסיכומה של המחצית הראשונה של 2020, עולה כי התשואה הממוצעת של קופות הגמל לתגמולים ב-12 החודשים האחרונים עומדת על שיעור סמלי של מינוס 0.1% - תשואה שמצביעה על עמידה במקום בשנה האחרונה, בצל חששות אדירים שעדיין מאפיינים את שוקי ההון.

בכל אופן, שוק קופות הגמל לתגמולים עמד בסוף יוני על היקף של כ-237.6 מיליארד שקל, לעומת כ-247.4 מיליארד שקל בסוף 2019, כשבסוף ינואר השנה הוא רשם את היקף השיא שלו אי פעם, עם נכסים בהיקף מצרפי של כ-248.5 מיליארד שקל.

שוק הגמל לתגמולים כולל שורה ארוכה של גופים, מסוגים שונים: החל בבתי השקעות וקבוצות הביטוח, שמתחרים על כלל הציבור בתחרות שיווקית עיקשת ושמתמחים בניהול כספים. לצדם יש גם גופים אחרים, ענפיים ומפעליים, או של ארגונים כמו עיריות או אוניברסיטאות, שפונים לקהלי יעד ייעודיים ומוגבלים. בין כל אלה, ושלל מסלולי ההשקעה השונים שבהם, יוצא כי הממוצע האמור מספק תמונה חלקית. זאת, משום שהפערים בין המסלולים ובין סוגי המנהלים השונים יוצרים שונות אדירה בתוצאות.

כך, מהצד האחד יש מסלולים כלליים או מרכזיים, שנפרדים לפי גיל החוסך (בהתאם להוראות הרגולציה), שמציגים תשואות חיובית בשקלול 12 החודשים האחרונים; ומנגד יש לא מעט מסלולים וגופים שמציגים בתקופה הזו תשואה שלילית, שממש אינה סמלית בעיקרה, ושמסתכמת באחוזים שלמים.

קופות כלליות ואג"חיות עם לפחות 20% מניות

מור נהנה מיתרון לקוטן

עיבוד "גלובס" לפרסומי התשואות באתר הגמל-נט של רשות שוק ההון ושל משרד האוצר מלמד כי בסופו של חודש יוני 2020 ישנם כמה בתי השקעות שניצבים מעל לכולם בשוק הגמל, ובראשם שניים: אלטשולר שחם, שנהפך זה מכבר לגוף המנהל הגדול בישראל בתחום זה; ובית ההשקעות מור, שעדיין נמנה עם השחקנים הקטנים בשוק, משום שהתחיל לפעול בו רק באחרונה, והוא נמצא בתחילת הדרך, עם כל היתרונות לקוטן.

נתחיל מהשחקן הגדול בשוק הגמל - בית ההשקעות אלטשולר שחם: קופות הגמל שלו מובילות את דירוגי התשואות בקבוצות הגיל "עד 50" ו"60 ומעלה", כשהוא מחזיק במקום השני ב"גילאי 50 עד 60". עם זאת, מבחינה מעשית הוא מוביל גם את קבוצת גילאי "50 עד 60", וזאת מאחר שמור בית השקעות, הקטן ממנו בהרבה, מציג תשואות פנומנליות ששמות אותו מעל לכולם, בין השאר, בשל היתרונות לקוטן בשוק ההון והעובדה שזרם אליו המון כסף חדש בחודשים האחרונים - כך שכסף זה לא הושקע באפיקים שחתכו מהשווי שלו, אלא הושם ישירות בשווקים, שעברו לעליות.

אגב, הקופות של מור עדיין לא נכנסות לדירוג "גלובס" בשאר מסלולי הגיל, משום שהיקפן נמוך מהמינימום שקבענו. עם זאת, נציין כי התשואות המצוינות באופן חריג, שלא ניתן יהיה לשחזר אותן עם צבירות של מיליארדי שקלים, חוזרות גם במסלולים של מור לגילאי "עד 50" ולגילאי "60 ומעלה", שם נרשמו ב-12 החודשים האחרונים תשואות של 14.5% ו-9.4%, בהתאמה.

לצד אלטשולר שחם ומור יש עוד כמה בתי השקעות שמציגים תשואות טובות וחיוביות, ב-12 החודשים האחרונים, ובשקלול סערת הקורונה עד כה מדובר בילין לפידות ואנליסט. גם למיטב דש, להלמן אלדובי ולחברת הביטוח הראל יש מסלולים שהצליחו לשמור על תשואה חיובית בתקופה שבין יולי 2019 ליוני 2020.

לצד זאת, יש שני שוקי גמל חדשים, שאינם נמנים עם החיסכון לטווח ארוך "הקלאסי" (מכיוון שאינם נהנים מהטבות מס בהפקדה): קופות הגמל להשקעה וקופות הגמל חיסכון לכל ילד וילדה. מדובר בשני אפיקי חיסכון שנוצרו יש מאין לפני שנים ספורות, ושנשלטים כיום במידה משמעותית על ידי בית השקעות אחד - אלטשולר שחם, שמנהל כמעט 1 מכל 2 שקלים שמנוהלים בשווקים אלה.

התשואות הממוצעות בשני השווקים הגדלים האלה מוטות מעלה, כנראה בשל הצטיינות אלטשולר שחם בתשואות. כמו כן, מדובר בשני אפיקי השקעה ארוכי טווח, כך שהסיכון שגלום בהם גבוה יותר, משום שבהשקעות סיכון מניב לרוב תוחלת תשואה גבוהה יותר לטווחי זמן ארוכים. כלומר, התשואות הממוצעות בגמל להשקעה ובחיסכון לכל ילד, שעמדו ברבעון השני השנה על 8% ו-7.5%, בהתאמה, מעידות יותר על התשואה החזקה שהיתה בעיקר באפיק המנייתי, והן פחות ניתנות להשוואה עם המסלולים הכלליים ה"רגילים" בשוק הגמל לתגמולים.

קופות הגמל שתלויות בגיל מגלות כי הסיכון השתלם ברבעון השני

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.