מדוח היציבות הפיננסית של בנק ישראל למחצית הראשונה של השנה עולה נתון מדאיג במיוחד: 50 אלף זוגות צעירים מתקשים לשלם את המשכנתה. על פי הדוח, על כ-40% מכלל המשכנתאות משלמים הלווים החזרים חודשיים שגבוהים מ-30% מהכנסתם החודשית. ירידה של 20% בהכנסת משק הבית עלולה לגרום לקושי גובר והולך בעמידה בהחזרי המשכנתאות.

בדוח נכתב כי "לפי הנתונים שפרסם משרד האוצר בקרוב לרבע ממשקי הבית שרכשו דירה ראשונה מתחילת 2015 ועד אפריל 2020 (כולל) יש לפחות בן זוג אחד המושבת בשל משבר הקורונה. על סמך מספר העסקאות לרכישת דירה ראשונה בלבד בתקופה זו ניתן להעריך את מספר משקי הבית שיש בהם לפחות מושבת אחד (כלומר כאלה שמתקשים לשלם משכנתה) בכ-49 עד 55 אלפים".

הדוח מנסה להעריך עד כמה משקי הבית נמצאים בסיכונים כוללים עקב משבר הקורונה, ועד כמה הדבר מסכן את המערכת הפיננסית. "עומס החזרי המשכנתאות הוא המרכיב המרכזי של הסיכון הפיננסי של משקי הבית. פיטורים, הוצאה לחל"ת או קיצוץ בשכר גורמים לירידה בהכנסות משקי הבית ועלולים לסכן את החוסן שלהם, ובהמשך גם את היציבות הפיננסית של המערכת הבנקאית. הסיכון הפיננסי העיקרי הוא באשראי לדיור, בשל גובה יתרתו. הירידה בהכנסות משקי הבית צפויה להגדיל את שיעור ההחזר החודשי מההכנסה ולהקשות על חלק מנוטלי המשכנתאות לשרת את החוב", נכתב בדוח.

סך המשכנתאות שנלקחו בחודש

הממצאים צריכים להדאיג מאוד: בבנק המרכזי מצאו כי שיעור ההחזר החודשי מההכנסה בכ-60% מהמשכנתאות הניתנות כיום נמוך מ-30%, כך שגם אם הכנסתו של משק בית תרד ב-20%, שיעור ההחזר הממוצע לא אמור לחרוג מהשיעור המקסימלי שנקבע בהוראת הפיקוח על הבנקים אשר מסמן רמת סיכון גבוהה. מכאן עולה, שבכ-40% המשכנתאות הנותרות שיעור ההחזר גדול מ-30% מהכנסות משק הבית, מה שמביא אותן למצב עדין יותר, וירידה בהכנסת משק הבית עלולה לגרום לקושי גובר והולך בעמידה בהחזרי המשכנתאות.

בנק ישראל הקדיש התמקדות מיוחדת לזוגות הצעירים, שרכשו את דירתם הראשונה. כאמור, באוצר מעריכים כי כרבע מכלל משקי הבית שרכשו דירה ראשונה בחמש השנים האחרונות, כ-50 אלף במספר, יש מפרנס אחד לפחות שנמצא מחוץ למעגל העבודה. מצד שני, הנתונים הרשמיים על מספר החוזרים למעגל התעסוקה עדיין נמוכים ומעוררים חשש שהאבטלה הגבוהה תישאר כאן לזמן ארוך. "על פי שירות התעסוקה רק 206.5 אלף דורשי עבודה מתוך אלה שהיו רשומים בחודש מאי דיווחו על חזרה לעבודה. עם זאת הנתון בפועל אמור להיות גבוה יותר, משום שאין חובת דיווח, וייתכן שמספר החוזרים לעבודה יעלה יותר ביוני", נכתב בדוח.

ואולם כאמור, השאלה העקרונית היא מה הלאה - כלומר כיצד יתנהל שוק התעסוקה. תמונת המצב אינה אופטימית. על פי התחזית של חטיבת המחקר שיעור האבטלה בקרב בני 25-64 יעמוד, בתרחיש הבסיסי, על 9.0% בסוף 2020 ועל 6.0% בסוף שנת 2021 ובתרחיש הפסימי יותר על 11.0% ו-9.0%, בהתאמה, רחוק מאוד מהמצב ששרר לפני המשבר.

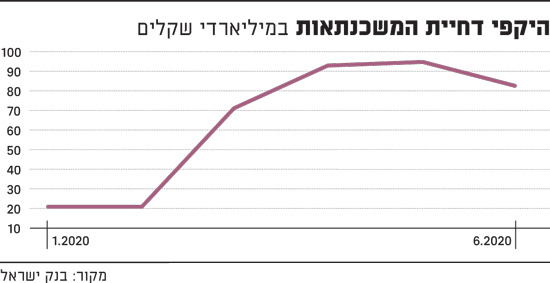

היקף המשכנתאות הדחויות גדל פי ארבעה

עד כה הבנק המרכזי פעל באמצעות דחיית תשלומי המשכנתאות וההלוואות הצרכניות, מתוך תקווה שבחודשים הקרובים התעסוקה תתייצב. עוד פועל הבנק במישור הריבית, ומציין, כי לעת עתה הורדת הריבית במשק מסייעת לנוטלי המשכנתאות במסלול הריבית הצמודה לפריים, ואולם הדחיות הללו עולות ללווים בהעלאת גובה ההחזרים החודשיים שלהם, כשהם ישובו לשלם את המשכנתאות.

היקפי דחיית המשכנתאות (מיליארדי שקלים)

הטקטיקה שבה משתמשים הבנקים בהשראת בנק ישראל היא דחייה. מאפשרים ללווים להקפיא את ההחזרים החודשיים שלהם ולדחות אותם במספר חודשים, על מנת להקל עליהם בתקופה הזו. בין חמישית לרבע מכלל החובות של הציבור בגין משכנתאות הם משכנתאות דחויות. נכון לעכשיו המצב בחודש יוני השתפר מעט, כי חלק קטן מהלווים החליטו לשוב ולשלם את המשכנתאות שלהם כסדרם, ואולם המצב עדיין מדאיג, שכן באופן נורמלי היקף המשכנתאות הדחויות מגיע לרבע מההיקף הנוכחי.

בתחילת השבוע התראינו בכירי מערך המשכנתאות בבנקים ל"גלובס" וניסו דווקא לצנן את החששות. הם התבססו בדבריהם על הנתונים של בנק ישראל לפיהם היקפי המשכנתאות בחודש יוני הגיעו ל-6 מיליארד שקל, בדומה לחודש ינואר ופברואר, לראשונה מאז פרוץ הקורונה, והעריכו כי היקפי המשכנתאות הדחויות - עד סוף יוני 150 אלף - יירדו בהמשך. הם אף טענו כי ממצאים פנימיים שלהם מלמדים כי שוק המשכנתאות הצליח עד כה לחמוק מגלי ההדף של המשבר הכלכלי וכי האנשים שעדיין עובדים ואפילו אלה שבחל"ת זמני ממשיכים להגיש בקשות להלוואות ובכל מקרה "עשו הכל כדי לשמור על הבית". לטענתם, אחרי הגל הראשון רוב מקפיאי התשלומים חזרו לשלם והם גם התחייבו שכך או כך, הבנקים עצמם לא ימהרו לזרוק אף אחד מהבית (גם אם לא יעמוד בתשלום המשכנתה).

משכנתאות לזוכי מחיר למשתכן

מצב מדאיג במיוחד בקרב רוכשי מחיר למשתכן

כשמדברים על זוגות צעירים, מצבם של רבים מאלה שרכשו דירות במסגרת מחיר למשתכן מדאיג במיוחד, שכן שר האוצר לשער משה כחלון, ובנק ישראל הגיעו להסדר שאיפשר להם לקחת משכנתאות בהיקפים של עד 90% משווי הנכס. נחמה מסוימת ניתן לשאוב מהעובדה, שהמצב בישראל רחוק מאוד ממה שהיה בארה"ב לפני 10 שנים והמערכת גמישה בהרבה.

בישראל עדיין זכור משבר משכנתאות שהתחולל בשנות ה-90, עם העלייה הגדולה ממדינות בריה"מ לשעבר. עולים חדשים הופנו לרכוש דירות זולות בפריפריה עם משכנתאות, מענקים והלוואות משלימות שהגיעו לרמות של 90% ויותר משווי הדירות. כשהחלה ירידת המחירים לקראת שנות האלפיים, גובה החוב שלהם עלה על שווי הדירות. וממילא מכיוון שהם השקיעו הון עצמי זניח בדירות, אירעו מספר מקרים שבהם בעלי הדירות נטשו אותן ביוזמתם והותירו אותן לטיפול הבנקים. אלה לא רוו נחת מהסידור, והתקשו למכור את הדירות, שהפכו למעין "נכסים מורעלים".

בנקאים עימם שוחחנו אמרו, כי המצב היום שונה לחלוטין. מסלולי המשכנתאות גמישים בהרבה, הבנקים יעשו כל מה שניתן כדי שלא להוציא אדם מביתו ובסופו של דבר הם מחוייבים על פי חוק לדאוג למפונים לדיור חלופי - כאב ראש לא קטן. וכל זה עוד לפני שהזכרנו את ההד התקשורתי השלילי, שיגיע במהרה לכנסת. אם כלו כל הקיצין, הבנקים ישתדלו להידבר עם בעלי הדירה שימכרו אותה בעצמם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.