בסוף השבוע האחרון הגיעה עונת הדוחות הכספיים בוול סטריט לשיאה, ענקיות הטכנולוגיה דיווחו על תוצאותיהן לאחר המסחר ביום חמישי וכולן היכו את התחזיות באופן משמעותי. בימי קורונה עונת הדוחות דורשת אף יותר תשומת לב בהשוואה לימים רגילים, בשל האי-ודאות הקיצונית שמאפיינת את חיינו בימים אלו.

עונת הדוחות הנוכחית אמורה להביא לידי ביטוי את שיאו של המשבר, והאי-ודאות בכניסה אליה הייתה גבוהה במיוחד, משום שחברות רבות בכלל השהו את התחזיות שלהן אחרי נתוני הרבעון הראשון.

בהקשר זה, לנקודת המבט המאקרו כלכלית הייתה חשיבות גבוהה אף יותר בניסיון שלנו לנתח את הכיוון של רווחי החברות, שכן המידע שעליו התבססו התחזיות של האנליסטים היה חלקי יותר ביחס לימים רגילים, בעוד שנתוני המאקרו המשיכו לזרום וציירו תמונה די עגומה.

כמובן, לא כל החברות סובלות מהמשבר באותו האופן, וחלקן אף נהנות ממנו. תופעה זו בהחלט באה לידי ביטוי בקרב חברות המדיה והטכנולוגיה בעונה הנוכחית, ובמיוחד בקרב ענקיות הטכנולוגיה, שגם ברבעון השני הראו תוצאות מרשימות.

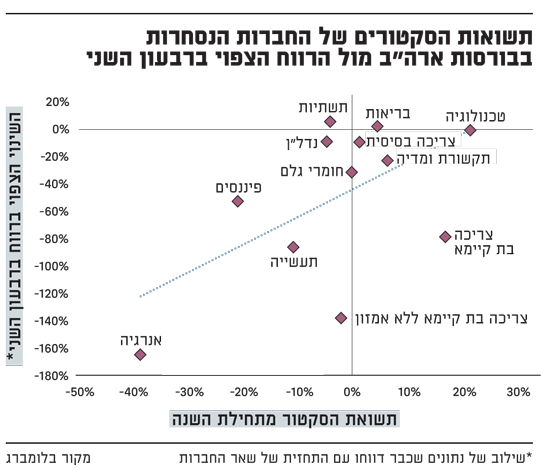

בכלל, מבט על התוצאות של הרבעון השני אל מול ביצועי המניות של הסקטורים השונים עד כה השנה מראה כי יש הרבה היגיון בשיגעון - השוק היטיב עם הטובות והעניש את הרעות. כדאי לשים לב בתרשים המצורף לצריכה הבת-קיימא עם ובלי אמזון, שכן אמזון רק "במקרה" נמצאת בסקטור זה, ואכן, אם מנטרלים את אמזון (שרק משגשגת במשבר זה), מניות הצריכה הבת-קיימא מתנהגות כפי שהיינו מצפים במשבר.

תשואות הסקטורים של החברות הנסחרות בבורסות

נכון לכתיבת שורות אלו, 311 חברות דיווחו על הרווחים שלהן לרבעון השני של השנה, אשר ירדו ב-10.4%, כאשר המכירות התכווצו ב-11.7%. כאשר מביאים בחשבון את החברות שכבר פרסמו ביחד עם התחזיות עבור אלו שעדיין לא פרסמו, אנו מקבלים כי בסך הכול, חברות ה-S&P 500 צפויות לדווח על ירידה שנתית של כ-36% ברווחים ועל ירידה שנתית של כ-10% במכירות. במבט על כל 2020, האנליסטים מצפים נכון להיום לירידה של כ-16% ברווחים ולעלייה של כ-28% ברווחים ב-2021.

כיצד נתונים אלו מסתדרים מנקודת מבט מאקרו כלכלית? במהלך השבוע שעבר קיבלנו את נתוני הצמיחה הרשמיים בארה"ב ובגוש האירו עבור הרבעון השני, והתוצאות היו, באופן מפתיע, די דומות לתחזיות המוקדמות, שהיו מאוד שליליות. התוצר בארה"ב התכווץ בכ-33% (שינוי רבעוני במונחים שנתיים) ובגוש האירו ב-40%. במבט לרבעון המקביל אשתקד, ארה"ב התכווצה ב-9.5% וגוש האירו ב-15%. מה ניתן ללמוד על הדרך קדימה של רווחי החברות מקצבי הצמיחה הצפויים במהלך הרבעונים הקרובים?

אם נתמקד בארה"ב, בהנחה שהתחזיות המאקרו-כלכליות נכונות, התוצר צפוי להתכווץ השנה בכ-8% (על פי התחזית האחרונה של ה-IMF), ולעלות ב-4.5% ב-2021. במודל שלנו, שבו אנו מודדים את הקשר בין הרווח למניה (המיקרו) לבין המשתנים המאקרו-כלכליים, אנו מקבלים כי הרווח למניה ב-2020 צפוי לרדת בטווח של בין 20%-40% ולעלות בכ-20%-30% ב-2021. כלומר, נראה כי לפחות מנקודת מבט מאקרו כלכלית, התחזיות הנוכחיות של האנליסטים עבור 2020 אופטימיות מדי עבור המחצית השנייה של השנה.

ההשלכות הן, שבמבט לשארית השנה, ישנו סיכון משמעותי שנראה הפחתות משמעותיות נוספות של תחזיות האנליסטים לרווחי החברות, במיוחד בצל העובדה שהתפשטות הווירוס החריפה באופן משמעותי החל באמצע יוני, וכי רוב המדינות בארה"ב נמצאות כיום בתהליך של הגברת מגבלות הריחוק החברתי, בסגר, או שלכל הפחות הן עצרו את תהליך הפתיחה של הכלכלה (רק כ-20% מהמדינות בארה"ב כיום מוגדרות ככאלו שנמצאות בתהליכי פתיחה). מכאן, רמת הפעילות הכלכלית ברמת המאקרו צפויה להיות יחסית חלשה. לכן, מהמאקרו למיקרו - גם הרווחים צפויים להמשיך ולהיפגע בהמשך.

ברמה הסקטוריאלית, כפי שראינו, השוק תגמל את הטובים - וענפים כמו הטכנולוגיה והתקשורת והמדיה עלו בצורה מרשימה השנה, ומחירי המניות בהם מגלמים גם את הציפיות להתאוששות ב-2021.

עם זאת, כאשר בסופו של דבר משבר הקורונה יהיה באמת מאחורינו, ההתאוששות בפעילות הכלכלית תבוא בעיקר לידי ביטוי בענפים כמו התעשייה, הצריכה הבת-קיימא (ללא אמזון), הפיננסים וענפי האנרגיה. מבט על הרווח הצפוי ל-2021 ברמה הסקטוריאלית מגלה כי תחזיות האנליסטים אכן מצפות להתאוששות מרשימה בענפים אלו, אך התאוששות זו לא באה לידי ביטוי כלל עד כה במחירי המניות שלהם.

לכן, בשורה התחתונה - עם סיום המשבר הבריאותי (חיסון לדוגמה), שכמובן איננו יודעים לומר מתי זה בדיוק יקרה, הסקטורים שיעברו להוביל לא יהיו הטכנולוגיה והמדיה, אלא התעשייה, הפיננסים והאנרגיה.

בינתיים, את התשואה הדרמטית שהשיגו המדדים בארצות הברית הם השיגו בהובלת מניות הטכנולוגיה, שממשיכות לשבור שיאים ולרשום עליות חדות, ובראשן חמש הענקיות הבלתי מעורערות של וול סטריט: אמזון, אפל, מיקרוסופט, גוגל ופייסבוק, אשר הוסיפו לערכן יותר מ-20% מתחילת השנה, וסחפו אחריהן מניות טכנולוגיה אחרות, שבחלקן אף רשמו תשואה הרבה יותר מרשימה.

להוציא את פייסבוק, שוויין של ענקיות הטכנולוגיה כבר מזמן חצה את רף טריליון הדולר, כאשר חברת APPL צועדת בצעדי ענק אל עבר 2 טריליון דולר. אלו חברות שבשנת 2017 הוכרזו כחברות הנסחרות ב-Space Value שלא היה ניתן להסבירו. כעבור שלוש שנים וחצי, השווי שלהן הכפיל במקרה הרע, או שילש במקרה הטוב, את עצמו.

בסוף השבוע האחרון פרסמו החברות את הדוחות הכספיים הרבעוניים, ובזו אחר זו היכו את תחזיות הקונצנזוס, מה שהוביל לבוסט נוסף של עליות חדות במניות. התוצאות הכספיות החזקות שהציגו אמזון, אפל, פייסבוק וגוגל ממחישות שוב את הניתוק של החברות הללו מהכלכלה הישנה, כאשר התפשטות הקורונה הובילה להאצת תהליכים וצפויה אף להעמיק את הניתוק ולהגביר את השוני בינן לבין סקטורים וחברות של הכלכלה הישנה.

יתרה מזו, עליות השערים החדות בשבוע שעבר בלטו אף יותר, על רקע השימוע ההיסטורי שהתנהל בעניינן של החברות הללו בקונגרס האמריקאי, על רקע האשמות לדורסנות וחיסול מתחרים בענף שלהן. המניות דילגו בקלילות מעל השימוע, שהוגדר לא פחות מאירוע היסטורי, ועולה השאלה, כיצד אירוע כה עוצמתי, שיכול לגרור להידוק החגורה הרגולטורית סביב החברות האלו, לא קיבל ביטוי כלשהו כגורם סיכון במסחר במניות, ולא ריגש כלל את המשקיעים בוול סטריט?

הרי לא מדובר בעוד חקירה, אלא בחקירה שעל פניו נראתה הרבה יותר נושכת, של ארבע החברות הגדולות והריכוזיות ביותר באמריקה. ההבנה של הקונגרס שמדובר בגופים המשתמשים בכוח שלהם ובמיצוב שלהם כחברות טכנולוגיה שמביאות בשורה כלכלית, כדי לשלוט בשווקים שבהם הן פועלות, מחסלות את התחרות ובסופו של דבר פוגעות בצרכן, התגבשה עוד לפני החקירה, אך התהדקה מאוד תוך כדי. זו הובילה לבחינת הריכוזיות באספקטים שונים ולא רק דרך החור של הגרוש, כדי לקבוע האם מדובר בחברות דורסניות ונצלניות, קביעה שבסופה עשויה להוביל להגבלות רגולטוריות שיושתו על ענקיות הדיגיטל.

ובכל זאת וול סטריט לא התרגשה. נציין כי ארבע הענקיות עשויות להיות בבעיה לאחר הבחירות בארה"ב, אם ייבחר ג'ו ביידן לנשיאות. במקרה זה, ייתכן כי תוכניות מגירה של המפלגה הדמוקרטית, לריסון והידוק חגורת הרגולציה, יזכו לראות אור יום, כאשר נראה, שבניגוד לעבר, ישנם אפילו קולות רפובליקניים התומכים במהלך, על אף האידיאולוגיה הקפיטליסטית הטהורה שמובילה אותם.

עם זאת, חשוב לסייג ולהזכיר שוב את הכוח הגדול שצברו החברות במרוצת שני העשורים האחרונים, כוח שהוביל אותן לנקודה שבה יהיה קושי לפוליטיקאים להילחם בהם. ועדיין, קרה דבר באמריקה שהגביר את הסיכון בהשקעה בחברות האלה ביום שלאחר הבחירות, סיכון שאינו מתומחר ברמות שווי השוק שלהן, שאותם לכלכלנים רבים יש קושי להסביר, למרות המהפכה הטכנולוגית והצמיחה החזקה בפעילות העסקית שלהן.

הכותבים הם מנהל מחלקת מאקרו בפסגות ומנהלת מחלקת מחקר בפסגות. אין באמור ייעוץ/שיווק השקעות או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם, או תחליף לשיקול דעתו של הקורא, והוא אינו הצעה לרכישת ניירות ערך

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.