"הבנקים לא רק שלא לחצו את הברקס אלא לחצו על דוושת הגז ונכנסו מתחת לאלונקה לטובת המערכת". כך אמר היום (ב') המפקח על הבנקים בבנק ישראל, יאיר אבידן, אגב דיון בוועדת הכלכלה בנוגע לתיפקודה של המערכת הבנקאית בזמן משבר הקורונה ובעקבותיו.

לדברי המפקח אבידן, שהיה בעבר מנהל הסיכונים הראשי של בנק דיסקונט, הגידול באשראי נעשה במקביל לשינוי בתיאבון הסיכון של הבנקים שמבינים שעליהם להגדיל את האשראי. כל זאת הגם ש"בסופו של יום היציבות - השמירה על כספי הלקוחות - זה עמוד השדרה של המערכת הבנקאית". עם זאת, המפקח הבהיר כי מבחינתו, בטח בימים אלה, "הכשל הכי גדול הוא שלא נותנים אשראי, ואסור לנו להיות שם. הבנקים העלו את התיאבון ונותנים אשראי", הבהיר.

הדיון בוועדת הכספים / צילום: יהונתן סמייה, דוברות הכנסת

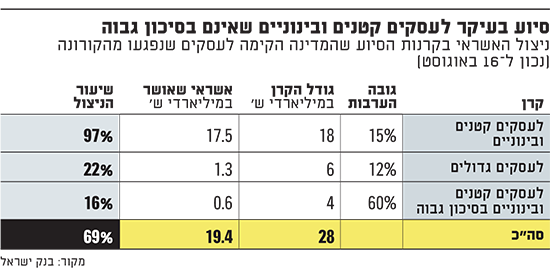

על נתונים שהציג המפקח אבידן, נכון לאמצע אוגוסט, אושרו בקרנות הממשלתיות בערבות המדינה הלוואות בהיקף כולל של כ-19.4 מיליארד שקל מתוך היקף קרנות של 28 מיליארד שקל, כך ששיעור הניצול של הקרנות לסיוע למשק שהוקמו בעקבות המשבר, ושבערבות המדינה, עומד על 69% בממוצע.

עם זאת, היקף הניצול של הקרנות שונה מקרן לקרן.

על פי המפקח על הבנקים, בקרן לעסקים קטנים ובינוניים יש שיעור ניצול של 97% מהקרן, כאשר בקרן לעסקים גדולים יש שיעור ניצול של 22% בלבד, כשעדיין יש לה 4.7 מיליארד שקל להעמיד להלוואות נוספות. לצד זאת יש את הקרן לעסקים קטנים ובינוניים בסיכון גבוה, שבה יש שיעור ניצול של 16% מהקרן, כשסך של 0.6 מיליארד שקל הועמד לאשראי מתוך היקף קרן של 4 מיליארד שקל. נתעמק בקרן האחרונה, לעסקים קטנים ובינוניים בסיכון גבוה, שבה יש ערבות מדינה בגובה 60% ושבה, נכון להיום, האשראי לא זורם לגופים הרלבנטיים כפי שהייתה הציפייה בעת הקמת הקרן.

נציין כי הקרן הראשונה והוותיקה היא הקרן "הרגילה" לעסקים קטנים ובינוניים שאליה הוגשו 79,426 בקשות לאשראי שמהן נדחו כ-32% מהבקשות, סדר גודל של כ-25.5 אלף בקשות. למול זאת 58% מהבקשות להלוואות שהוגשו לבנקים במסגרת הקרן הזאת, אושרו כשב-10% עדיין נמשך הטיפול. אגב זאת נציין כי על פי נתוני בנק ישראל, מתוך כ-3.3 אלף בקשות להלוואות חדשות שהוגשו באוגוסט לקרן לעסקים קטנים ובינוניים, נדחו יותר ממחציתן.

סיוע בעיקר לעסקים קטנים ובינוניים שאינם בסיכון גבוה

הריביות באשראי הצרכני לא טיפסו מאז פרוץ המגפה

על פי המפקח, הריביות באשראי הצרכני לא טיפסו מאז פרוץ המשבר, כשהריבית הממוצעת אף ירדה ל-4.69% בממוצע, לעומת 4.98% בתחילת המשבר ובשיאו. באשראי לעסקים קטנים גם לא נרשם גידול בריבית ביחס לערב המשבר, כאשר בתחילתו ירדה הריבית אליבא בנק ישראל, כשבחודשים האחרונים היא עלתה לרמה שבה הייתה לאחרונה בתחילת אפריל. בהקשר זה מגלים נתוני בנק ישראל כי בעוד שבסוף אפריל עמדה הריבית באשראי לעסקים קטנים עמד על 3.83% הרי שכיום מדובר על רמה של 4.41%. באשראי עסקי מסחרי, לחברות הגדולות יותר, הריבית עלתה בחודש האחרון אך היא בתוך התוואי שהיה עוד קודם למשבר.

המפקח התייחס בדבריו לא רק לקרנות הממשלתיות ולתנודות בריביות באשראי הבנקאי השנה. הוא גם התייחס להיקפי האשראי שניתנים לציבור מאז פרוץ משבר הקורונה. "מדי שנה ניתן אשראי חדש בישראל בהיקף שנע בין 40 ל-50 מיליארד שקל, כשבתקופת המשבר ניתנו אשראים בהיקף של כ-20.5 מיליארד שקל", אמר המפקח אבידן.

על פניו מדובר על קצב אשראי גבוה, אבל, חלק משמעותי מהאשראי האמור ניתן במסגרת הקרנות בערבות המדינה, ואינם אשראי "רגיל". כך או כך, נתוני בנק ישראל מגלים כי האשראי לעסקים מסחריים וגדולים ולעסקים קטנים גדלו ב-6% וב-5%, בהתאמה, וזאת כנראה הודות לקרנות שבערבות המדינה. במקביל חל גידול של 9% באשראי למשכנתאות, כשמנגד חלה ירידה באשראי הצרכני "הרגיל", כשהאשראי בתחום קטן מאז תחילת מרץ השנה ועד סוף חודש יולי, בכ-5.6 מיליארד שקל.

לווים רבים מאריכים את תקופת ה"גרייס"

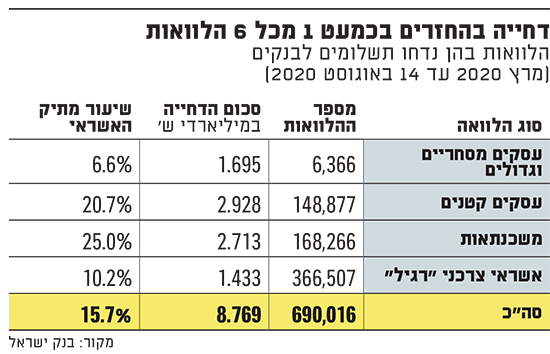

המפקח התייחס גם לסוגיית ההלוואות שההחזרים בגינן נדחו בשל השלכות משבר הקורונה באומרו כי יש מגמה של חזרה לשגרה מצד רבים, כאשר במקביל ישנם לווים רבים שעדיין מאריכים את תקופת ה"גרייס", התקופה שבה הם לא מחזירים תשלומי הלוואה.

כך או כך, נכון לאמצע אוגוסט, ומאז מרץ שבו החל המשבר, נדחו החזרים בהיקף כולל של כ-8.77 מיליארד שקל ב-690 אלף הלוואות. מדובר ב-15.7% מתיק האשראי הבנקאי, שבו נעשו דחיות בהחזרי ההלוואות. שיעור הדחייה הגבוה ביותר נרשם במשכנתאות, שם נעשתה דחייה בהחזרי המשכנתאות ב-25% מהתיק הכולל, כשנעשתה דחייה בהחזרים ב-168.3 אלף משכנתאות. בעסקים הקטנים נדחו החזרים בכמעט 21% מהתיק הכולל, כאשר באשראי הצרכני "הרגיל", שאינו משכנתאות, נעשה שימוש בכלי דחיית ההחזרים ב-366.5 אלף הלוואות שמהוות כ-10.2% מתיק ההלוואות בתחום זה.

דחייה בהחזרים

כאמור, המפקח ציין כי "בשבועות האחרונים חלה ירידה בשיעור האשראי הנדחה", משיעור של 24.7% מתיק המשכנתאות הכולל שנרשם בשיא המשבר, בסביבות מאי השנה, כשכיום מדובר בהלוואות לדיור שההחזרים בגינן נדחו שמהוות כ-11.5% מהתיק הכולל.

מנתונים שהציג המפקח שיעור ביצוע פעולות בערוצים הישירים מול ביצוען בסניפים, מסך פעולות משקי הבית, עולה כי הערוצים הישירים הולכים ותופסים נתח גדל והולך למול הביקור הפיזי בסניפים, כשמשבר הקורונה והסגר בגינו חיזק מגמה שהחלה עוד קודם. כך, בעוד שב-2017 45% מהפעולות כאמור נעשו בסניפים, הרי שב-2018 דובר על שיעור של 40% שירד ל-33% בסוף 2019. בסוף המחצית הראשונה של 2020 מדובר כבר בשיעור נמוך אף יותר, של 28%, כשהערוצים הישירים - אתר אינטרנט וטלפון, שימשו לביצוע 72% מהפעולות. אגב שאלות שהושמעו מקרב חברי הוועדה הבהיר המפקח כי חלק גדול מהבקשות לסגירת סניפים של המערכת הבנקאית מאושר.

המפקח לא התייחס לסוגיית מסגרות האשראי לכרטיסי האשראי בבנקים הפועלים ולאומי, שאמורה לקטון בשיעור ניכר בינואר הקרוב, וזאת בשל הוראות חוק שטרום שנחקק בתחילת 2017. בבנקים הגדולים חוששים כי אי דחיית מועד יישום ההנחיה, או שינוי בהיקפי הקיצוץ הנדרש, יוביל לפגיעה בציבור רחב שתיפגע יכולתו לשלם על עסקאות באמצעות כרטיסי האשראי. בחברות כרטיסי האשראי קוראים ליישום ההנחיה כאמור ללא שינוי, כשהסמכות לשינוי ההנחיה נתונה בידי שר האוצר ולאחר מכן ועדת הכלכלה בכנסת. לדברי יו"ר הוועדה, ח"כ יעקב מרגי, הוועדה תדון בזה, "ויש צדדים לכאן ולכאן". על פי הערכות בנק ישראל והאוצר נוטים לדחיית יישום ההוראה או שינוי השיעורים שנקבעו בה, על מנת למנוע קיצוץ חד מדי במסגרות האשראי לכרטיסי האשראי.

דרור שטרום, שהצהיר כי אינו מייצג של אף גורם, ציין כי "חשוב לא ליפול למלכודת", תוך שטען כי הדואופול הבנקאי שולט בשוק המסגרות לכרטיסי אשראי ומונע תחרות - דבר שמוביל לפגיעה בקהלים, ושיש לפתוח את השוק הזה לתחרות גם עכשיו בעיצומו של משבר הקורונה. "לא מדובר בקיצוץ מסגרות האשראי לכרטיסי אשראי, אלא בפתיחת השוק לתחרות", קרא שטרום שהוביל את הוועדה להגברת התחרות בבנקים ושהובילה להפרדת חברות כרטיסי הבנקים מלאומי והפועלים.

נציג משרד הכלכלה הבהיר כי עמדת המשרד היא שאין לקצץ את מסגרות האשראי לכרטיסי האשראי, בימי הקורונה, ושיש לשבת ולמצו פיתרון ומתווה מקצועי לטובת הסוגייה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.