לפני תשע שנים טבע המשקיע האמריקאי מארק אנדריסן את הביטוי: "התוכנה אוכלת את העולם" (Software Eating The World), והוא אכן צדק - בעשור האחרון תוכנה הולכת ונכנסת לתחומי פעילות רבים. אולם נראה שבימים אלו אנחנו נמצאים בשלב מתקדם יותר של אותה התפתחות - התוכנה הופכת מתוחכמת יותר, מהירה יותר וגמישה יותר. חברות משתמשות יותר בתוכנה ולכן צריכות כלים שיעזרו להן בפיתוח והטמעה שלה, אך הן גם משתמשות בה באופן שונה - למשל, הן מעדכנות את הפיתוחים שלהן כמה פעמים ביום, במקום לשחרר עדכון פעם בכמה חודשים ולחכות שהמשתמשים יורידו אותה.

מי שנהנית מכך היא חברת JFrog הישראלית, שהגישה השבוע תשקיף לקראת הנפקה בנאסד"ק. JFrog מאפשרת לחברות לבצע עדכוני תוכנה באופן שוטף, באמצעות גישה של "תוכנה נוזלית", כפי שבחברה מגדירים זאת. תקופת הקורונה, שמאיצה תהליכים דיגיטליים, אמנם פוגעת בחלק מלקוחות החברה, אך המגמה היא חיובית עבור החברה. JFrog, שהוקמה ב-2008 רשמה בארבעת הרבעונים האחרונים הכנסות של 129 מיליון דולר והפסד חשבונאי של כ-4 מיליון דולר. בחברה ציינו כי הם רשמו תזרים מזומנים חופשי חיובי בחמש השנים האחרונות. שווי החברה בהנפקה טרם נקבע, ובשבועיים-שלושה הקרובים תבצע החברה פגישות עם משקיעים, שלאחריהן תקבע את השווי המבוקש.

סבב הגיוס האחרון של החברה, בסוף 2018, נעשה לפי שווי של מיליארד דולר אך באחרונה ציינו בחברה כי מאז בוצעה עסקה נוספת (סקנדרי) לפי שווי "גבוה משמעותית".

בחברה פרסמו נתונים על 2018, 2019 ועד המחצית הראשונה של 2020 - היא אמנם עמדה בדרישות המינימליות של רשות ני"ע האמריקאית, אך חברות רבות נוהגות לפרסם נתונים של שלוש שנים מלאות לפחות, כדי לאפשר למשקיעים להבין את התפתחות החברה ולזהות מגמות באופן מיטבי.

ההכנסות צומחות מהר יותר מההוצאות

ב-JFrog מדגישים כי הצמיחה שלה נעשית באופן יעיל, או במילים אחרות - היא מצליחה לצמוח בקצב גבוה גם בלי הוצאות שיווק ומכירה גבוהות. למשל, ב-2019 עלו כלל הוצאות החברה ב-15%, בעוד שההכנסות צמחו ב-65%. עם זאת, בחודשים האחרונים האיצה החברה את הגידול בהוצאותיה ובינואר-יוני הן עלו ב-40% לעומת התקופה המקבילה, עדיין פחות מקצב גידול ההכנסות - 50%.

שלומי בן חיים, המנכ"ל ואחד ממייסדי החברה, התייחס באחרונה לנושא היעילות בראיון לפודקאסט "רוד שואו" של "גלובס" ואמר כי "מסבב הגיוס הראשון שיוסי סלע מקרן ג’מיני השקיע בנו, החברה הפכה להיות יעילה. ועד היום כל הכסף שגייסנו מ-2012 במונחים דולריים, נמצא זמין בבנק. אני חושב שיש לזה משמעות. אתה מפתח חסינות מול הדירקטוריון שלך, שנותן לך הרבה דקירות קטנות של ‘לך תשרוף יותר כסף, כי אתה יכול לצמוח יותר’, אבל בונים חברה למרתון, לא לספרינט. דבר שני, אתה מקים את החברה עם רשת ביטחון מאוד חזקה. אנחנו בעיצומו של המשבר השלישי ואני מרגיש מאוד בטוח לעלות לשיחה ולהגיד לך: אנחנו נפרק את זה".

בן חיים אף סיפר באותו ראיון כי סירב לקבל כסף ממשקיע מוביל בעמק הסיליקון: "הוא אמר לי: ‘שלומי, אם אני ארצה להשקיע בבנק, אני אשקיע בבנק. אתה סטארט-אפ’. אמרתי לו: "אני מכבד אותך ומעריך את ההזדמנות להיפגש איתך, אבל אני לא חושב שאתה מתאים לנו’. הבטן כאבה לי כשכתבתי לו כזה מייל".

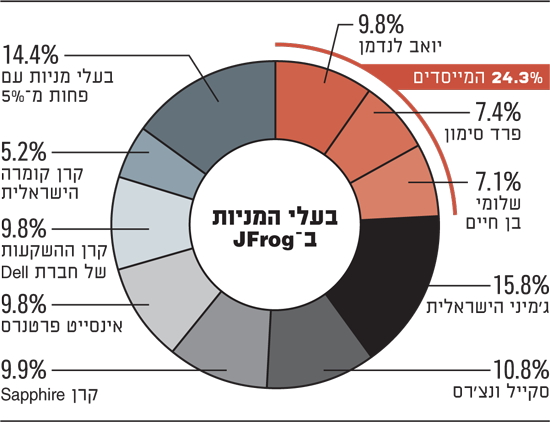

בעלי המניות בJFrog

ההבדל שבין 162 ל-226 מיליון דולר

JFrog מעסיקה 590 עובדים, 300 מהם בישראל, 200 בארה"ב והשאר בשמונה משרדים נוספים בעולם. היא הוקמה על ידי בן חיים, יואב לנדמן ופרד סיימון. השלושה הכירו בחברה קודמת שסימון היה בין מייסדיה, שהתמחתה בניהול פרויקטים בשפת התכנות ג’אווה. העובדה שהחברה קמה בעיצומו של משבר כלכלי עולמי הייתה זאת שעיצבה את הדנ"א שלה.

בתחילת הדרך היא התקשתה לגייס כספים, הן בגלל המשבר והן בגלל שתחום הפעילות שלה לא היה נראה אז אטרקטיבי. "גם כשגייסנו כסף ב-2012, רוב הקרנות בארץ לא הבינו את המודל של קוד פתוח. היום 95% מהארגונים משתמשים בו", סיפר בן חיים באותה שיחה לאחרונה עם "גלובס".

דבר נוסף שהשפיע על הדנ"א של החברה הוא העובדה שהמייסדים לא היו יזמים קלאסיים - הם לא הגיעו מ-8200 והקימו את החברה בגיל מאוחר יחסית, לקראת גיל 40. "התייחסנו לחברה, למוצר וללקוחות כמפעל חיים. כשאתה חברה בתקופת משבר, אתה לא מקים אותה כדי למכור ב-2010, אלא כדי שתוכל לספר משהו לילדים ולנכדים. האמת שלא חשבנו בזמנו שזה יהיה ל-20-30 שנה, אבל כל שלב הביא עוד ועוד אמונה והצלחות", אמר בן חיים באותו ראיון. במהלך השנים, בעיקר ב-2018, מכרו שלושת היזמים מניות בהיקף כולל של 29 מיליון דולר.

בחברה ציינו בתשקיף כי גייסו במהלך השנים 162 מיליון דולר, וכי בקופת המזומנים שלה יש 170 מיליון דולר - עדות ליעילות שלה. אולם בעבר ציינו בחברה כי היקף הגיוסים שלה הסתכם ב-226 מיליון דולר. הפער נובע מעסקאות סקנדרי, כלומר מבעלי מניות קיימים שהחליטו למכור חלק מהמניות שלהם במהלך הדרך, כולל העסקאות שביצעו המייסדים.

כך למשל, בנובמבר 2018 הודיעה החברה כי גייסה 165 מיליון דולר, אך התשקיף חושף כי היקף הגיוס הסתכם ב-114 מיליון דולר, ושאר הסכום לא נכנס לקופת החברה. בסך הכל עסקאות הסקנדרי הסתכמו בהיקף של 74 מיליון דולר. מלבד המייסדים, העסקה גדולה ביותר הייתה של קרן ג’מיני, שמכרה מניות בהיקף של 15 מיליון דולר.

המודל העסקי עובד היטב

JFrog מציעה כמה מוצרים ללקוחות בגדלים שונים - מסטארט-אפים קטנים ועד חברות ענק. כל לקוח משתמש בכמה שכבות של מוצרים והחברה מנסה לגרום לו להגדיל את הכנסותיו, הן באמצעות שימוש במוצרים נוספים והן באמצעות הגדלת היקפי השימוש בהם. לכן, כדי לעשות זאת, חברות כמו JFrog לא יכולות להסתפק רק בהוצאות שיווק ומכירות, אלא הן צריכות להשקיע גם במחקר ופיתוח כדי שיוכלו לספק ללקוחות שלהן מוצרים מעודכנים וחדשים - גם כדי להתמודד עם התחרות וגם כדי להגדיל את ההכנסות מהם.

JFrog, כמו חברות רבות לקראת הנפקה, הגדילה משמעותית את ההוצאות על שיווק ומכירות, וכן על מחקר ופיתוח. כך, הוצאות השיווק והמכירות, שצמחו ב-26% ב-2019, עלו במחצית הראשונה של השנה ב-41% לעומת התקופה המקבילה. קצב הגידול של הוצאות המחקר והפיתוח עלה מ-15% ל-45%. זאת עלייה דרמטית, שיהיה צורך לבחון בעתיד האם נעשתה בצורה יעילה. יכול מאוד להיות שלעלייה תרם גם משבר הקורונה, והקושי למכור ללקוחות בעת הזאת.

לחברה יש 5,800 לקוחות, לעומת 5,600 בסוף השנה שעברה. מתוכם, 286 לקוחות הגיעו לקצב הכנסות שנתי של 100 אלף דולר, ובחברה מציינים כי עשרת הלקוחות הגדולים אחראים ל-8% מהכנסותיה, ואין לה אף לקוח שאחראי ליותר מ-2% - כלומר, אין לה תלות באף לקוח. עוד היא מציינת כי בין לקוחותיה, 75% מחברות פורצ’ן 100.

כדי להבין את החוזקה של JFrog, צריך להסתכל על הנתונים שהיא פרסמה בתשקיף ביחס לקצב הצמיחה של לקוחות קיימים. בשני הרבעונים הראשונים החברה שמרה על 98% מההכנסות שהיו לה בתקופה המקבילה מאותם לקוחות, כלומר עזבו לקוחות שהיו אחראים ל-2% בלבד מכלל הכנסות החברה. בחברה גם הציגו את הגידול בהיקף ההכנסות של הלקוחות הקיימים - אלו גדלו ברבעון השני לעומת הרבעון המקביל. כלומר, יותר מ-70% מהצמיחה של החברה (33% מתוך שיעור הצמיחה ברבעון השני, 46%) הגיעו מלקוחות קיימים שהגדילו את ההוצאות שלהם על מוצרי JFrog. זה מראה על מודל חזק שמאפשר לחברה לצמוח בלי להשקיע הרבה ברכישת לקוחות חדשים.

לשם השוואה, חברת אלסטיק שפועלת גם בעולם התוכנה והנפיקה לפני כשנתיים, הציגה לפני ההנפקה net dollar retention rate של 144% (כלומר גידול של 44%). חברת DataDog, שהונפקה ב-2014, הציגה נתון של 115%. כך שהנתון של JFrog נחשב לטוב מאוד. החברה גם מתמודדת עם ירידה מקצב הצמיחה של ההכנסות מלקוחות קיימים בגלל משבר הקורונה, ובסוף 2019 הנתון הזה עמד על 142%.

עוד מתייחסים בחברה לגידול בהכנסות במהלך השנים - כך, מציינים שם שלקוח שהצטרף לחברה בשנת 2011 הגדיל מאז את היקף ההכנסות שלו פי 13.2, לקוח שהצטרף ב-2015, הגדיל את ההכנסות שלו פי 4.3 ואילו לקוח שהצטרף ב-2018, הגדיל את ההכנסות שלו פי שניים.

חברת JFrog

מפתחת טכנולוגיה שמאפשרת עדכוני תוכנה באופן תדיר ● הוקמה על ידי שלומי בן חיים, פרד סימון ויואב לנדמן ב-2008, בעיצומו של משבר עולמי ● גם לאחר שהחברה גייסה לאורך השנים 162 מיליון דולר, מחזיקים היזמים קרוב לרבע ממניותיה, וזאת לאחר שכבר לקחו הביתה 29 מיליון דולר ממכירת מניות ● החברה מעסיקה 590 עובדים ובקופתה יש 170 מיליון דולר ● בארבעת הרבעונים האחרונים הסתכמו הכנסותיה ב-129 מיליון דולר וההפסד בכ-4 מיליון דולר

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.